1. Investeringane

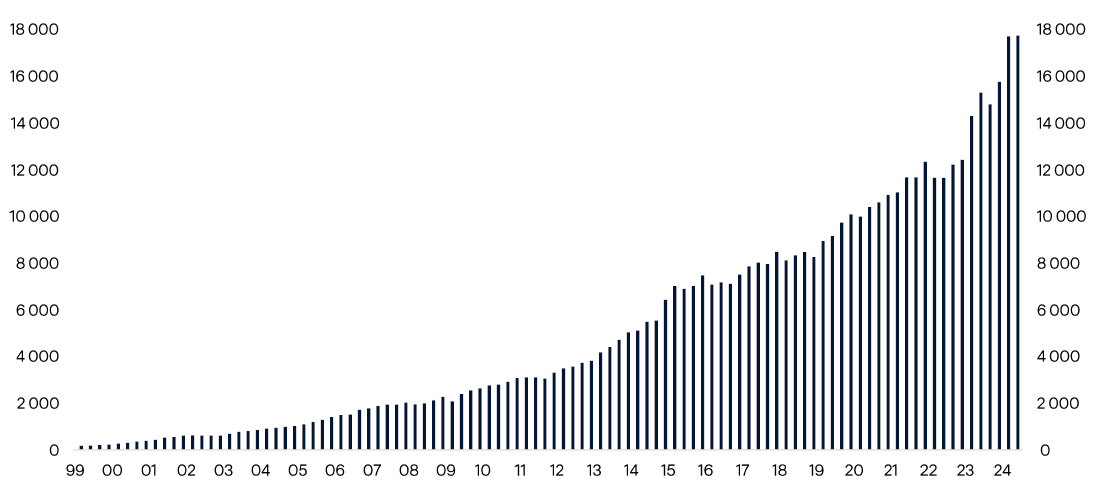

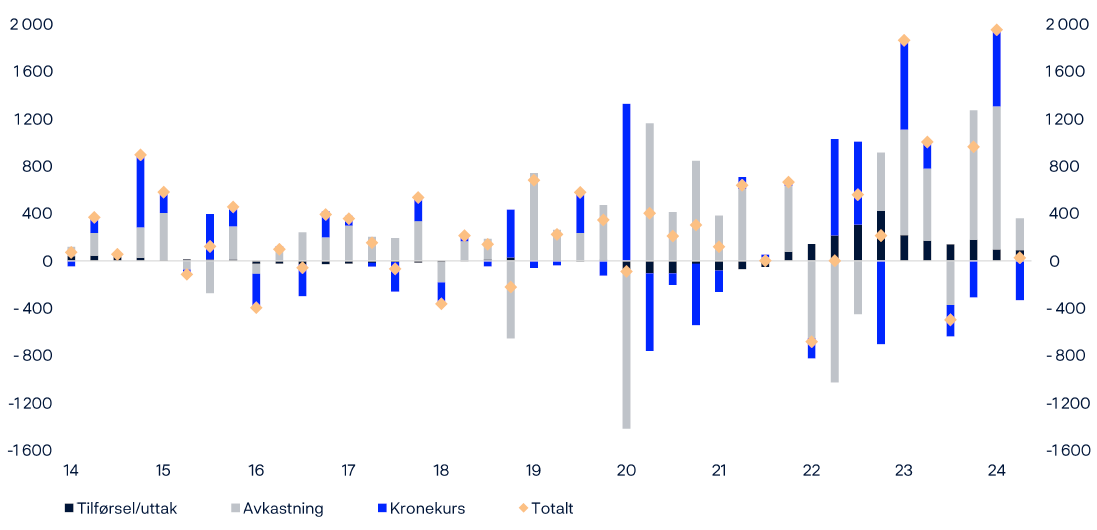

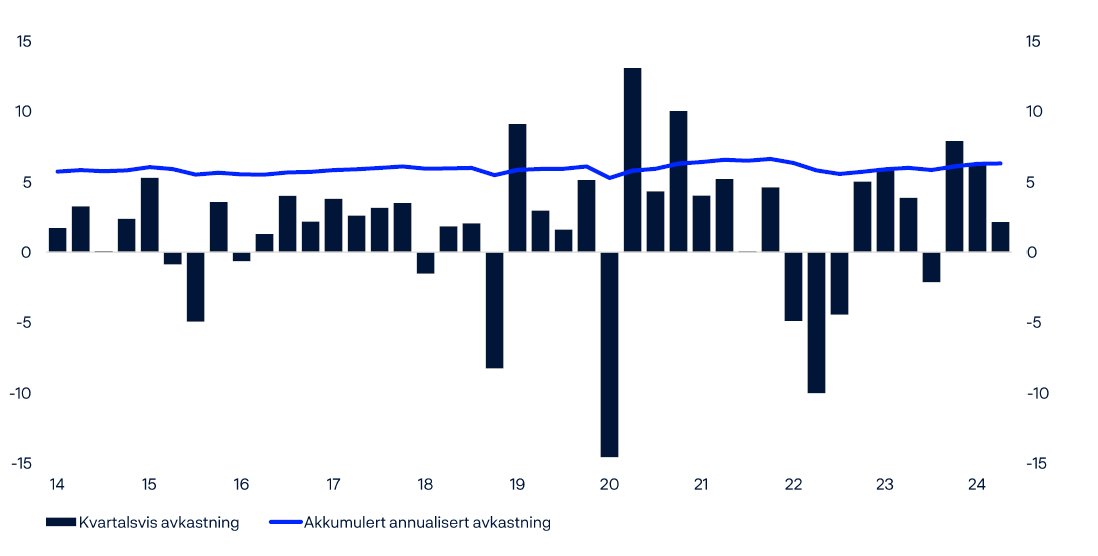

Marknadsverdien til fondet auka med 1 980 milliardar kroner til 17 745 milliardar kroner i første halvår av 2024. Fondet fekk i perioden ei avkastning på 8,6 prosent, tilsvarande 1 478 milliardar kroner. Dette var 0,04 prosentpoeng lågare enn avkastninga på referanseindeksen.

Aksjeinvesteringane utgjorde 72,0 prosent av marknadsverdien til fondet og renteinvesteringane 26,1 prosent. Unotert eigedom utgjorde 1,7 prosent og unotert infrastruktur for fornybar energi 0,1 prosent.

Av den totale endringa i marknadsverdien utgjorde avkastninga 1 478 milliardar kroner. Fondet fekk tilført 188 milliardar kroner frå staten. 315 milliardar kom frå ein svekt kronekurs.

Fondet er investert i internasjonale verdipapir og unotert eigedom og infrastruktur i utanlandsk valuta. Avkastninga blir primært målt i internasjonal valuta, det vil seie ei vekta samansetjing av valutaene i referanseindeksen for aksjar og obligasjonar. Dette blir kalla valutakorga til fondet. Om det ikkje står noko anna, er avkastningstala i denne rapporten oppgitt i valutakorga til fondet.

TABELL 1 Nøkkeltal i milliardar kroner.

|

Første halvår 2024 |

Første kvartal 2024 |

2023 |

|

|---|---|---|---|

|

Marknadsverdi |

|||

|

Aksjeinvesteringar |

12 779 |

12 779 |

11 174 |

|

Renteinvesteringar |

4 639 |

4 608 |

4 272 |

|

Unoterte eigedomsinvesteringar |

307 |

315 |

301 |

|

Unoterte infrastrukturinvesteringar1 |

20 |

16 |

18 |

|

Marknadsverdien til fondet2 |

17 745 |

17 719 |

15 765 |

|

Utsett skatt |

-12 |

-9 |

-8 |

|

Påkommen, ikkje betalt forvaltningsgodtgjersle3 |

0 |

-2 |

0 |

|

Eigarkapital2 |

17 733 |

17 707 |

15 757 |

|

Tilførsel av kapital |

192 |

96 |

711 |

|

Uttak av kapital |

0 |

0 |

0 |

|

Utbetalt forvaltningsgodtgjersle4 |

-4 |

0 |

-7 |

|

Avkastning av fondet5 |

1 478 |

1 210 |

2 222 |

|

Endring som følgje av svingingar i kronekursen |

315 |

647 |

409 |

|

Endring i marknadsverdien |

1 980 |

1 954 |

3 336 |

|

Verdiutvikling f.o.m. første tilførsel i 1996 |

|||

|

Samla tilførsel av kapital |

5 647 |

5 551 |

5 455 |

|

Samla uttak av kapital3 |

-687 |

-684 |

-687 |

|

Avkastning av aksjeinvesteringar |

8 846 |

8 570 |

7 326 |

|

Avkastning av renteinvesteringar |

1 157 |

1 164 |

1 192 |

|

Avkastning av unoterte eigedomsinvesteringar |

67 |

68 |

71 |

|

Avkastning av unoterte infrastrukturinvesteringar1 |

-1 |

0 |

2 |

|

Samla forvaltningsgodtgjersle4 |

-74 |

-72 |

-70 |

|

Endring som følgje av svingingar i kronekursen |

2 789 |

3 122 |

2 474 |

|

Marknadsverdien til fondet |

17 745 |

17 719 |

15 765 |

|

Samla avkastning |

10 070 |

9 803 |

8 592 |

|

Samla avkastning etter forvaltningskostnader |

9 995 |

9 730 |

8 522 |

1 Første infrastrukturinvestering blei gjord i andre kvartal 2021.

2 Frå og med 2023 er marknadsverdien til fondet presentert før utsett skatt og fordring knytt til forvaltningsgodtgjersle. Fram til og med 2022 var marknadsverdien til fondet presentert før fordring knytt til forvaltningsgodtgjersle.

3 Samla tilførsel og uttak av kapital er presenterte i tabellen justert for påkommen, ikkje betalt forvaltningsgodtgjersle.

4 Forvaltningskostnader er omtalte i note 11 i rekneskapen.

5 Avkastninga av fondet reflekterer avkastninga på marknadsverdien til investeringsporteføljen, som ikkje inkluderer utsett skatt. Porteføljeresultatet i rekneskapen på 1 475 milliardar kroner inkluderer resultateffekt knytt til endringar i utsett skatt.

|

Første halvår 2024 |

Andre kvartal 2024 |

Første kvartal 2024 |

|

|---|---|---|---|

|

Aksjeinvesteringar |

12,47 |

3,07 |

9,12 |

|

Renteinvesteringar |

-0,62 |

-0,27 |

-0,35 |

|

Unoterte eigedomsinvesteringar |

-0,50 |

0,04 |

-0,54 |

|

Unoterte infrastrukturinvesteringar |

-17,69 |

-7,11 |

-11,39 |

|

Avkastning av fondet |

8,59 |

2,12 |

6,33 |

|

Forvaltningskostnader |

0,02 |

0,01 |

0,01 |

|

Avkastning av fondet etter forvaltningskostnader |

8,56 |

2,11 |

6,32 |

TABELL 3 Historiske nøkkeltal i prosent per 30. juni 2024. Annualiserte tal målte i valutakorga til fondet.

|

Sidan 01.01.1998 |

Siste 10 år |

Siste 12 månader |

|

|---|---|---|---|

|

Avkastning av fondet |

6,30 |

7,07 |

14,65 |

|

Årleg prisvekst |

2,14 |

2,49 |

2,77 |

|

Årlege forvaltningskostnader |

0,08 |

0,05 |

0,04 |

|

Netto realavkastning av fondet |

4,00 |

4,42 |

11,51 |

|

Faktisk standardavvik for fondet |

8,43 |

9,69 |

9,98 |

Avkastning av aksjeinvesteringane

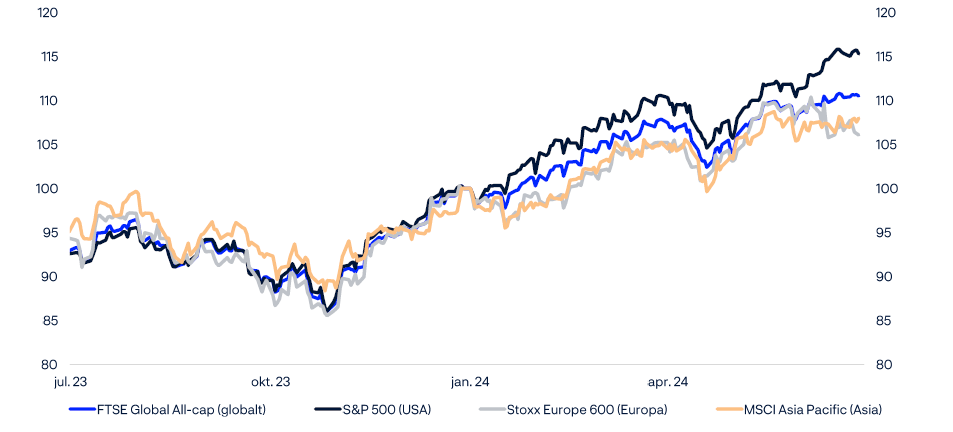

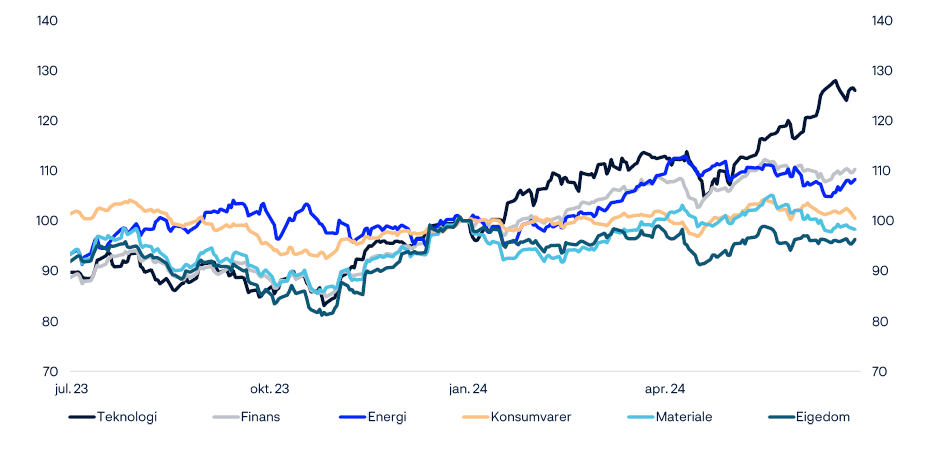

Aksjeinvesteringane til fondet hadde eit sterkt første halvår og fekk i perioden ei avkastning på 12,5 prosent. Sterkast var avkastninga innanfor sektorane teknologi, finans og helse. Sektoren materiale hadde den svakaste avkastninga.

Sterkast avkastning for teknologiselskapa

Teknologiselskap hadde ei avkastning på heile 27,9 prosent i første halvår. Det sterke resultatet kjem av at sektoren opplevde høg etterspurnad etter nye løysingar innanfor kunstig intelligens frå dei største internett- og programvareselskapa og halvleiarleverandørane deira.

Finansselskap fekk ei avkastning på 13,8 prosent. Vedvarande robuste globale økonomiar og ein auke i forbrukslån resulterte i høgare inntekter for bankane. I tillegg bidrog sterkare aksjemarknader og auka investeringar positivt.

Avkastninga for helseselskap var på 10,3 prosent og skriv seg frå ein sterk etterspurnad etter helsetenester, positive resultat frå fleire store kliniske studiar og auka etterspurnad etter innovative behandlingar og teknologiar. Fleire oppkjøp, fleire fusjonar og betra finansiering for bioteknologi bidrog også til at sektoren styrkte seg.

Materialeselskap hadde den svakaste avkastninga i første halvår på -0,3 prosent. Ein svak eigedomsmarknad i Kina og lunken etterspurnad etter materiale i Europa bidrog til å svekkje avkastninga.

Alle aksjeinvesteringane til fondet er publiserte på www.nbim.no.

|

Marknad |

Avkastning |

Del av aksjebehaldningane |

|---|---|---|

|

Nord-Amerika |

15,9 |

54,2 |

|

Europa |

8,3 |

25,0 |

|

Asia og Oseania |

10,4 |

20,1 |

|

Framveksande marknader |

12,6 |

10,5 |

|

Sektor |

Avkastning |

Del av aksjebehaldningane1 |

|---|---|---|

|

Teknologi |

27,9 |

25,8 |

|

Finans |

13,8 |

15,0 |

|

Helse |

10,3 |

11,1 |

|

Energi |

10,3 |

3,6 |

|

Industri |

8,2 |

12,7 |

|

Varige konsumvarer |

7,9 |

13,7 |

|

Kraft- og vassforsyning |

6,2 |

2,3 |

|

Telekommunikasjon |

5,2 |

3,0 |

|

Konsumvarer |

1,4 |

5,1 |

|

Eigedom |

1,2 |

5,0 |

|

Materiale |

-0,3 |

3,6 |

1 Summerer seg ikkje til 100 prosent fordi kontantar og derivat ikkje er inkluderte.

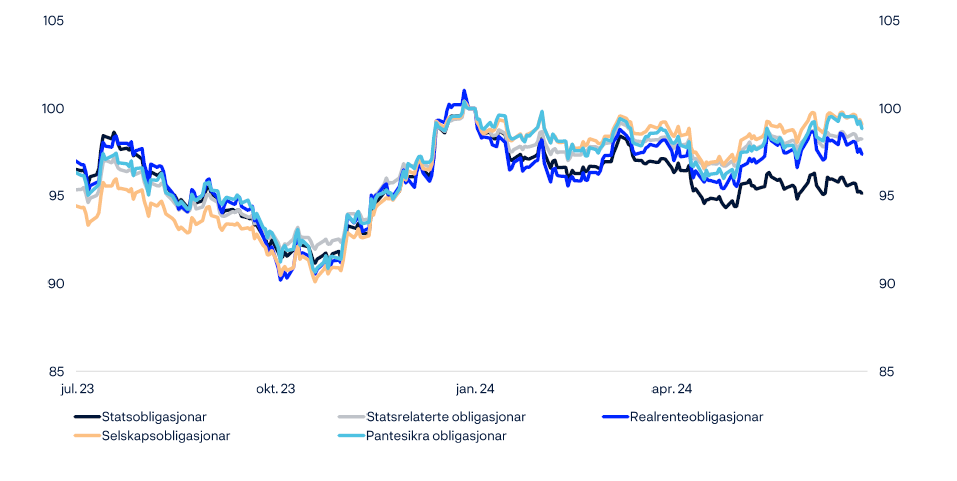

Avkastning av renteinvesteringane

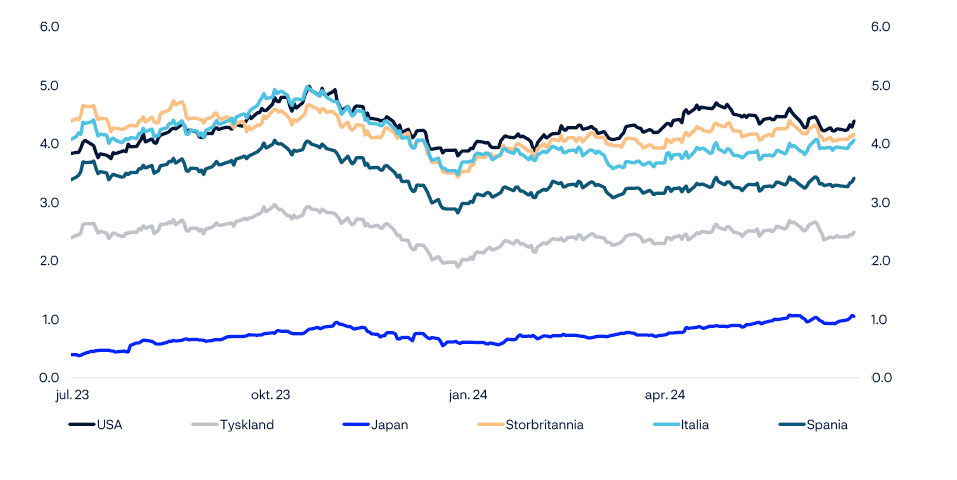

Renteinvesteringane fekk ei avkastning på -0,6 prosent i første halvår. Inflasjonen, altså prisveksten, avtok raskare enn venta mot slutten av 2023. Det førte til at rentemarknaden forventa vesentlege lettar i pengepolitikken i 2024. Men inflasjonen heldt seg på eit høgare nivå enn venta, og sysselsetjinga og den økonomiske veksten overraska positivt, særleg i USA. Dette førte til at rentene heldt seg høgare enn forventa.

Høg styringsrente over lengre tid

Statsobligasjonar fekk ei avkastning på -1,8 prosent i første halvår. Dei tre største behaldningane av statsobligasjonar i fondet bestod av obligasjonar utferda av USA, Japan og Tyskland.

Amerikanske statsobligasjonar fekk ei avkastning på 1,1 prosent og stod for 29,1 prosent av renteinvesteringane. Den amerikanske sentralbanken heldt styringsrenta uendra i første halvår. Marknaden forventar to eller tre kutt i styringsrenta før årsslutt, ned frå seks rentekutt, som var venta ved inngangen til året.

Dei eurodenominerte statsobligasjonane fekk ei avkastning på -3,3 prosent og utgjorde 12,3 prosent av renteinvesteringane. Den europeiske sentralbanken senka styringsrenta med 0,25 prosentpoeng i juni. Marknaden forventar to rentekutt til innan utgangen av året.

Japanske statsobligasjonar fekk ei avkastning på -13,3 prosent og stod for 5,6 prosent av renteinvesteringane. Den japanske sentralbanken stramma inn pengepolitikken i mars og har ikkje lenger negativ styringsrente. Dette hindra ikkje den japanske yenen frå å svekkje seg vidare, noko som var den viktigaste årsaka til den svake avkastninga.

Alle investeringane fondet har i rentepapir, er publiserte på

www.nbim.no.

|

Sektor |

Avkastning |

Del av renteinvesteringane1 |

|---|---|---|

|

Statsobligasjonar2 |

-1,8 |

58,5 |

|

Statsrelaterte obligasjonar2 |

-0,6 |

9,5 |

|

Realrenteobligasjonar2 |

-0,1 |

6,4 |

|

Selskapsobligasjonar |

1,8 |

24,8 |

|

Pantesikra obligasjonar |

-0,3 |

6,7 |

1 Summerer seg ikkje til 100 prosent fordi kontantar og derivat ikkje er inkluderte.

2 Nasjonale statar utferdar fleire typar obligasjonar, og desse blir grupperte i ulike kategoriar for renteinvesteringane til fondet. Obligasjonar eit land har utferda i sin eigen valuta, blir klassifiserte som statsobligasjonar. Obligasjonar eit land har utferda i valutaen til eit anna land, inngår i kategorien statsrelaterte obligasjonar. Realrenteobligasjonar som er utferda av eit land, inngår i kategorien realrenteobligasjonar.

Avkastning av eigedomsinvesteringane

Dei samla investeringane fondet har i eigedom, utgjorde 3,6 prosent av fondet ved utgangen av første halvår. Avkastninga var på 1,5 prosent. Unoterte og noterte eigedomsinvesteringar er forvalta som ein samla strategi for eigedom.

Investeringane i unotert eigedom fekk i første halvår ei avkastning på -0,5 prosent og stod for 48,3 prosent av eigedomsinvesteringane. Investeringane i notert eigedom fekk ei avkastning på 3,5 prosent.

Investeringane fondet har i unotert eigedom, er hovudsakleg knytte til kontor, varehandel og logistikkeigedommar. Resultatet i unotert eigedom skriv seg først og fremst frå kontorsektoren i USA. Desse verdiane blei negativt påverka av ein auke i ledige kontorlokale og ei framleis høg styringsrente. Vidare har det vore lite kjøp og sal av eigedommar i marknaden. Dette har gjort det utfordrande å verdsetje eigedommar. Investeringane fondet har i notert eigedom, er spreidde over fleire sektorar. Solid avkastning i sektorar som datasenter og seniorbustader bidrog positivt til resultatet.

Alle eigedomsinvesteringane til fondet er publiserte på www.nbim.no.

|

Verdi1 |

|

|---|---|

|

Unoterte eigedomsinvesteringar |

307 238 |

|

Børsnoterte eigedomsinvesteringar |

328 974 |

|

Aggregerte eigedomsinvesteringar |

636 212 |

1 Inkludert bankinnskot og andre fordringar.

TABELL 8 Avkastning av unoterte eigedomsinvesteringar i første halvår 2024. Oppgitt i prosentpoeng.

|

Avkastning |

|

|---|---|

|

Leigeinntekter |

1,9 |

|

Verdiendringar |

-3,1 |

|

Transaksjonskostnader |

0,0 |

|

Resultat av valutajusteringar |

0,7 |

|

Totalt |

-0,5 |

Avkastning av investeringane i unotert infrastruktur for fornybar energi

Investeringane i unotert infrastruktur for fornybar energi fekk ei avkastning på −17,7 prosent i første halvåret. Avkastninga på porteføljen består av inntekter frå kraftsal og verdiendringar på investeringane. I første halvår blei verdien av investeringane påverka negativt av auka kapitalkostnader. I tillegg til prosjekta som er i drift, har vi investert i eit prosjekt under konstruksjon og forplikta kapital til framtidige prosjekt. Desse prosjekta er venta å gi inntekter i framtida. Også framtidige inntekter vil bli påverka negativt av høgare kapitalkostnad i dag.

Fondet gjorde tre nye investeringar i unotert infrastruktur for fornybar energi i første halvår. I januar signerte vi ein avtale om å kjøpe ein andel på 49 prosent av ein portefølje med sol- og landbasert vindkraft i Spania og Portugal for 307 millionar euro, tilsvarande rundt 3,5 milliardar kroner. I april inngjekk vi ein avtale om å kjøpe ein andel på 49 prosent i to solprosjekt i Spania for 203 millionar euro, eller omtrent 2,4 milliardar kroner. Same månad signerte vi også ein avtale om å kjøpe 37,5 prosent av Race Bank, eit operasjonelt havvindprosjekt i Storbritannia. Prisen var 330 millionar britiske pund, eller rundt 4,5 milliardar kroner. Prosjektet er verdsett til totalt 2 599 millionar pund, tilsvarande rundt 35,3 milliardar kroner. Prosjektet inkluderer ei gjeld på rundt 644 millionar britiske pund, eller rundt 8,8 milliardar kroner, for vår andel.

Alle investeringane fondet har i infrastruktur for fornybar energi, er publiserte på www.nbim.no.

|

Verdi1 |

|

|---|---|

|

Unoterte infrastrukturinvesteringar |

19 723 |

1 Inkludert bankinnskot og andre fordringar.

|

Avkastning |

|

|---|---|

|

Unoterte infrastrukturinvesteringar |

-17,7 |

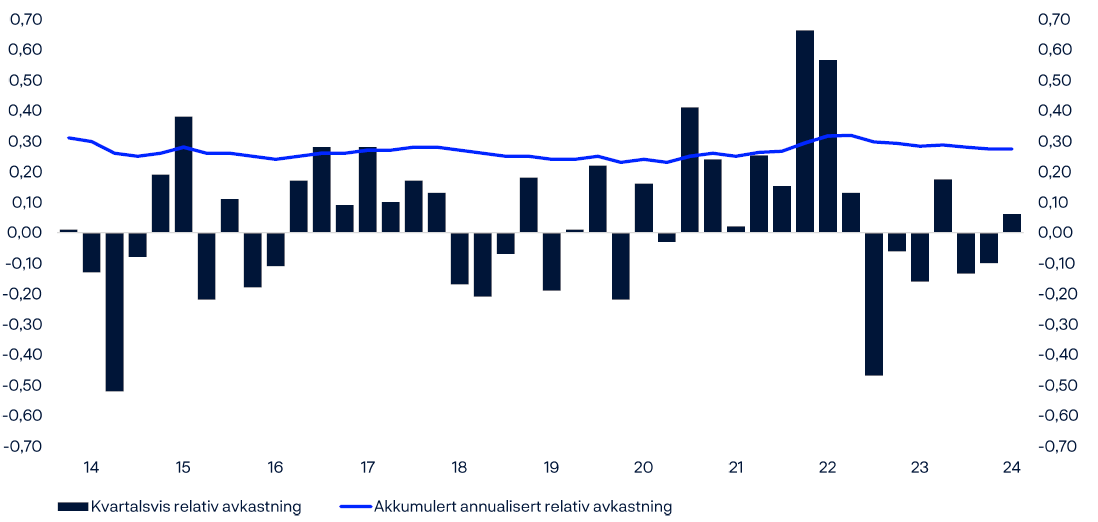

Relativ avkastning for fondet

Den relative avkastninga av fondet var 0,04 prosentpoeng lågare enn avkastninga på referanseindeksen frå Finansdepartementet i første halvår, tilsvarande -5 milliardar kroner.

Aksjeforvaltninga bidrog med 0,21 prosentpoeng til den relative avkastninga i første halvår. Det var investeringane innanfor sektorane varige konsumvarer og finans som bidrog mest positivt, medan sektoren materiale bidrog mest negativt.

Renteforvaltninga sitt bidrag til avkastninga var på 0,04 prosentpoeng i første halvår. Forvaltninga innanfor Europa bidrog mest til meiravkastninga. Fondet har ein høgare andel obligasjonar med kort løpetid samanlikna med referanseindeksen, noko som også bidrog positivt. Renteforvaltninga til fondet har ei allokering til framveksande marknader. Dette bidrog negativt til den relative avkastninga av forvaltninga.

Investeringane i eigedom var dei som bidrog mest negativt til den relative avkastninga av fondet i første halvår, målt mot aksjane og obligasjonane som utgjer finansieringa av desse investeringane. Dei unoterte eigedomsinvesteringane bidrog med -0,08 prosentpoeng. Det negative resultatet var primært drive av investeringane i kontorsektoren i USA. Dei noterte eigedomsinvesteringane bidrog med -0,12 prosentpoeng til den relative avkastninga, medan investeringane i infrastruktur for fornybar energi hadde eit svakt negativt bidrag.

Det relative resultatet i første halvår blei også påverka av ei allokering mellom aksjar og obligasjonar der fondet hadde hatt ei undervekt av aksjar og ei overvekt av obligasjonar. Bidraget frå denne allokeringa var -0,08 prosentpoeng.

|

|

Sidan 1998 |

Siste 15 år |

Siste 10 år |

Siste 5 år |

Siste 12 månader |

|---|---|---|---|---|---|

|

Relativ avkastning av fondet1 |

0,27 |

0,42 |

0,23 |

0,42 |

0,02 |

|

Faktisk relativ volatilitet for fondet1 |

0,64 |

0,44 |

0,41 |

0,45 |

0,28 |

|

Informasjonsrate (IR)1,2 for fondet |

0,44 |

0,89 |

0,53 |

0,83 |

0,01 |

1 Berekna på aggregerte aksje- og renteinvesteringar fram til og med 2016.

2 IR er forholdstalet mellom den gjennomsnittlege månadlege relative avkastninga på fondet og den faktiske relative volatiliteten i fondet. IR viser den relative avkastninga per relativ risikoeining.

TABELL 12 Bidrag frå forvaltninga til den relative avkastninga av fondet i prosentpoeng i første halvår 2024.

|

Totalt |

|

|---|---|

|

Aksjeforvaltninga |

0,21 |

|

Renteforvaltninga |

0,04 |

|

Realaktivumforvaltninga |

-0,21 |

|

Allokering |

-0,08 |

|

Totalt |

-0,04 |

Investeringsramma til fondet

Fondet blir forvalta innanfor rammene for mandatet frå sette av Finansdepartementet.

TABELL 13 Risiko og eksponering for fondet.

|

Rammene fastsette av Finansdepartementet |

30.06.2024 |

|

|---|---|---|

|

Allokering |

Aksjeporteføljen 60–80 prosent av fondet1 |

72,1 |

|

Unotert eigedom inntil 7 prosent av fondet |

1,7 |

|

|

Obligasjonsporteføljen 20–40 prosent av fondet1 |

27,3 |

|

|

Unotert infrastruktur for fornybar energi inntil 2 prosent av fondet |

0,1 |

|

|

Marknadsrisiko |

1,25 prosentpoeng forventa relativ volatilitet for investeringane til fondet |

0,4 |

|

Kredittrisiko |

Inntil 5 prosent av renteinvesteringane kan ha lågare kredittvurdering enn kategori BBB- |

1,4 |

|

Framveksande marknad |

Inntil 5 prosent av renteinvesteringane kan vere investerte i framveksande marknader |

2,9 |

|

Eigarandel |

Maksimalt 10 prosent av aksjar det er stemmerett for i eit børsnotert selskap i aksjeporteføljen2 |

9,6 |

1 Derivat er avbilda med den underliggjande økonomiske eksponeringa.

2 Eigarskap i noterte og unoterte eigedomsselskap er unnateke frå dette.

Kva risiko og eksponering som gjeld for kvar aktivaklasse, er opplyst på www.nbim.no.

Operasjonell risikostyring

Hovudstyret har bestemt at det i løpet av ein tolv månaders periode skal vere mindre enn 20 prosent sannsyn for at operasjonelle risikofaktorar vil føre til tap eller gevinst som totalt overstig 1 milliard kroner. Denne ramma blir kalla den operasjonelle risikotoleransen til hovudstyret.

I første halvår heldt den estimerte operasjonelle risikoeksponeringa seg innanfor risikotoleransen til styret. Det blei registrert 82 uønskte operasjonelle hendingar. Samla sett gav hendingane ein estimert finansiell effekt på rundt 104 millionar kroner.

Ansvarleg forvaltning

Første halvår er høgsesong for stemmegiving på generalforsamlingane til selskapa fondet er investert i. Meir enn to tredjedelar av årsmøta til selskapa skjer i perioden frå april til juni. Stemmegiving er eit av dei viktigaste verktøya vi har for å utøve eigarrettane våre. Vi stemte ved 8 277 generalforsamlingar i første halvdelen av 2024 og på totalt 90 449 forslag. All stemmegivinga vår blir oppdatert fortløpande på www.nbim.no. Vi publiserer også årlig ei oppsummering av stemmegivinga i første halvår.

Vi hadde 1 775 møte med selskap i første halvår. På 62,5 prosent av desse møta tok vi opp tema som selskapsstyring og berekraft. Spørsmåla våre gjaldt som oftast kapitalstyring, klimaendringar og humankapital.

|

Beløp i millioner kroner |

Note |

1. halvår 2024 |

1. halvår 2023 |

2023 |

|---|---|---|---|---|

|

Resultat fra porteføljen før gevinst/tap valuta |

||||

|

Inntekt/kostnad fra: |

||||

|

- Aksjer |

4 |

1 512 742 |

1 470 655 |

2 030 561 |

|

- Obligasjoner |

4 |

-33 367 |

53 550 |

231 769 |

|

- Unotert eiendom |

6 |

-3 617 |

-20 834 |

-47 389 |

|

- Unotert infrastruktur |

7 |

-3 080 |

-1 769 |

-257 |

|

- Finansielle derivater |

4 |

12 944 |

8 177 |

15 752 |

|

- Utlån med sikkerhetsstillelse |

9 960 |

4 193 |

9 922 |

|

|

- Innlån med sikkerhetsstillelse |

-10 609 |

-5 808 |

-13 278 |

|

|

Skattekostnad |

-10 077 |

-6 742 |

-13 555 |

|

|

Renteinntekt/kostnad |

-325 |

-87 |

49 |

|

|

Annen inntekt/kostnad |

6 |

11 |

4 |

|

|

Porteføljeresultat før gevinst/tap valuta |

1 474 576 |

1 501 345 |

2 213 577 |

|

|

Gevinst/tap valuta |

10 |

314 393 |

980 432 |

409 441 |

|

Porteføljeresultat |

1 788 969 |

2 481 777 |

2 623 018 |

|

|

Forvaltningsgodtgjøring |

11 |

-4 267 |

-3 502 |

-6 632 |

|

Resultat og totalresultat |

1 784 703 |

2 478 274 |

2 616 385 |

|

Beløp i millioner kroner |

Note |

30.06.2024 |

31.12.2023 |

|---|---|---|---|

|

Eiendeler |

|||

|

Innskudd i banker |

17 454 |

8 584 |

|

|

Utlån med sikkerhetsstillelse |

549 825 |

728 559 |

|

|

Avgitt kontantsikkerhet |

6 710 |

19 361 |

|

|

Uoppgjorte handler |

149 625 |

33 812 |

|

|

Aksjer |

5 |

12 147 346 |

10 577 325 |

|

Utlånte aksjer |

5 |

627 188 |

493 949 |

|

Obligasjoner |

5 |

4 264 896 |

3 563 613 |

|

Utlånte obligasjoner |

5 |

652 416 |

1 006 711 |

|

Finansielle derivater |

5 |

23 346 |

19 192 |

|

Unotert eiendom |

6 |

306 172 |

300 541 |

|

Unotert infrastruktur |

7 |

19 730 |

17 593 |

|

Fordring kildeskatt |

16 617 |

10 522 |

|

|

Andre eiendeler |

2 221 |

2 752 |

|

|

Fordring forvaltningsgodtgjøring |

133 |

168 |

|

|

Sum eiendeler |

18 783 681 |

16 782 681 |

|

|

Gjeld og eiers kapital |

|||

|

Innlån med sikkerhetsstillelse |

787 494 |

911 548 |

|

|

Mottatt kontantsikkerhet |

41 107 |

28 754 |

|

|

Uoppgjorte handler |

187 228 |

44 247 |

|

|

Finansielle derivater |

5 |

22 657 |

33 055 |

|

Utsatt skatt |

11 623 |

8 246 |

|

|

Annen gjeld |

150 |

112 |

|

|

Sum gjeld |

1 050 259 |

1 025 962 |

|

|

Eiers kapital |

17 733 422 |

15 756 719 |

|

|

Sum gjeld og eiers kapital |

18 783 681 |

16 782 681 |

|

Beløp i millioner kroner, innbetaling (+) / utbetaling (-) |

Note |

1. halvår 2024 |

1. halvår 2023 |

2023 |

|---|---|---|---|---|

|

Operasjonelle aktiviteter |

||||

|

Innbetaling av utbytte fra aksjer |

152 668 |

135 671 |

234 173 |

|

|

Innbetaling av renter fra obligasjoner |

59 825 |

41 148 |

90 644 |

|

|

Innbetaling av renter og utbytte fra unotert eiendom |

6 |

3 969 |

3 367 |

6 861 |

|

Innbetaling av renter og utbytte fra unotert infrastruktur |

7 |

232 |

457 |

752 |

|

Netto innbetaling av renter og honorar fra utlån og innlån med sikkerhetsstillelse |

-1 805 |

-3 029 |

-3 730 |

|

|

Innbetalinger av utbytte, renter og honorar fra beholdninger i aksjer, obligasjoner, unotert eiendom og unotert infrastruktur |

214 889 |

177 614 |

328 700 |

|

|

Netto kontantstrøm ved kjøp og salg av aksjer |

-163 398 |

-318 659 |

-436 867 |

|

|

Netto kontantstrøm ved kjøp og salg av obligasjoner |

-264 478 |

37 690 |

-412 160 |

|

|

Netto kontantstrøm til/fra investeringer i unotert eiendom |

6 |

-3 327 |

-4 382 |

-6 742 |

|

Netto kontantstrøm til/fra investeringer i unotert infrastruktur |

7 |

-5 102 |

-1 923 |

-3 256 |

|

Netto kontantstrøm finansielle derivater |

9 497 |

-13 468 |

2 219 |

|

|

Netto kontantstrøm kontantsikkerhet ved derivattransaksjoner |

23 400 |

22 905 |

16 030 |

|

|

Netto kontantstrøm utlån og innlån med sikkerhetsstillelse |

21 844 |

-274 653 |

-184 578 |

|

|

Netto utbetaling av skatt |

-13 123 |

-7 261 |

-11 173 |

|

|

Netto kontantstrøm knyttet til renter på innskudd i banker og kassekreditt |

114 |

55 |

428 |

|

|

Netto kontantstrøm knyttet til annen inntekt/kostnad, andre eiendeler og annen gjeld |

9 |

1 298 |

947 |

|

|

Oppgjør av forvaltningsgodtgjøring til Norges Bank1 |

-4 232 |

-3 426 |

-6 526 |

|

|

Netto innbetaling/utbetaling fra operasjonelle aktiviteter |

-183 908 |

-384 210 |

-712 977 |

|

|

Finansieringsaktiviteter |

||||

|

Tilførsel fra den norske stat |

193 009 |

390 427 |

710 104 |

|

|

Uttak fra den norske stat |

- |

- |

- |

|

|

Netto innbetaling/utbetaling fra finansieringsaktiviteter |

193 009 |

390 427 |

710 104 |

|

|

Netto endring innskudd i banker |

||||

|

Innskudd i banker per 1. januar |

8 584 |

12 061 |

12 061 |

|

|

Netto økning/reduksjon av kontanter i perioden |

9 101 |

6 216 |

-2 873 |

|

|

Netto gevinst/tap valuta på kontanter |

-232 |

-4 844 |

-604 |

|

|

Innskudd i banker per periodens slutt |

17 454 |

13 433 |

8 584 |

1 Forvaltningsgodtgjøringen som fremkommer i Kontantstrømoppstillingen består av beløp som er tilført eller trukket fra kronekontoen i forbindelse med oppgjør av forvaltningskostnader i Norges Bank.

|

Beløp i millioner kroner |

Tilført fra eier |

Opptjente |

Sum eiers |

|---|---|---|---|

|

1. januar 2023 |

4 057 370 |

8 371 964 |

12 429 334 |

|

Resultat og totalresultat |

- |

2 478 274 |

2 478 274 |

|

Tilførsel i perioden |

392 000 |

- |

392 000 |

|

Uttak i perioden |

- |

- |

- |

|

30. juni 2023 |

4 449 370 |

10 850 238 |

15 299 608 |

|

1. juli 2023 |

4 449 370 |

10 850 238 |

15 299 608 |

|

Resultat og totalresultat |

- |

138 111 |

138 111 |

|

Tilførsel i perioden |

319 000 |

- |

319 000 |

|

Uttak i perioden |

- |

- |

- |

|

31. desember 2023 |

4 768 370 |

10 988 349 |

15 756 719 |

|

1. januar 2024 |

4 768 370 |

10 988 349 |

15 756 719 |

|

Resultat og totalresultat |

- |

1 784 703 |

1 784 703 |

|

Tilførsel i perioden |

192 000 |

- |

192 000 |

|

Uttak i perioden |

- |

- |

- |

|

30. juni 2024 |

4 960 370 |

12 773 052 |

17 733 422 |

Norges Banks hovedstyre

Oslo, 9. august 2024

Ida Wolden Bache

leder av hovedstyret

Pål Longva

første nestleder for hovedstyret

Øystein Børsum

andre nestleder for hovedstyret

Kristine Ryssdal

styremedlem

Arne Hyttnes

styremedlem

Thomas Ekeli

styremedlem

Hans Aasnæs

styremedlem

Nina Udnes Tronstad

styremedlem

Ragnhild Janbu Fresvik

styremedlem

Norges Bank Investment Management

Nicolai Tangen

leder for Norges Bank Investment Management

Noter

Note 1 Generell informasjon

Innledning

Norges Bank er landets sentralbank. Norges Bank er et eget rettssubjekt og eies av staten. Norges Bank forvalter Statens pensjonsfond utland (SPU) på vegne av Finansdepartementet i henhold til lov om Statens pensjonsfond § 3 annet ledd og mandat for forvaltning av Statens pensjonsfond utland (forvaltningsmandatet), fastsatt av Finansdepartementet.

SPU skal støtte statlig sparing for finansiering av fremtidige utgifter og underbygge langsiktige hensyn ved bruk av Norges petroleumsinntekter. Stortinget har fastsatt rammene i lov om Statens pensjonsfond, og Finansdepartementet har det formelle ansvaret for fondets forvaltning. Hovedstyret i Norges Bank har delegert gjennomføringen av forvaltningsoppdraget til Norges Bank Investment Management (NBIM).

Finansdepartementet har plassert fondsmidlene til forvaltning i SPU som et kroneinnskudd på en særskilt konto i Norges Bank (kronekontoen). Banken skal i eget navn videreplassere kronekontoen i en investeringsportefølje bestående av aksjer, obligasjoner, fast eiendom og infrastruktur for fornybar energi. SPU er i sin helhet investert utenfor Norge.

I henhold til forvaltningsmandatet foretas overføringer til og fra kronekontoen. Når statens petroleumsinntekter overstiger statens oljepengebruk over statsbudsjettet vil det gjøres innskudd på kronekontoen. I motsatte tilfeller vil det gjøres uttak. Overføringer til og fra kronekontoen medfører en tilsvarende endring i eiers kapital.

Godkjenning av delårsregnskapet

Delårsregnskapet til Norges Bank for første halvår 2024, som kun omfatter regnskapsrapporteringen til SPU, ble godkjent av hovedstyret 9. august 2024.

Note 2 Regnskapsprinsipper

Grunnlag for utarbeidelse

I henhold til Bestemmelser om årsregnskap mv. for Norges Bank (bestemmelsene), som er fastsatt av Finansdepartementet, er regnskapsrapportering for SPU utarbeidet i samsvar med IFRS Accounting Standards som godkjent av EU, under forutsetning om fortsatt drift.

Det sammendratte delårsregnskapet for første halvår 2024 er utarbeidet i samsvar med IAS 34 Delårsrapportering. Delårsregnskapet er presentert i norske kroner og avrundet til nærmeste million. Avrundingsdifferanser kan forekomme.

Delårsregnskapet er utarbeidet basert på de samme regnskapsprinsippene og beregningsmetodene som ble benyttet og opplyst om i årsrapporten for 2023. Fordi et sammendratt delårsregnskap ikke inneholder all informasjon og tilleggsopplysninger som må gis i et årsregnskap, bør det leses i sammenheng med årsrapporten for 2023.

Vesentlige estimater og skjønnsmessige vurderinger

Utarbeidelsen av delårsregnskapet innebærer bruk av usikre estimater og forutsetninger knyttet til fremtidige hendelser som påvirker regnskapsførte beløp for eiendeler, forpliktelser, inntekter og kostnader. Estimater fastsettes basert på tidligere erfaringer og reflekterer ledelsens forventninger om fremtidige hendelser. Faktiske utfall kan avvike fra estimatene. Utarbeidelsen av delårsregnskapet innebærer også skjønnsmessige vurderinger i forbindelse med anvendelsen av regnskapsprinsipper, som kan ha betydelig innvirkning på regnskapet.

I tilfeller hvor det foreligger spesielt usikre estimater eller skjønnsmessige vurderinger, er dette omtalt i de respektive notene.

Note 3 Avkastning

Tabell 3.1 Avkastning

|

1. halvår 2024 |

1. halvår 2023 |

2023 |

|

|---|---|---|---|

|

Avkastning målt i fondets valutakurv (prosent) |

|||

|

Aksjeinvesteringenes avkastning |

12,47 |

13,66 |

21,25 |

|

Renteinvesteringenes avkastning |

-0,62 |

2,25 |

6,13 |

|

Unotert eiendomsavkastning |

-0,50 |

-4,57 |

-12,37 |

|

Unotert infrastruktursavkastning |

-17,69 |

-6,53 |

3,68 |

|

Fondets avkastning |

8,59 |

10,00 |

16,14 |

|

Fondets relative avkastning (prosentpoeng) |

-0,04 |

-0,23 |

-0,18 |

|

Avkastning målt i norske kroner (prosent) |

|||

|

Aksjeinvesteringenes avkastning |

15,32 |

23,80 |

26,26 |

|

Renteinvesteringenes avkastning |

1,90 |

11,36 |

10,51 |

|

Unotert eiendomsavkastning |

2,02 |

3,94 |

-8,75 |

|

Unotert infrastruktursavkastning |

-15,61 |

1,81 |

7,96 |

|

Fondets avkastning |

11,34 |

19,80 |

20,93 |

For nærmere informasjon om beregningsmetodene i avkastningsmålingen, se note 3 Avkastning i årsrapporten for 2023.

Note 4 Inntekt/kostnad fra aksjer, obligasjoner og finansielle derivater

Tabell 4.1 til 4.3 spesifiserer endringen i virkelig verdi i perioden, hvor linjen Inntekt/kostnad viser beløpet innregnet i resultatregnskapet for den aktuelle resultatlinjen.

Tabell 4.1 Spesifikasjon Inntekt/kostnad fra aksjer

|

Beløp i millioner kroner |

1. halvår 2024 |

1. halvår 2023 |

2023 |

|---|---|---|---|

|

Utbytte |

158 335 |

143 696 |

240 842 |

|

Realisert gevinst/tap |

325 684 |

110 967 |

236 321 |

|

Urealisert gevinst/tap |

1 028 723 |

1 215 992 |

1 553 398 |

|

Inntekt/kostnad fra aksjer før gevinst/tap valuta |

1 512 742 |

1 470 655 |

2 030 561 |

Tabell 4.2 Spesifikasjon Inntekt/kostnad fra obligasjoner

|

Beløp i millioner kroner |

1. halvår 2024 |

1. halvår 2023 |

2023 |

|---|---|---|---|

|

Renter |

71 375 |

51 263 |

109 431 |

|

Realisert gevinst/tap |

-41 233 |

-63 804 |

-101 065 |

|

Urealisert gevinst/tap |

-63 509 |

66 090 |

223 402 |

|

Inntekt/kostnad fra obligasjoner før gevinst/tap valuta |

-33 367 |

53 550 |

231 769 |

Tabell 4.3 Spesifikasjon Inntekt/kostnad fra finansielle derivater

|

Beløp i millioner kroner |

1. halvår 2024 |

1. halvår 2023 |

2023 |

|---|---|---|---|

|

Renter |

-1 602 |

817 |

4 185 |

|

Realisert gevinst/tap |

12 945 |

6 502 |

13 404 |

|

Urealisert gevinst/tap |

1 602 |

858 |

-1 837 |

|

Inntekt/kostnad fra finansielle derivater før gevinst/tap valuta |

12 944 |

8 177 |

15 752 |

Note 5 Beholdninger av aksjer, obligasjoner og finansielle derivater

Tabell 5.1 Aksjer

|

Beløp i millioner kroner |

30.06.2024 Virkelig verdi |

31.12.2023 Virkelig verdi |

|---|---|---|

|

Teknologi |

3 263 279 |

2 465 516 |

|

Finans |

1 900 146 |

1 655 254 |

|

Varige konsumvarer |

1 728 746 |

1 562 073 |

|

Industri |

1 605 254 |

1 447 684 |

|

Helse |

1 405 283 |

1 230 877 |

|

Konsumvarer |

646 337 |

618 337 |

|

Eiendom |

633 562 |

608 689 |

|

Materialer |

452 093 |

441 742 |

|

Energi |

459 149 |

413 062 |

|

Telekommunikasjon |

385 204 |

367 904 |

|

Kraft- og vannforsyning |

295 480 |

260 137 |

|

Sum aksjer |

12 774 535 |

11 071 274 |

|

Herav presentert i balanselinjen Aksjer |

12 147 346 |

10 577 325 |

|

Herav presentert i balanselinjen Utlånte aksjer |

627 188 |

493 949 |

Ved utgangen av første halvår 2024 utgjorde opptjent utbytte 15 793 millioner kroner (12 580 millioner kroner ved utgangen av 2023).

Tabell 5.2 Obligasjoner

|

30.06.2024 |

31.12.2023 |

|||

|---|---|---|---|---|

|

Beløp i millioner kroner |

Nominell verdi |

Virkelig verdi inkl. opptjente renter |

Nominell verdi |

Virkelig verdi inkl. opptjente renter |

|

Statsobligasjoner |

2 931 082 |

2 718 096 |

2 742 815 |

2 594 816 |

|

Statsrelaterte obligasjoner |

464 963 |

441 912 |

433 944 |

406 977 |

|

Realrenteobligasjoner |

313 543 |

295 665 |

232 929 |

283 137 |

|

Selskapsobligasjoner |

1 223 541 |

1 150 223 |

1 055 498 |

1 002 288 |

|

Pantesikrede obligasjoner |

335 988 |

311 415 |

307 782 |

283 106 |

|

Sum obligasjoner |

5 269 117 |

4 917 312 |

4 772 968 |

4 570 324 |

|

Herav presentert i balanselinjen Obligasjoner |

4 264 896 |

3 563 613 |

||

|

Herav presentert i balanselinjen Utlånte obligasjoner |

652 416 |

1 006 711 |

||

Ved utgangen av første halvår 2024 utgjorde opptjente renter 42 762 millioner kroner (34 537 millioner kroner ved utgangen av 2023).

Finansielle derivater

Finansielle derivater benyttes i forvaltningen for å justere eksponeringen innenfor forskjellige porteføljer, som et kostnadseffektivt alternativ til handel i de underliggende verdipapirene. Videre benyttes valutaderivater i forbindelse med likviditetsstyring. Aksjederivater med et opsjonselement er ofte et resultat av selskapshendelser og disse kan konverteres til aksjer eller bli solgt. I tillegg benytter SPU aksjebytteavtaler i kombinasjon med kjøp eller salg av aksjer. Aksjebytteavtalene innregnes ikke i balansen, se regnskapsprinsipp i note 13 Utlån og innlån med sikkerhetsstillelse i årsrapporten for 2023 for ytterligere informasjon.

Tabell 5.3 spesifiserer finansielle derivater innregnet i balansen. Nominell verdi er grunnlaget for beregning av eventuelle betalingsstrømmer og gevinst/tap for derivatkontraktene. Dette gir informasjon om i hvilken grad ulike typer finansielle derivater benyttes.

Tabell 5.3 Finansielle derivater

|

30.06.2024 |

31.12.2023 |

|||||

|---|---|---|---|---|---|---|

|

Beløp i millioner kroner |

Nominell verdi |

Virkelig verdi |

Nominell verdi |

Virkelig verdi |

||

|

Eiendel |

Gjeld |

Eiendel |

Gjeld |

|||

|

Valutaderivater |

914 542 |

9 355 |

7 442 |

976 868 |

6 388 |

18 148 |

|

Rentederivater |

2 026 818 |

13 044 |

10 618 |

464 466 |

11 920 |

12 323 |

|

Kredittderivater |

128 614 |

753 |

4 522 |

52 311 |

706 |

2 556 |

|

Aksjederivater1 |

- |

29 |

- |

- |

69 |

- |

|

Børsnoterte futureskontrakter2 |

162 417 |

165 |

76 |

95 742 |

110 |

29 |

|

Sum finansielle derivater |

3 232 391 |

23 346 |

22 657 |

1 589 387 |

19 192 |

33 055 |

1 Nominell verdi anses å ikke være relevant for aksjederivater og er derfor ikke inkludert i tabellen.

2 Børsnoterte futureskontrakter har daglige marginbetalinger og netto balanseført verdi er normalt null ved balansedagen, med unntak av futureskontrakter i enkelte markeder hvor det er ulikt tidspunkt for fastsettelse av markedsverdi for marginering og balanseført verdi.

Note 6 Unotert eiendom

Investeringer i unotert eiendom utføres gjennom datterselskaper av Norges Bank, utelukkende etablert som en del av forvaltningen av SPU. Datterselskaper som er presentert i balansen som Unotert eiendom er målt til virkelig verdi over resultatet. Virkelig verdi av unotert eiendom tilsvarer summen av SPUs andel av eiendeler og forpliktelser som inngår i de underliggende eiendomsselskapene, målt til virkelig verdi. For ytterligere informasjon, se note 2 Regnskapsprinsipper og note 8 Måling til virkelig verdi i årsrapporten for 2023.

I tabellene nedenfor gis en spesifikasjon av inntekt/kostnad, balanseendringer og kontantstrømmer knyttet til investeringer i unotert eiendom. For nærmere informasjon om prinsippene som ligger til grunn for tabellene, se note 6 Unotert eiendom i årsrapporten for 2023.

Tabell 6.1 Inntekt/kostnad fra unotert eiendom

|

Beløp i millioner kroner |

1. halvår 2024 |

1. halvår 2023 |

2023 |

|---|---|---|---|

|

Innbetaling av renter og utbytte |

3 969 |

3 367 |

6 861 |

|

Urealisert gevinst/tap1 |

-7 586 |

-24 201 |

-54 251 |

|

Inntekt/kostnad fra unotert eiendom før gevinst/tap valuta |

-3 617 |

-20 834 |

-47 389 |

1 Opptjente renter og utbytte som ikke er oppgjort er inkludert i Urealisert gevinst/tap.

Tabell 6.2 Balanseendringer unotert eiendom

|

Beløp i millioner kroner |

30.06.2024 |

31.12.2023 |

|---|---|---|

|

Unotert eiendom per 1. januar |

300 541 |

329 732 |

|

Netto kontantstrøm til/fra investeringer |

3 327 |

6 742 |

|

Urealisert gevinst/tap |

-7 586 |

-54 251 |

|

Gevinst/tap valuta |

9 889 |

18 318 |

|

Unotert eiendom, utgående balanse for perioden |

306 172 |

300 541 |

Tabell 6.3 spesifiserer kontantstrømmer mellom SPU og datterselskaper presentert som Unotert eiendom.

Tabell 6.3 Kontantstrøm unotert eiendom

|

Beløp i millioner kroner |

1. halvår 2024 |

1. halvår 2023 |

2023 |

|---|---|---|---|

|

Innbetaling av renter fra løpende drift |

1 387 |

1 007 |

2 042 |

|

Innbetaling av utbytte fra løpende drift |

2 548 |

2 360 |

4 709 |

|

Innbetaling av renter fra salg |

33 |

- |

110 |

|

Innbetaling av renter og utbytte fra unotert eiendom |

3 969 |

3 367 |

6 861 |

|

Utbetaling til nye investeringer |

-2 208 |

-4 449 |

-7 007 |

|

Utbetaling til utvikling av bygninger |

-1 502 |

-876 |

-1 778 |

|

Netto inn-/utbetaling ekstern gjeld |

- |

- |

-104 |

|

Innbetaling fra løpende drift |

357 |

761 |

1 533 |

|

Innbetaling fra salg |

26 |

182 |

615 |

|

Netto kontantstrøm til/fra investeringer i unotert eiendom |

-3 327 |

-4 382 |

-6 742 |

|

Netto kontantstrøm unotert eiendom |

642 |

-1 016 |

119 |

|

Herav kontantstrøm fra løpende drift |

4 293 |

4 128 |

8 284 |

|

Herav kontantstrøm til/fra investeringsaktiviteter |

-3 651 |

-5 144 |

-8 164 |

Underliggende eiendomsselskaper

Datterselskapene knyttet til eiendom har investeringer i andre ikke-konsoliderte unoterte selskaper. For ytterligere informasjon, se note 16 Interesser i andre foretak i årsrapporten for 2023.

Tabell 6.4 spesifiserer SPUs andel av netto inntekt generert i de underliggende eiendomsselskapene som er grunnlaget for Inntekt/kostnad fra unotert eiendom presentert i tabell 6.1.

Tabell 6.4 Inntekt fra underliggende eiendomsselskaper

|

Beløp i millioner kroner |

1. halvår 2024 |

1. halvår 2023 |

2023 |

|---|---|---|---|

|

Netto leieinntekter |

7 122 |

6 945 |

13 852 |

|

Ekstern eiendomsforvaltning - faste honorarer |

-499 |

-540 |

-1 044 |

|

Ekstern eiendomsforvaltning - variable honorarer |

-1 |

-2 |

-23 |

|

Intern eiendomsforvaltning - faste honorarer1 |

-56 |

-62 |

-123 |

|

Driftskostnader i heleide datterselskaper2 |

-33 |

-41 |

-82 |

|

Driftskostnader i felleskontrollert virksomhet |

-88 |

-58 |

-171 |

|

Rentekostnader ekstern gjeld |

-353 |

-420 |

-776 |

|

Betalbar skatt |

-148 |

-133 |

-210 |

|

Netto inntekt fra løpende drift |

5 945 |

5 688 |

11 424 |

|

Realisert gevinst/tap |

92 |

1 |

46 |

|

Urealisert gevinst/tap3 |

-9 657 |

-26 302 |

-58 630 |

|

Realisert og urealisert gevinst/tap |

-9 564 |

-26 301 |

-58 584 |

|

Transaksjonskostnader og avgifter ved kjøp og salg |

3 |

-222 |

-229 |

|

Netto inntekt underliggende eiendomsselskaper |

-3 617 |

-20 834 |

-47 389 |

1 Intern eiendomsforvaltning utføres av ansatte i et heleid, konsolidert datterselskap.

2 Driftskostnader i heleide datterselskaper måles mot den øvre kostnadsrammen fra Finansdepartementet, se note 11 Forvaltningskostnader for mer informasjon.

3 Urealisert gevinst/tap presentert i tabell 6.1 inkluderer netto inntekt i de underliggende eiendomsselskapene som ikke er distribuert tilbake til SPU og vil derfor ikke tilsvare Urealisert gevinst/tap presentert i tabell 6.4.

Tabell 6.5 spesifiserer SPUs andel av eiendeler og forpliktelser i de underliggende eiendomsselskapene som inngår i utgående balanse for Unotert eiendom som presentert i tabell 6.2.

Tabell 6.5 Eiendeler og forpliktelser underliggende eiendomsselskaper

|

Beløp i millioner kroner |

30.06.2024 |

31.12.2023 |

|---|---|---|

|

Bygninger |

332 842 |

327 165 |

|

Ekstern gjeld |

-25 558 |

-25 564 |

|

Netto andre eiendeler og forpliktelser1 |

-1 111 |

-1 060 |

|

Sum eiendeler og forpliktelser underliggende eiendomsselskaper |

306 172 |

300 541 |

1 Netto andre eiendeler og forpliktelser består av kontanter og skatt samt operasjonelle fordringer og forpliktelser.

Note 7 Unotert infrastruktur for fornybar energi

Investeringer i unotert infrastruktur for fornybar energi (Unotert infrastruktur) utføres gjennom datterselskaper av Norges Bank, utelukkende etablert som en del av forvaltningen av SPU. Datterselskaper som er presentert i balansen som Unotert infrastruktur er målt til virkelig verdi over resultatet. Virkelig verdi av unotert infrastruktur tilsvarer summen av SPUs andel av eiendeler og forpliktelser som inngår i de underliggende infrastrukturselskapene, målt til virkelig verdi. For ytterligere informasjon, se note 2 Regnskapsprinsipper og note 8 Måling til virkelig verdi i årsrapporten for 2023.

I tabellene nedenfor gis en spesifikasjon av inntekt/kostnad, balanseendringer og kontantstrømmer knyttet til investeringer i unotert infrastruktur. For nærmere informasjon om prinsippene som ligger til grunn for tabellene, se note 7 Unotert infrastruktur for fornybar energi i årsrapporten for 2023.

Tabell 7.1 Inntekt/kostnad fra unotert infrastruktur

|

Beløp i millioner kroner |

1. halvår 2024 |

1. halvår 2023 |

2023 |

|---|---|---|---|

|

Innbetaling av renter og utbytte |

232 |

457 |

752 |

|

Urealisert gevinst/tap1 |

-3 312 |

-2 226 |

-1 010 |

|

Inntekt/kostnad fra unotert infrastruktur før gevinst/tap valuta |

-3 080 |

-1 769 |

-257 |

1 Opptjente renter og utbytte som ikke er oppgjort er inkludert i Urealisert gevinst/tap.

Tabell 7.2 Balanseendringer unotert infrastruktur

|

Beløp i millioner kroner |

30.06.2024 |

31.12.2023 |

|---|---|---|

|

Unotert infrastruktur per 1. januar |

17 593 |

14 489 |

|

Netto kontantstrøm til/fra investeringer |

5 102 |

3 256 |

|

Urealisert gevinst/tap |

-3 312 |

-1 010 |

|

Gevinst/tap valuta |

346 |

859 |

|

Unotert infrastruktur, utgående balanse for perioden |

19 730 |

17 593 |

Tabell 7.3 spesifiserer kontantstrømmer mellom SPU og datterselskaper presentert som Unotert infrastruktur.

Tabell 7.3 Kontantstrøm unotert infrastruktur

|

Beløp i millioner kroner |

1. halvår 2024 |

1. halvår 2023 |

2023 |

|---|---|---|---|

|

Innbetaling av renter fra løpende drift |

199 |

143 |

397 |

|

Innbetaling av utbytte fra løpende drift |

33 |

314 |

355 |

|

Innbetaling av renter og utbytte fra unotert infrastruktur |

232 |

457 |

752 |

|

Utbetaling til nye investeringer |

-4 941 |

-2 643 |

-2 939 |

|

Utbetaling til utvikling av infrastruktureiendelene |

-436 |

- |

-1 071 |

|

Innbetaling fra løpende drift |

275 |

720 |

755 |

|

Netto kontantstrøm til/fra investeringer i unotert infrastruktur |

-5 102 |

-1 923 |

-3 256 |

|

Netto kontantstrøm unotert infrastruktur |

-4 870 |

-1 466 |

-2 504 |

|

Herav kontantstrøm fra løpende drift |

507 |

1 177 |

1 507 |

|

Herav kontantstrøm til/fra investeringsaktiviteter |

-5 378 |

-2 643 |

-4 010 |

Underliggende infrastrukturselskaper

Datterselskapene knyttet til infrastruktur har investeringer i andre ikke-konsoliderte unoterte selskaper. For ytterligere informasjon, se note 16 Interesser i andre foretak i årsrapporten for 2023.

Tabell 7.4 spesifiserer SPUs andel av netto inntekt generert i de underliggende infrastrukturselskapene som er grunnlaget for Inntekt/kostnad fra unotert infrastruktur presentert i tabell 7.1.

Tabell 7.4 Inntekt fra underliggende infrastrukturselskaper

|

Beløp i millioner kroner |

1. halvår 2024 |

1. halvår 2023 |

2023 |

|---|---|---|---|

|

Netto inntekter fra salg av fornybar energi |

445 |

757 |

1 356 |

|

Driftskostnader i heleide datterselskaper1 |

-5 |

-3 |

-8 |

|

Driftskostnader i felleskontrollert virksomhet |

2 |

-8 |

-32 |

|

Betalbar skatt |

-9 |

-65 |

-70 |

|

Renteinntekter og -kostnader |

-5 |

12 |

26 |

|

Netto inntekt fra løpende drift |

429 |

692 |

1 273 |

|

Urealisert gevinst/tap2 |

-3 449 |

-2 421 |

-1 468 |

|

Transaksjonskostnader og avgifter ved kjøp |

-60 |

-40 |

-62 |

|

Netto inntekt underliggende infrastrukturselskaper |

-3 080 |

-1 769 |

-257 |

1 Driftskostnader i heleide datterselskaper måles mot den øvre kostnadsrammen fra Finansdepartementet, se note 11 Forvaltningskostnader for mer informasjon.

2 Urealisert gevinst/tap presentert i tabell 7.1 inkluderer netto inntekt i de underliggende infrastrukturselskapene som ikke er distribuert tilbake til SPU og vil derfor ikke tilsvare Urealisert gevinst/tap presentert i tabell 7.4.

Tabell 7.5 spesifiserer SPUs andel av eiendeler og forpliktelser i de underliggende infrastrukturselskapene som inngår i utgående balanse for Unotert infrastruktur som presentert i tabell 7.2.

Tabell 7.5 Eiendeler og forpliktelser underliggende infrastrukturselskaper

|

Beløp i millioner kroner |

30.06.2024 |

31.12.2023 |

|---|---|---|

|

Infrastruktureiendeler |

27 696 |

15 936 |

|

Ekstern gjeld |

-8 688 |

- |

|

Netto andre eiendeler og forpliktelser1 |

722 |

1 657 |

|

Sum eiendeler og forpliktelser underliggende infrastrukturselskaper |

19 730 |

17 593 |

1 Netto andre eiendeler og forpliktelser består av kontanter og skatt samt operasjonelle fordringer og forpliktelser.

Note 8 Måling til virkelig verdi

Virkelig verdi for majoriteten av eiendeler og gjeld er basert på noterte markedspriser eller observerbare markedsdata. Dersom markedet ikke er aktivt, fastsettes virkelig verdi ved hjelp av standard verdsettelsesmodeller. Måling til virkelig verdi kan være komplekst og kreve skjønnsmessige vurderinger, særlig når observerbare inndata ikke er tilgjengelig. For en oversikt over verdsettelsesmodeller og metoder, samt definisjoner og inndeling i de tre kategoriene i hierarkiet for virkelig verdi, se note 8 Måling til virkelig verdi i årsrapporten for 2023.

Vesentlig estimat

Klassifisering i hierarkiet for virkelig verdi er basert på faste kriterier, hvorav fastsettelse av noen av kriteriene kan kreve bruk av skjønn.

Nivå 3-investeringer består av instrumenter målt til virkelig verdi, men som ikke handles eller prises i et aktivt marked. Virkelig verdi er fastsatt ved bruk av verdsettelsesteknikker som bruker modeller med betydelig bruk av ikke-observerbare inndata. Fastsettelse av forutsetninger som markedsdeltakere vil benytte ved prising av eiendelen eller forpliktelsen når observerbar markedsinformasjon ikke er tilgjengelig, innebærer betydelig utøvelse av skjønn.

Hierarkiet for virkelig verdi

Tabell 8.1 Investeringsporteføljen kategorisert per nivå i verdsettelseshierarkiet

|

Nivå 1 |

Nivå 2 |

Nivå 3 |

Totalt |

|||||

|---|---|---|---|---|---|---|---|---|

|

Beløp i millioner kroner |

30.06.2024 |

31.12.2023 |

30.06.2024 |

31.12.2023 |

30.06.2024 |

31.12.2023 |

30.06.2024 |

31.12.2023 |

|

Aksjer |

12 740 003 |

11 033 488 |

32 807 |

36 286 |

1 725 |

1 500 |

12 774 535 |

11 071 274 |

|

Statsobligasjoner |

2 562 049 |

2 165 249 |

156 047 |

429 567 |

- |

- |

2 718 096 |

2 594 816 |

|

Statsrelaterte obligasjoner |

383 365 |

340 242 |

57 594 |

65 926 |

953 |

809 |

441 912 |

406 977 |

|

Realrenteobligasjoner |

269 774 |

220 652 |

25 891 |

62 485 |

- |

- |

295 665 |

283 137 |

|

Selskapsobligasjoner |

1 135 004 |

942 658 |

15 218 |

59 628 |

1 |

2 |

1 150 223 |

1 002 288 |

|

Pantesikrede obligasjoner |

282 799 |

256 012 |

28 617 |

26 989 |

- |

105 |

311 415 |

283 106 |

|

Sum obligasjoner |

4 632 991 |

3 924 813 |

283 367 |

644 595 |

954 |

916 |

4 917 312 |

4 570 324 |

|

Finansielle derivater (eiendeler) |

605 |

282 |

22 729 |

18 906 |

12 |

4 |

23 346 |

19 192 |

|

Finansielle derivater (gjeld) |

-3 184 |

-1 633 |

-19 473 |

-31 422 |

- |

- |

-22 657 |

-33 055 |

|

Sum finansielle derivater |

-2 579 |

-1 351 |

3 256 |

-12 516 |

12 |

4 |

689 |

-13 863 |

|

Unotert eiendom |

- |

- |

- |

- |

306 172 |

300 541 |

306 172 |

300 541 |

|

Unotert infrastruktur |

- |

- |

- |

- |

19 730 |

17 593 |

19 730 |

17 593 |

|

Annet (eiendeler)1 |

- |

- |

742 453 |

803 590 |

- |

- |

742 453 |

803 590 |

|

Annet (gjeld)2 |

- |

- |

-1 015 979 |

-984 661 |

- |

- |

-1 015 979 |

-984 661 |

|

Markedsverdi investeringsporteføljen3 |

17 370 415 |

14 956 950 |

45 904 |

487 294 |

328 593 |

320 554 |

17 744 911 |

15 764 797 |

|

Totalt (prosent) |

97,9 |

94,9 |

0,3 |

3,1 |

1,8 |

2,0 |

100,0 |

100,0 |

1 Annet (eiendeler) består av balanselinjene Innskudd i banker, Utlån med sikkerhetsstillelse, Avgitt kontantsikkerhet, Uoppgjorte handler (eiendeler), Fordring kildeskatt og Andre eiendeler.

2 Annet (gjeld) består av balanselinjene Innlån med sikkerhetsstillelse, Mottatt kontantsikkerhet, Uoppgjorte handler (gjeld) og Annen gjeld.

3 Markedsverdi investeringsporteføljen er eksklusiv Fordring/Skyldig forvaltningsgodtgjøring og Utsatt skatt.

Majoriteten av den totale porteføljen er priset basert på observerbare markedspriser. Ved utgangen av første halvår 2024 var 98,2 prosent av porteføljen klassifisert som nivå 1 eller 2, som er en marginal økning fra årsslutt 2023.

Aksjer

Målt som en andel av total verdi var tilnærmet alle aksjer (99,73 prosent) verdsatt basert på offisielle sluttkurser fra børs og klassifisert som nivå 1 ved utgangen av første halvår. En mindre andel av beholdningene (0,26 prosent) var klassifisert som nivå 2. Dette er hovedsakelig aksjer hvor handel nylig er suspendert, eller illikvide beholdninger som ikke handles daglig. Andelen av aksjebeholdninger som ble verdsatt med betydelig bruk av ikke-observerbare inndata og klassifisert som nivå 3 var 0,01 prosent. Dette er aksjer som ikke er notert, eller hvor børshandel er suspendert og verdien er justert ned i forhold til siste sluttkurs, basert på selskaps- eller landspesifikke forhold.

Obligasjoner

Majoriteten av obligasjonsbeholdningene har observerbare, bindende markedskurser i aktive markeder og 94,22 prosent av beholdningene var klassifisert som nivå 1 ved utgangen av første halvår. Obligasjonsbeholdninger som ikke har et tilstrekkelig antall observerbare markedskurser eller som er priset basert på sammenlignbare likvide obligasjoner er klassifisert som nivå 2. Disse utgjorde 5,76 prosent av obligasjonsbeholdningene ved utgangen av første halvår. En ubetydelig andel av beholdningene (0,02 prosent) som ikke hadde observerbare kurser var klassifisert som nivå 3, da verdsettelsen var basert på vesentlig bruk av ikke-observerbare inndata.

Unotert eiendom og unotert infrastruktur for fornybar energi

Alle investeringer i unotert eiendom og unotert infrastruktur for fornybar energi er klassifisert som nivå 3, da modeller er brukt for å verdsette de underliggende eiendelene og forpliktelsene, med utstrakt bruk av ikke-observerbare inndata. Eiendommer og investeringer i unotert infrastruktur er målt til verdien fastsatt av eksterne verdsettere. Unntaket er nylige investeringer der kostpris eksklusive transaksjonskostnader normalt er vurdert som det beste anslaget på virkelig verdi, eller tilfeller hvor det finnes indikasjoner på at verdien fastsatt av eksterne verdsettere ikke gjenspeiler virkelig verdi, slik at justering av verdsettelser er berettiget.

Finansielle derivater

Noen aksjederivater (rights og warrants) og kredittbytteavtaler for indekser («CDS Indices») som aktivt handles på børs, er klassifisert som nivå 1. Majoriteten av derivater er klassifisert som nivå 2, da verdsettelsen av disse er basert på standard modeller hvor det er benyttet observerbare inndata. Noen få derivater er verdsatt basert på modeller med utstrakt bruk av ikke-observerbare inndata og er klassifisert som nivå 3.

Andre eiendeler og forpliktelser som inngår i investeringsporteføljen er klassifisert som nivå 2.

Bevegelser mellom nivåer i hierarkiet for virkelig verdi

Det har ikke vært vesentlige reklassifiseringer av aksjebeholdninger mellom nivåer i hierarkiet for virkelig verdi i første halvår.

Obligasjonsbeholdninger med en netto verdi på 109 milliarder kroner ble reklassifisert fra nivå 2 til nivå 1 i første halvår. Obligasjoner med en verdi på 123 milliarder kroner ble reklassifisert fra nivå 2 til nivå 1, hovedsakelig grunnet forbedret likviditet for enkelte beholdninger av selskapsobligasjoner og statsobligasjoner. Dette ble delvis motvirket av en reklassifisering på 14 milliarder kroner fra nivå 1 til nivå 2. Det var ingen vesentlige reklassifiseringer av obligasjonsbeholdninger inn eller ut av nivå 3 i første halvår.

Tabell 8.2 Endringer i nivå 3 beholdninger

|

Beløp i millioner kroner |

01.01.2024 |

Kjøp |

Salg |

Forfalte og innbetalte |

Netto |

Overført |

Overført |

Gevinst/tap valuta |

30.06.2024 |

|---|---|---|---|---|---|---|---|---|---|

|

Aksjer |

1 500 |

22 |

-28 |

- |

123 |

1 |

- |

107 |

1 725 |

|

Obligasjoner |

916 |

- |

- |

-19 |

-42 |

404 |

-352 |

47 |

954 |

|

Finansielle derivater (eiendeler) |

4 |

8 |

- |

- |

- |

- |

- |

- |

12 |

|

Unotert eiendom1 |

300 541 |

3 327 |

- |

- |

-7 586 |

- |

- |

9 889 |

306 172 |

|

Unotert infrastruktur1 |

17 593 |

5 102 |

- |

- |

-3 312 |

- |

- |

346 |

19 730 |

|

Totalt |

320 554 |

8 459 |

-28 |

-19 |

-10 817 |

405 |

-352 |

10 389 |

328 593 |

|

Beløp i millioner kroner |

01.01.2023 |

Kjøp |

Salg |

Forfalte og innbetalte |

Netto |

Overført |

Overført |

Gevinst/tap valuta |

31.12.2023 |

|---|---|---|---|---|---|---|---|---|---|

|

Aksjer |

3 206 |

- |

-100 |

-21 |

-1 328 |

47 |

-1 |

-303 |

1 500 |

|

Obligasjoner |

340 |

245 |

-147 |

-54 |

45 |

563 |

-97 |

20 |

916 |

|

Finansielle derivater (eiendeler) |

45 |

4 |

-45 |

- |

- |

- |

- |

- |

4 |

|

Unotert eiendom1 |

329 732 |

6 742 |

- |

- |

-54 251 |

- |

- |

18 318 |

300 541 |

|

Unotert infrastruktur1 |

14 489 |

3 256 |

- |

- |

-1 010 |

- |

- |

859 |

17 593 |

|

Totalt |

347 812 |

10 247 |

-292 |

-75 |

-56 544 |

610 |

-98 |

18 894 |

320 554 |

1 Kjøp representerer netto kontantstrøm til investeringer i henholdsvis unotert eiendom og unotert infrastruktur slik det fremkommer i kontantstrømoppstillingen.

Den relative andelen av beholdninger klassifisert som nivå 3 var 1,8 prosent ved utgangen av første halvår, som er en liten nedgang sammenlignet med årsslutt 2023. SPUs samlede beholdninger i nivå 3 utgjorde 328 593 millioner kroner ved utgangen av første halvår, en økning på 8 039 millioner kroner fra årsslutt 2023. Økningen skyldes i hovedsak investeringer i unotert eiendom og unotert infrastruktur for fornybar energi, som i sin helhet er klassifisert som nivå 3.

Russiske aksjebeholdninger utgjør det vesentligste av aksjebeholdninger klassifisert som nivå 3 ved utgangen av første halvår. Handel i russiske verdipapirer er regulert av omfattende sanksjoner. I tråd med metodikken benyttet ved årsslutt, er det foretatt en nedjustering i forhold til siste sluttkurs for disse aksjebeholdningene, for å estimere den prisen som ville blitt oppnådd for salg av aksjene under gjeldende markedsforhold. Nedjusteringen reflekterer den estimerte rabatten markedsdeltakere ville kreve for å gjenspeile risikoen knyttet til den iboende usikkerheten i kontantstrømmene til aksjebeholdningene, samt manglende tilgang til å handle aksjene i markedet. Justeringen i forhold til siste sluttkurs benytter ikke-observerbar inndata og anses som betydelig for virkelig verdi målingen. Ved utgangen av første halvår hadde disse aksjebeholdningene en verdi på 1,5 milliarder kroner, sammenlignet med 1,4 milliarder kroner ved årsslutt 2023.

Sensitivitetsanalyse for nivå 3 beholdninger

Verdsettelse av nivå 3 beholdninger innebærer utøvelse av skjønn for å fastsette forutsetninger som markedsdeltakere vil benytte når observerbar markedsinformasjon ikke er tilgjengelig.

Investeringer i unotert eiendom representerer det alt vesentligste av beholdninger klassifisert som nivå 3. I sensitivitetsanalysen i tabell 8.3 vises effekten av å benytte rimelige alternative forutsetninger i verdsettelsen av unotert eiendom. For andre beholdninger klassifisert som nivå 3 har det ikke vært vesentlige endringer i sensitivitet sammenlignet med årsslutt 2023.

Tabell 8.3 Ytterligere spesifikasjon nivå 3 og sensitiviteter – unotert eiendom

|

Beløp i millioner kroner |

Nøkkelforutsetninger |

Endring nøkkel- |

Spesifikasjon nivå 3 per 30.06.2024 |

Sensitiviteter 30.06.2024 |

Spesifikasjon nivå 3 per 31.12.2023 |

Sensitiviteter 31.12.2023 |

||

|---|---|---|---|---|---|---|---|---|

|

Ufordelaktige endringer |

Fordelaktige endringer |

Ufordelaktige endringer |

Fordelaktige endringer |

|||||

|

Unotert eiendom |

Avkastningskrav |

0,25 prosentpoeng |

-15 096 |

17 195 |

-14 818 |

16 879 |

||

|

Markedsleie |

2,0 prosent |

-5 501 |

5 520 |

-5 400 |

5 419 |

|||

|

306 172 |

-20 597 |

22 715 |

300 541 |

-20 218 |

22 298 |

|||

Endring i nøkkelforutsetninger kan ha en vesentlig effekt på verdsettelsen av investeringer i unotert eiendom. En rekke nøkkelforutsetninger benyttes, hvor avkastningskrav og markedsleie er de forutsetningene som gir størst utslag i estimat for eiendomsverdiene. I sensitivitetsanalysen illustreres dette ved å benytte andre rimelige alternative forutsetninger for avkastningskrav og markedsleie. Ved utgangen av første halvår anses en endring i avkastningskrav på 0,25 prosentpoeng og en endring i markedsleie på 2 prosent som et rimelig mulighetsområde for alternative forutsetninger. Analysen er basert på en statistisk relevant populasjon som er representativ for den unoterte eiendomsporteføljen og reflekterer både fordelaktige og ufordelaktige endringer.

Under en ufordelaktig endring er det beregnet at en økning i avkastningskrav på 0,25 prosentpoeng og en reduksjon i markedsleie på 2 prosent vil redusere den unoterte eiendomsporteføljens verdi med om lag 20 597 millioner kroner eller 6,7 prosent (6,7 prosent ved årsslutt 2023). Under en fordelaktig endring vil en reduksjon i avkastningskrav på 0,25 prosentpoeng og en økning i markedsleie på 2 prosent øke den unoterte eiendomsporteføljens verdi med om lag 22 715 millioner kroner eller 7,4 prosent (7,4 prosent ved årsslutt 2023). Den isolerte effekten av endringer i avkastningskrav og fremtidig markedsleie er presentert i tabell 8.3.

Endringer utenfor intervallene spesifisert ovenfor anses å være mindre rimelige alternative forutsetninger, men hvis utvalget av alternative forutsetninger skulle utvides, vil verdiendringene være lineære.

Note 9 Investeringsrisiko

Investeringsrisiko omfatter markedsrisiko, kredittrisiko og motpartsrisiko. For en nærmere beskrivelse av rammeverket for investeringsrisiko, herunder hoveddimensjoner og målemetoder benyttet for å styre investeringsrisiko, se note 9 Investeringsrisiko i årsrapporten for 2023.

Markedsrisiko

Markedsrisiko er risiko for tap eller endring i markedsverdi for porteføljen eller deler av denne på grunn av endring i variabler i finansmarkedene, samt eiendoms- og infrastrukturverdier. Norges Bank Investment Management måler markedsrisiko både for den faktiske porteføljen og den relative markedsrisikoen for plasseringer for SPU.

Aktivaklasse per land/valuta

Porteføljen er investert på tvers av flere aktivaklasser, land og valutaer, som vist i tabell 9.1.

Tabell 9.1 Fordeling per aktivaklasse, land og valuta

|

Markedsverdi i prosent per land og valuta1 |

Markedsverdi i prosent per aktivaklasse |

Markedsverdi per aktivaklasse |

|||||||

|---|---|---|---|---|---|---|---|---|---|

|

Aktivaklasse |

Marked |

30.06.2024 |

Marked |

31.12.2023 |

30.06.2024 |

31.12.2023 |

30.06.2024 |

31.12.2023 |

|

|

Aksjer |

Utviklet |

89,4 |

Utviklet |

89,8 |

|||||

|

USA |

51,6 |

USA |

48,8 |

||||||

|

Japan |

6,7 |

Japan |

7,2 |

||||||

|

Storbritannia |

5,6 |

Storbritannia |

6,1 |

||||||

|

Sveits |

3,6 |

Frankrike |

4,3 |

||||||

|

Frankrike |

3,5 |

Sveits |

4,1 |

||||||

|

Sum andre |

18,3 |

Sum andre |

19,4 |

||||||

|

Fremvoksende |

10,6 |

Fremvoksende |

10,2 |

||||||

|

Kina |

3,1 |

Kina |

3,1 |

||||||

|

Taiwan |

2,5 |

India |

2,2 |

||||||

|

India |

2,5 |

Taiwan |

2,1 |

||||||

|

Brasil |

0,5 |

Brasil |

0,6 |

||||||

|

Sør-Afrika |

0,3 |

Mexico |

0,4 |

||||||

|

Sum andre |

1,7 |

Sum andre |

1,9 |

||||||

|

Sum aksjer |

72,01 |

70,88 |

12 778 524 |

11 174 263 |

|||||

|

Obligasjoner |

Utviklet |

99,7 |

Utviklet |

99,8 |

|||||

|

Amerikanske dollar |

52,6 |

Amerikanske dollar |

51,2 |

||||||

|

Euro |

27,8 |

Euro |

28,2 |

||||||

|

Japanske yen |

6,4 |

Japanske yen |

6,9 |

||||||

|

Britiske pund |

5,0 |

Britiske pund |

5,0 |

||||||

|

Kanadiske dollar |

3,8 |

Kanadiske dollar |

3,9 |

||||||

|

Sum andre |

4,2 |

Sum andre |

4,6 |

||||||

|

Fremvoksende2 |

0,3 |

Fremvoksende2 |

0,2 |

||||||

|

Sum obligasjoner |

26,15 |

27,10 |

4 639 427 |

4 271 746 |

|||||

|

Unotert eiendom |

USA |

48,3 |

USA |

48,6 |

|||||

|

Storbritannia |

19,1 |

Storbritannia |

18,7 |

||||||

|

Frankrike |

15,8 |

Frankrike |

15,7 |

||||||

|

Tyskland |

5,1 |

Tyskland |

5,3 |

||||||

|

Sveits |

3,4 |

Sveits |

3,6 |

||||||

|

Sum andre |

8,2 |

Sum andre |

8,0 |

||||||

|

Sum unotert eiendom |

1,73 |

1,91 |

307 238 |

301 128 |

|||||

|

Sum unotert infrastruktur |

0,11 |

0,11 |

19 723 |

17 660 |

|||||

|

Markedsverdi investeringsporteføljen3 |

17 744 911 |

15 764 797 |

|||||||

1 Markedsverdi i prosent per land og valuta inkluderer derivater og kontanter.

2 Andelen av obligasjonsporteføljen i individuelle fremvoksende markeders valuta er uvesentlig.

3 Markedsverdi investeringsporteføljen er eksklusiv Fordring/Skyldig forvaltningsgodtgjøring og Utsatt skatt.

Ved utgangen av første halvår var aksjeandelen i fondet 72,0 prosent, mot 70,9 prosent ved årsslutt 2023. Obligasjonsporteføljens andel av fondet var 26,1 prosent, mot 27,1 prosent ved årsslutt. Unotert eiendom utgjorde 1,7 prosent av fondet, mot 1,9 prosent ved årsslutt. Unotert infrastruktur utgjorde 0,1 prosent av fondet, på samme nivå som ved årsslutt.

Volatilitet

Modeller benyttes for å kvantifisere risiko for svingninger i verdi knyttet til hele eller deler av porteføljen. Ett av risikomålene er forventet volatilitet. Volatilitet er et standard risikomål basert på det statistiske målet standardavvik. Forventet volatilitet er definert som ett standardavvik. Tabell 9.2 og 9.3 presenterer risiko både i form av porteføljens forventet absolutte risiko og i form av den relative risikoen. Alle fondets investeringer er inkludert i beregningen av forventet relativ volatilitet, og måles mot fondets referanseindeks bestående av globale aksje- og obligasjonsindekser. Forvaltningsmandatet angir at forventet relativ volatilitet for fondet ikke skal overstige 1,25 prosentpoeng.

Tabell 9.2 Porteføljerisiko, forventet volatilitet, prosent

|

Forventet volatilitet, faktisk portefølje |

||||||||

|---|---|---|---|---|---|---|---|---|

|

30.06.2024 |

Min 2024 |

Maks 2024 |

Snitt 2024 |

31.12.2023 |

Min 2023 |

Maks 2023 |

Snitt 2023 |

|

|

Porteføljen |

10,6 |

10,2 |

10,7 |

10,5 |

10,3 |

8,7 |

10,8 |

9,7 |

|

Aksjer |

12,9 |

12,4 |

13,0 |

12,7 |

12,5 |

11,3 |

15,0 |

12,4 |

|

Obligasjoner |

10,9 |

10,7 |

10,9 |

10,8 |

10,8 |

9,8 |

11,2 |

10,4 |

|

Unotert eiendom |

12,8 |

12,7 |

13,3 |

12,9 |

12,9 |

11,8 |

12,9 |

12,4 |

|

Unotert infrastruktur |

35,5 |

34,4 |

54,0 |

45,6 |

34,0 |

14,9 |

40,0 |

32,1 |

Tabell 9.3 Relativ risiko målt mot referanseindeksene til fondet, forventet relativ volatilitet, basispunkter

|

Forventet relativ volatilitet |

||||||||

|---|---|---|---|---|---|---|---|---|

|

30.06.2024 |

Min 2024 |

Maks 2024 |

Snitt 2024 |

31.12.2023 |

Min 2023 |

Maks 2023 |

Snitt 2023 |

|

|

Porteføljen |

36 |

34 |

37 |

35 |

34 |

33 |

41 |

36 |

Risiko målt ved forventet volatilitet viser en forventet årlig verdisvingning i fondet på 10,6 prosent, eller om lag 1 890 milliarder kroner, ved utgangen av første halvår, mot 10,3 prosent ved årsslutt 2023. Aksjeinvesteringenes forventede volatilitet var 12,9 prosent ved utgangen av første halvår, opp fra 12,5 prosent ved årsslutt, mens renteinvesteringenes forventede volatilitet var 10,9 prosent, mot 10,8 prosent ved årsslutt.

Fondets forventede relative volatilitet var 36 basispunkter ved utgangen av første halvår, mot 34 basispunkter ved årsslutt 2023.

Forventet ekstremavviksrisiko er et halerisikomål som måler forventet tap i ekstreme markedssituasjoner. Ekstremavviksrisikomålet anvendt på relative avkastninger gir et estimat på den forventede årlige mindreavkastningen mot referanseindeksen for et gitt konfidensnivå. Ved bruk av historiske simuleringer beregnes relative avkastninger på dagens portefølje mot referanseindeks på ukentlig basis over perioden fra og med januar 2007 til utløpet av siste regnskapsperiode. Ekstremavviksrisikoen ved 97,5 prosent konfidensnivå er da gitt ved den annualiserte gjennomsnittlige relative avkastningen målt i valutakurven for de 2,5 prosent verste ukene.

Hovedstyret har fastsatt at fondet skal forvaltes slik at den årlige ekstremavviksrisikoen målt mot referanseindeksen ikke overstiger 3,75 prosentpoeng. Ved utgangen av første halvår var ekstremavviksrisikoen 1,13 prosentpoeng, sammenlignet med 1,08 prosentpoeng ved årsslutt 2023.

Kredittrisiko

Kredittrisiko er risiko for tap som følge av at utstedere av obligasjoner ikke oppfyller sine betalingsforpliktelser. Kredittrisiko for investeringer i obligasjoner overvåkes blant annet ved bruk av kredittvurdering. Renteinstrumenter i porteføljens referanseindeks er alle kredittvurdert til å inneha lav kredittrisiko av ett av de store kredittvurderingsbyråene.

Tabell 9.4 Obligasjonsporteføljen fordelt etter kredittvurdering

|

Beløp i millioner kroner, |

AAA |

AA |

A |

BBB |

Lavere |

Totalt |

|---|---|---|---|---|---|---|

|

Statsobligasjoner |

586 396 |

1 638 593 |

332 971 |

109 140 |

47 586 |

2 714 685 |

|

Statsrelaterte obligasjoner |

211 969 |

168 723 |