Nøkkeltall

Avkastning

Fondets verdi

Hovedstyrets vurdering av resultatene

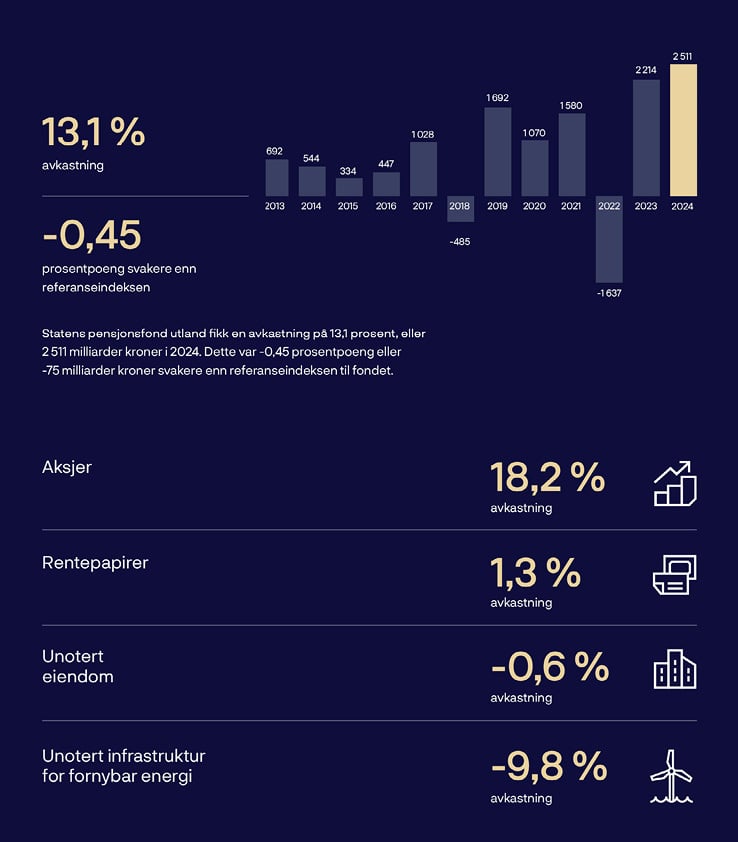

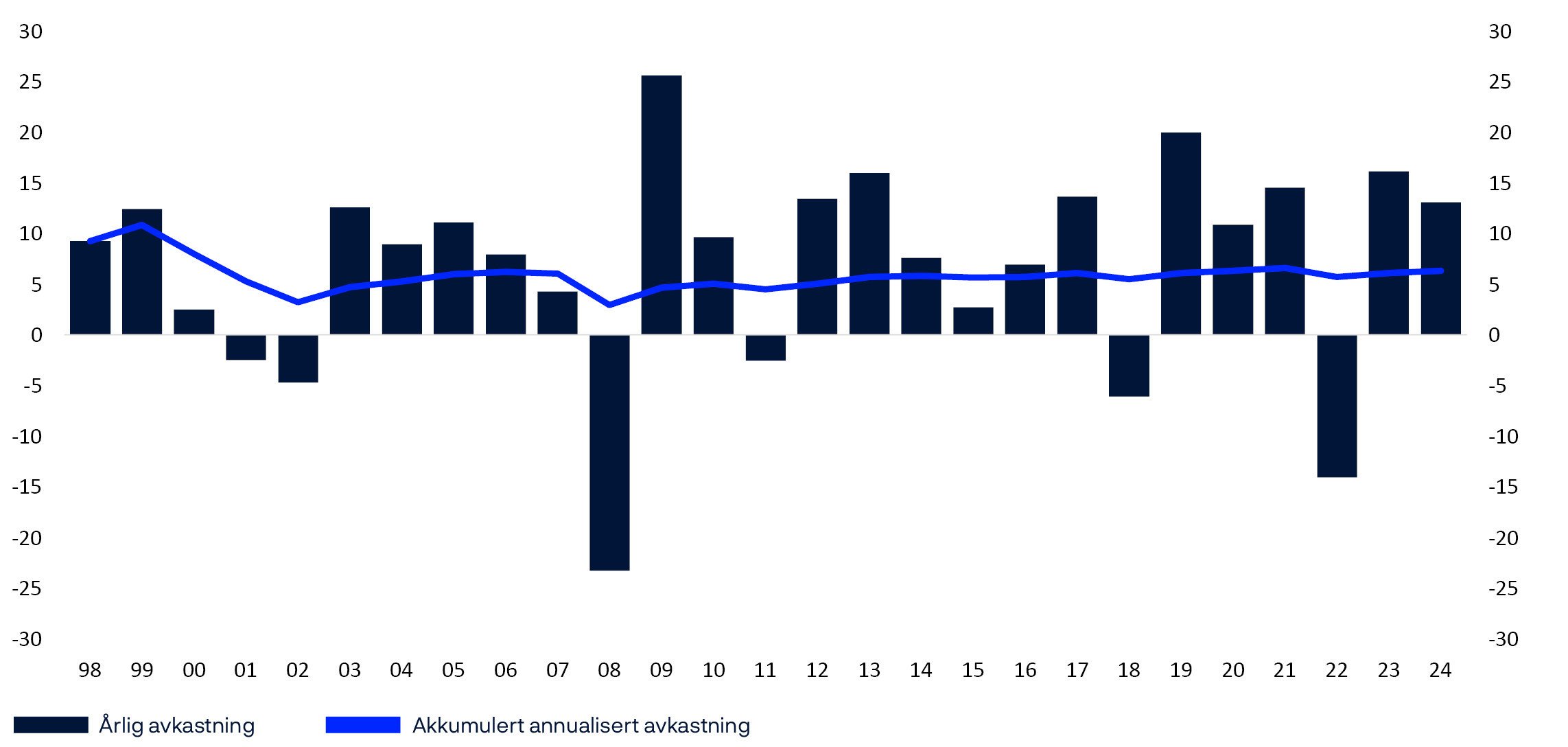

Investeringene i Statens pensjonsfond utland hadde en avkastning på 13,1 prosent i 2024, etter sterk oppgang i globale aksjemarkeder. Det relative resultatet var likevel svakt, med en avkastning som var 0,45 prosentpoeng lavere enn i referanseindeksen. Hovedstyret legger vekt på å vurdere resultatene over tid, og er tilfreds med at avkastningen over tid har vært høyere enn avkastningen på fondets referanseindeks.

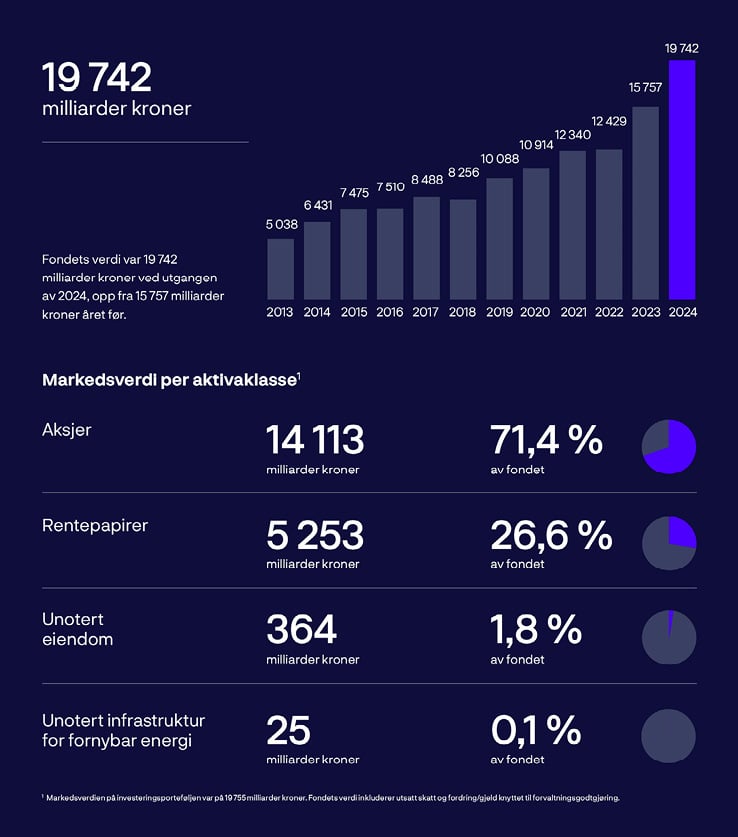

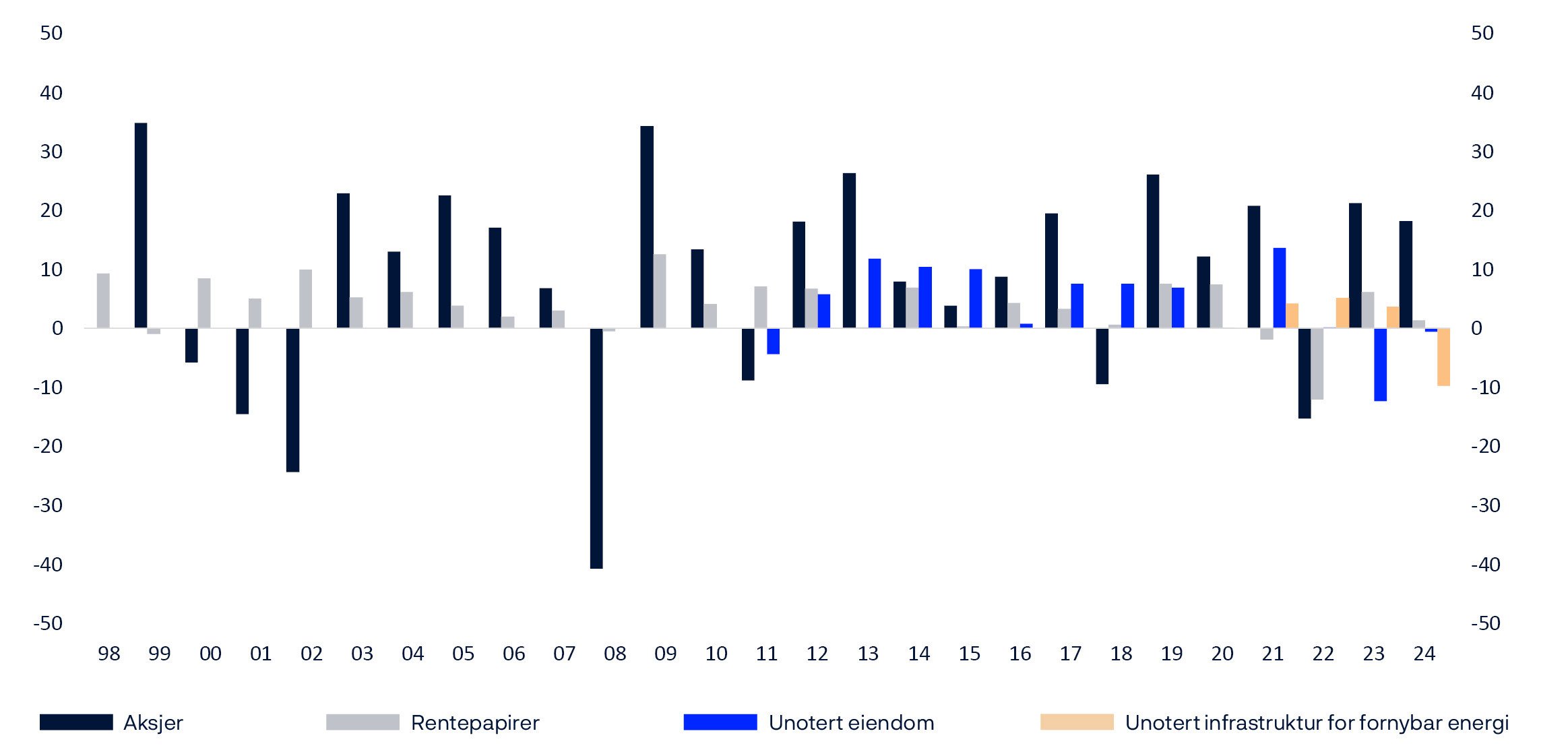

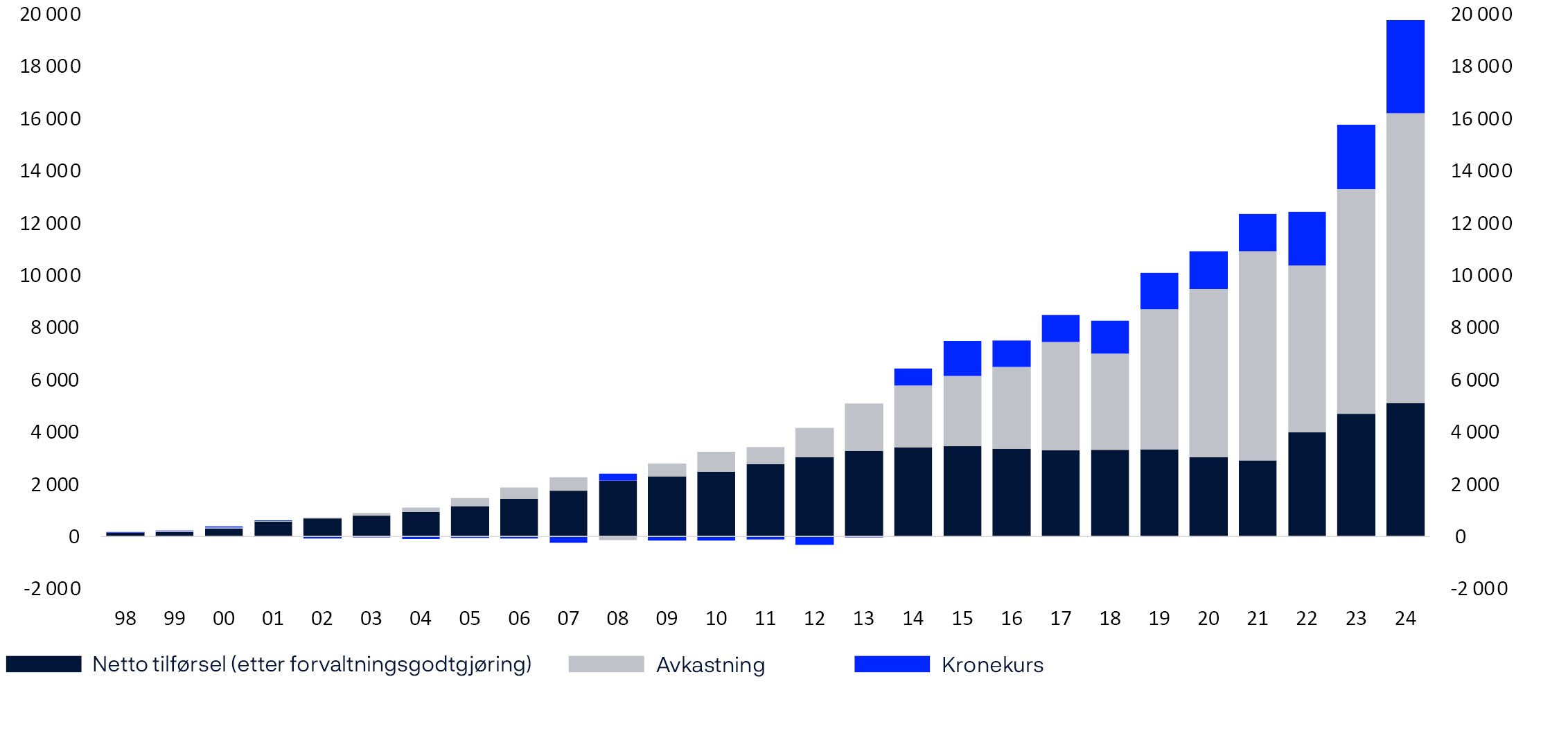

Fondets verdi økte med nær fire tusen milliarder kroner i 2024, til 19 742 milliarder kroner. Investeringene var ved utgangen av året fordelt med 71,4 prosent i aksjer, 26,6 prosent i rentepapirer, 1,8 prosent i unotert eiendom og 0,1 prosent i unotert infrastruktur for fornybar energi.

Fondets avkastning målt i fondets valutakurv var 13,1 prosent, tilsvarende 2 511 milliarder kroner, før fradrag for forvaltningskostnader. Aksjeavkastningen var 18,2 prosent. Solid lønnsomhet i selskapene og mer optimistiske vekstforventninger bidro til oppgangen i aksjemarkedet, sammen med fallende inflasjonsforventninger. Utviklingen i aksjemarkedet de siste årene har gjort at noen få selskaper nå utgjør en betydelig andel av fondets referanseindeks. Flere av de største selskapene er innenfor teknologisektoren, som ga den høyeste aksjeavkastningen både i 2023 og 2024.

Avkastningen på rentebærende instrumenter i 2024 ble 1,3 prosent, etter at rentenivået på obligasjoner steg noe gjennom året. Avkastningen på investeringene i unotert eiendom var -0,6 prosent. Mens verdsettelsen av mange av fondets unoterte eiendomsinvesteringer falt betydelig i 2023, var utviklingen mer blandet i 2024. Utviklingen i kontoreiendom i USA var fortsatt svak, mens noen andre delmarkeder viste en mer positiv utvikling.

Avkastningen på investeringene i unotert infrastruktur for fornybar energi var -9,8 prosent. Avkastningen består av netto inntekter fra investeringene og verdiendringer. Verdivurderingen påvirkes av forventede fremtidige strømpriser og produksjonsvolum, samt estimert kapitalkostnad. Verdien av eiendelene vil også reduseres ettersom forventet gjenværende levetid blir kortere. Den negative avkastingen på unotert infrastruktur for fornybar energi 2024 var særlig drevet av høyere kapitalkostnader.

Hovedstyret vurderer at den samlede avkastningen i fondet over tid har vært god. I perioden 1998–2024 har den årlige avkastningen vært 6,3 prosent i gjennomsnitt. Årlig netto realavkastning, etter fradrag for inflasjon og forvaltningskostnader, har vært 4,1 prosent i samme periode.

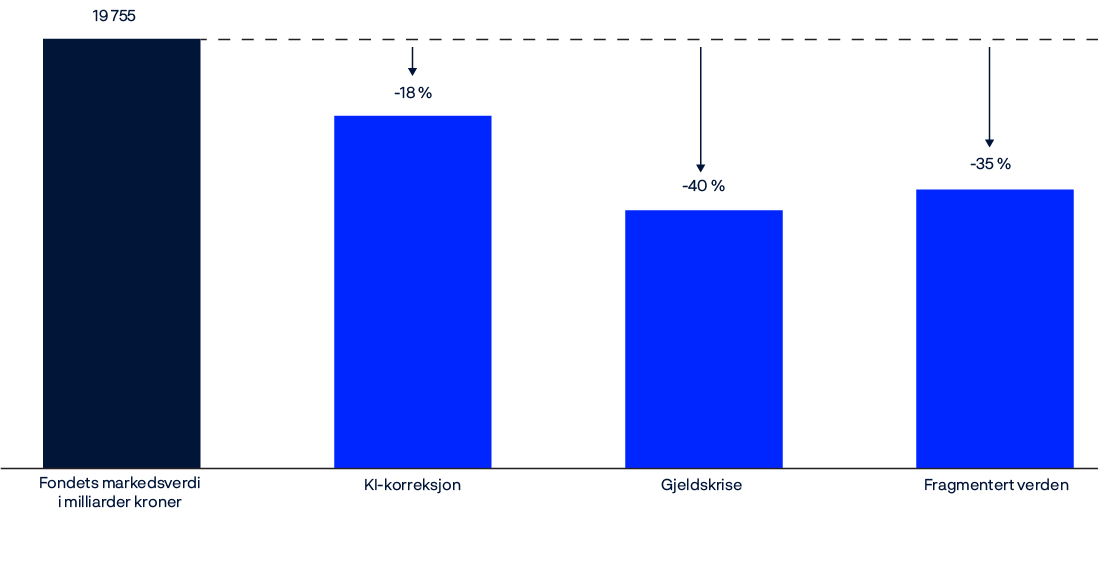

Med et stort fond og en aksjeandel på rundt 70 prosent må vi være forberedt på store svingninger i fondets avkastning og verdi. Norges Bank publiserer hvert år analyser av risikoen basert på fremoverskuende scenarioer. Scenarioene er ment å vise ekstreme markedshendelser over perioder på inntil fem år. Årets scenarioer er knyttet til en reprising av selskaper innenfor kunstig intelligens, gjeldskrise og en mer fragmentert verden med atskilte økonomiske blokker. Det estimerte verdifallet for fondet i disse scenarioene varierer mellom 18 og 40 prosent.

Norges Bank forvalter fondet med sikte på høyest mulig avkastning over tid, innenfor de rammene som mandatet fra Finansdepartementet setter. Resultatene i forvaltningen sammenlignes med fondets referanseindeks. I 2024 var fondets avkasting før forvaltningskostnader 0,45 prosentpoeng lavere enn avkastningen på referanseindeksen. Det er innenfor de svingningene vi må forvente i relativ avkastning fra år til år.

Norges Banks investeringsstrategier er gruppert i hovedstrategiene markedseksponering, verdipapirseleksjon og allokering. Strategiene utfyller hverandre og søker å utnytte fondets størrelse og lange investeringshorisont.

Gjennom strategien for markedseksponering investeres fondet bredt i de aksjene og obligasjonene som inngår i referanseindeksen. Investeringene gjøres på en kostnadseffektiv måte og med sikte på å bidra til målet om høyest mulig avkastning. Markedseksponering bidro positivt til fondets relative avkastning i 2024.

Strategien for verdipapirseleksjon er basert på fundamental analyse av selskaper, og banken benytter både interne og eksterne forvaltere. I 2024 var det samlede bidraget fra verdipapirseleksjon negativt. Ekstern forvaltning ga et positivt bidrag, men det negative bidraget fra intern forvaltning var større. Strategien forventes ikke å gi positive bidrag til fondets avkastning hvert år, og resultatet i 2024 kom etter en sammenhengende periode på fem år med positive bidrag til fondets relative avkastning fra verdipapirseleksjon.

Banken investerer en del av fondet i notert og unotert eiendom, og i unotert infrastruktur for fornybar energi. Disse investeringene finansieres ved å selge aksjer og obligasjoner, og grupperes i strategien for allokering. I 2024 var eiendomsavkastningen lavere enn på de aksjene og obligasjonene vi solgte for å finansiere dem. Eiendomsinvesteringene bidro derfor til å redusere fondets relative avkastning.

Avkastningen på investeringene i unotert infrastruktur for fornybar energi var lavere enn på de obligasjonene vi solgte for å finansiere dem. Ettersom disse investeringene utgjorde en liten del av fondet bidro det i liten grad til fondets samlede relative avkastning.

Mens unotert infrastruktur for fornybar energi er et relativt nytt investeringsområde for Norges Bank, har vi investert i unotert eiendom siden 2010. Hovedstyret vurderer resultatene over tid, og opp mot et bredt sett av avkastningsmål, herunder utviklingen i det brede eiendomsmarkedet.

De siste årene har eiendomsavkastningen vært preget av to perioder med særlig negativ utvikling. Dette var etter utbruddet av Covid-19 i mars 2020 og renteoppgangen som for alvor startet i 2022. Disse hendelsene har bidratt til at eiendomsinvesteringene, inklusive finansieringen av disse, har gitt et negativt bidrag til fondets relative avkastning over noe tid.

I 2024 hadde fondet også en noe lavere aksjeandel og en lavere vekt i de største teknologiselskapene i USA sammenlignet med referanseindeksen. Det bidro til å redusere fondets relative avkastning i 2024, ettersom avkastningen var høy både i det brede aksjemarkedet og i teknologisektoren. Posisjonene har som hensikt å justere fondets samlede risikoprofil, og rapporteres innenfor allokeringsstrategien.

Hovedstyret legger vekt på at resultatene i forvaltningen må vurderes samlet og over tid, og er tilfreds med at den samlede avkastningen over tid har vært høyere enn avkastningen på referanseindeksen som forvaltningen måles mot. Over perioden 1998–2024 har den årlige avkastningen før fradrag for forvaltningskostnader vært 0,25 prosentpoeng høyere enn avkastningen på referanseindeksen fra Finansdepartementet.

Norges Bank har rapportert bidragene til meravkastning fra strategiene for markedseksponering, verdipapirseleksjon og allokering i perioden 2013–2024. Også i denne perioden har årlig avkastning før forvaltningskostnader vært høyere enn i referanseindeksen. Bidragene fra markedseksponering og verdipapirseleksjon har vært positive, mens allokering har gitt et negativt bidrag til relativ avkastning.

Målet om høyest mulig avkastning skal nås innenfor en akseptabel risiko. For å få et helhetlig bilde av risikoen gjennomføres flere ulike risikoanalyser og beregninger, og hovedstyret mottar regelmessig analyser av den underliggende risikoen i forvaltningen. Det følger av mandatet at Norges Bank skal legge opp forvaltningen med sikte på at forventet relativ volatilitet ikke overstiger 1,25 prosentpoeng. Ved utgangen av 2024 var forventet relativ volatilitet 0,44 prosentpoeng, mot 0,34 prosentpoeng ved forrige årsskifte. Målt over hele perioden 1998–2024 har den realiserte relative volatiliteten vært 0,63 prosentpoeng. Hovedstyret er tilfreds med den meravkastningen som er oppnådd over tid gitt den risikoen som er tatt i forvaltningen av fondet, målt ved relativ volatilitet.

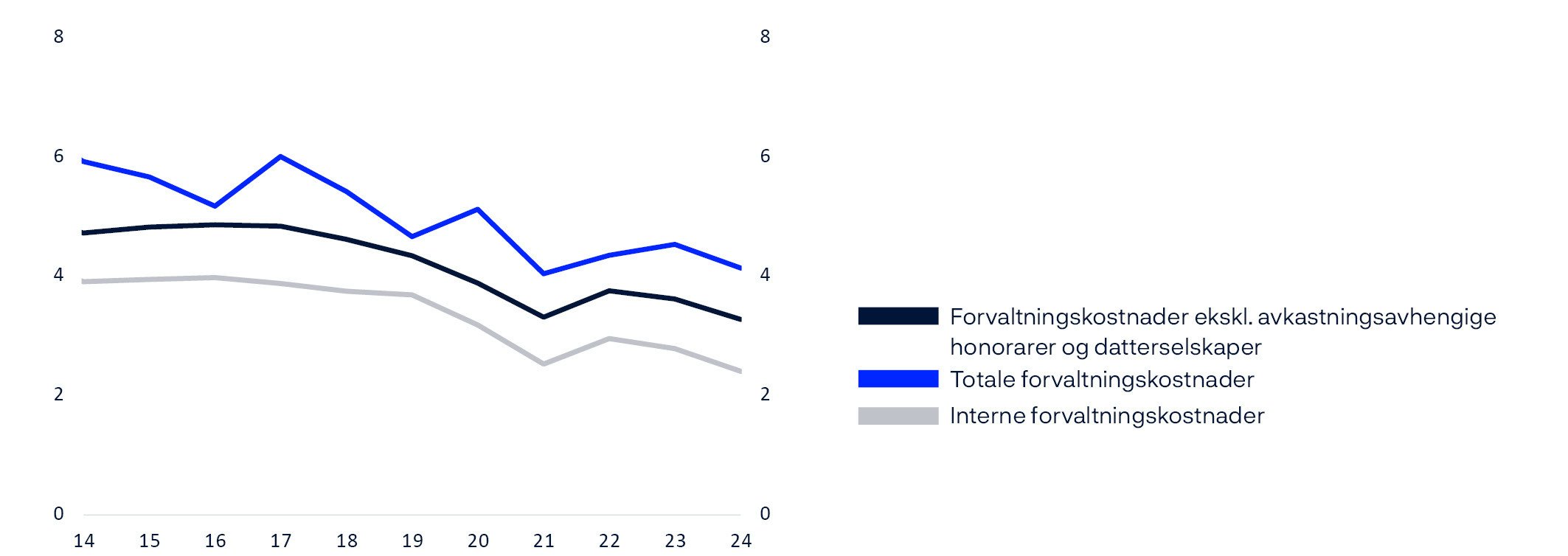

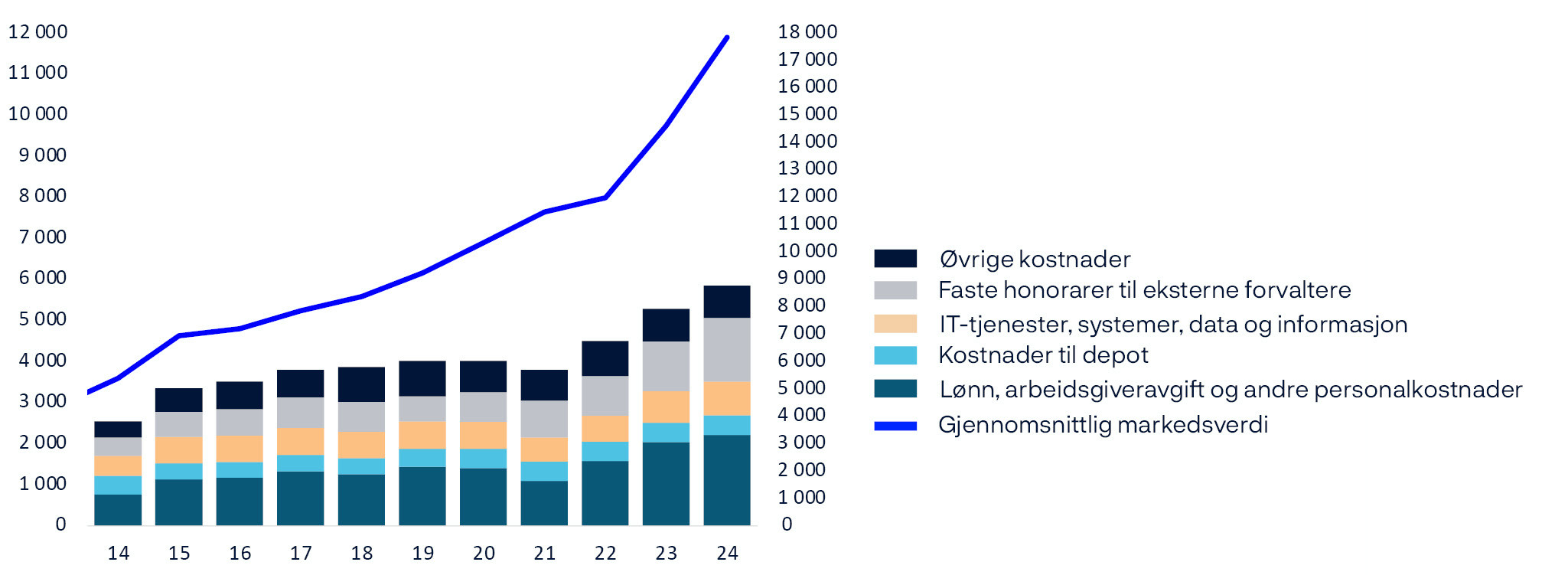

Forvaltningen av Statens pensjonsfond utland skal være kostnadseffektiv. Lave kostnader er ikke et mål i seg selv, men en kostnadseffektiv forvaltning bidrar til å nå målet om høyest mulig avkastning etter kostnader. I perioden 2013–2024 har de årlige forvaltningskostnadene vært 0,05 prosent av forvaltet kapital. I 2024 var samlede forvaltningskostnader 7,4 milliarder kroner, tilsvarende 0,04 prosent av forvaltet kapital. Hovedstyret er tilfreds med at forvaltningskostnadene er lave sammenlignet med andre forvaltere.

Norges Banks hovedstyre Oslo, 5. februar 2025

Fem år med utrolig vekst

Den 6. desember 2024 tikket telleverket på Statens pensjonsfond utlands hjemmeside for første gang over 20 000 milliarder kroner. Det tok 23 år fra de første pengene ble satt inn i fondet, til vi nådde en verdi på 10 000 milliarder. De neste 10 000, tok bare fem år. Veksten i fondets verdi de siste årene har rett og slett vært utrolig.

Bare i 2024 steg verdien på fondet med 3 985 milliarder kroner. Økningen var i all hovedsak drevet av et sterkt aksjemarked og spesielt amerikanske teknologiaksjer. I tillegg bidro en svakere kronekurs til å øke verdien målt i norske kroner, og en høy oljepris ga betydelig innførsel av kapital til fondet.

Stortinget har bestemt at fondet kan investeres i aksjer, rentepapirer, unotert eiendom og unotert infrastruktur for fornybar energi. Referanseindeksen som forvaltningen måles mot består av flere tusen selskaper og obligasjoner over hele verden. Dette gjør at risikoen i fondet spres bredt.

Vårt mål er å slå referanseindeksen og skape meravkastning utover den på lang sikt. Det klarte vi ikke i 2024. Det var særlig eiendomsinvesteringene, en noe lavere aksjeandel enn i referanseindeksen og en reduksjon i investeringene i teknologiaksjer som trakk ned. For et fond med en lang investeringshorisont, må vi se lenger enn ett enkelt år og siden oppstart har fondets meravkastning vært 243 milliarder kroner.

I absolutte termer ble fondets avkastning 13,1 prosent eller 2 511 milliarder kroner. Den sterkeste avkastningen målt i kroner noensinne. I perioden 1998 – 2024 har den gjennomsnittlige avkastningen vært på 6,3 prosent gjennom gode og dårlige år – totalt 11 095 milliarder kroner.

Året 2024 markerte at det er femti år siden Stortingsmelding nr. 25 (1973- 74), Petroleumsvirksomhetens plass i det norske samfunn, ble gitt ut. Dette var i den norske oljealderens spede begynnelse, og ingen kunne den gang forestille seg hvilke verdier som skulle tilkomme landet, først under havbunnen i Nordsjøen, så i de internasjonale finansmarkedene.

Men norske politikere viste i den meldingen at de var fremsynte. Politisk styring og demokratisk kontroll på oljeinntektene og finansinntektene var avgjørende da, og er avgjørende nå. Stabile og langsiktige rammebetingelser er viktig. Det gir evne til å stå støtt gjennom utfordrende tider og utnytte mulighetene som dukker opp.

Det er krevende å være en stor finansiell investor i en urolig verden. Vi må hele tiden kunne endre oss, ta i bruk ny teknologi og ta lærdom av alt vi gjør – både oppturene og nedturene.

Oslo, 25. februar 2025

Nicolai Tangen

leder for Norges Bank Investment Management

Høy avkastning på fondets investeringer

Statens pensjonsfond utland fikk en avkastning på 13,1 prosent, eller 2 511 milliarder kroner i 2024. Dette er fondets høyeste avkastning målt i kroner noensinne.

Fondets verdi økte med 3 985 milliarder kroner i 2024. Dette er den største verdiøkningen i fondets historie målt i kroner. Den gode avkastningen på fondets aksjeinvesteringer bidro særlig til verdiøkningen. Kronen svekket seg også mot flere av valutaene fondet er investert i. I tillegg fikk fondet tilført ny kapital fra staten.

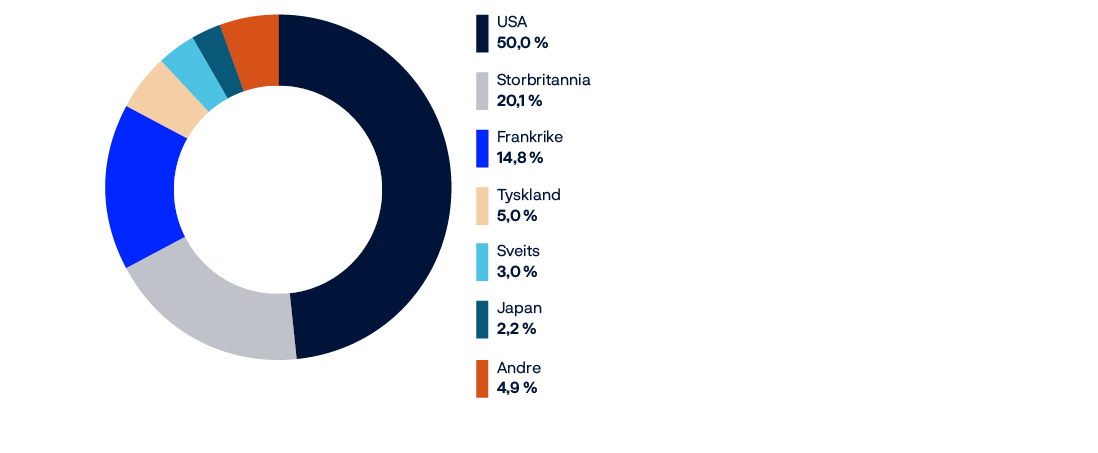

Ved utgangen av 2024 var fondet investert i 70 land og 42 valutaer. Avkastningen måles primært i internasjonal valuta, som er en vektet sammensetning av valutaene i referanseindeksen for aksjer og obligasjoner. Ved utgangen av 2024 bestod valutakurven av 34 valutaer. Om ikke annet er oppgitt, er resultatene i denne rapporten målt i fondets valutakurv.

Tabell 1 Nøkkeltall i milliarder kroner.

|

2024 |

2023 |

2022 |

2021 |

2020 |

|

|---|---|---|---|---|---|

|

Markedsverdi |

|||||

|

Aksjeinvesteringer |

14 113 |

11 174 |

8 677 |

8 884 |

7 948 |

|

Renteinvesteringer |

5 253 |

4 272 |

3 412 |

3 135 |

2 695 |

|

Unoterte eiendomsinvesteringer |

364 |

301 |

330 |

312 |

273 |

|

Unoterte infrastrukturinvesteringer1 |

25 |

18 |

15 |

14 |

|

|

Markedsverdi på investeringsporteføljen2 |

19 755 |

15 765 |

12 434 |

12 345 |

10 916 |

|

Utsatt skatt |

-13 |

-8 |

-4 |

-5 |

-2 |

|

Påløpt, ikke betalt, forvaltningsgodtgjøring3 |

0 |

0 |

0 |

1 |

-5 |

|

Fondets verdi2 |

19 742 |

15 757 |

12 429 |

12 340 |

10 908 |

|

Tilførsel av kapital |

409 |

711 |

1 090 |

80 |

4 |

|

Uttak av kapital |

0 |

0 |

0 |

-199 |

-302 |

|

Utbetalt forvaltningsgodtgjøring4 |

-7 |

-7 |

-5 |

-10 |

-4 |

|

Fondets avkastning5 |

2 511 |

2 214 |

-1 637 |

1 580 |

1 070 |

|

Endring som følge av svingninger i kronekursen6 |

1 072 |

409 |

642 |

-25 |

58 |

|

Endring i påløpt, ikke betalt, forvaltningsgodtgjøring |

0 |

0 |

0 |

6 |

-1 |

|

Endring i fondets verdi |

3 985 |

3 327 |

89 |

1 432 |

825 |

|

Verdiutvikling f.o.m. første tilførsel i 1996 |

|||||

|

Samlet tilførsel av kapital |

5 864 |

5 455 |

4 744 |

3 654 |

3 574 |

|

Samlet uttak av kapital3 |

-687 |

-687 |

-687 |

-687 |

-488 |

|

Avkastning av aksjeinvesteringer5 |

9 786 |

7 326 |

5 284 |

6 490 |

4 899 |

|

Avkastning av renteinvesteringer5 |

1 252 |

1 192 |

970 |

1 401 |

1 446 |

|

Avkastning av unoterte eiendomsinvesteringer5 |

67 |

71 |

119 |

120 |

84 |

|

Avkastning av unoterte infrastrukturinvesteringer1, 5 |

2 |

2 |

2 |

1 |

|

|

Samlet forvaltningsgodtgjøring4 |

-77 |

-70 |

-63 |

-58 |

-53 |

|

Akkumulerte svingninger i kronekursen |

3 547 |

2 475 |

2 065 |

1 423 |

1 448 |

|

Akkumulert utsatt skatt6 |

-12 |

-8 |

-4 |

-5 |

-2 |

|

Fondets verdi |

19 742 |

15 757 |

12 429 |

12 340 |

10 908 |

|

Samlet avkastning |

11 094 |

8 584 |

6 370 |

8 007 |

6 427 |

|

Samlet avkastning etter forvaltningskostnader |

11 017 |

8 514 |

6 307 |

7 949 |

6 374 |

1 Første infrastrukturinvestering ble gjort i andre kvartal 2021.

2 Markedsverdien på investeringsporteføljen er presentert før utsatt skatt og fordring/gjeld knyttet til forvaltningsgodtgjøring.

3 Samlet tilførsel og uttak av kapital presenteres i tabellen er ikke justert for påløpt, ikke betalt, forvaltningsgodtgjøring.

4 Forvaltningskostnader er beskrevet i regnskapets note 12.

5 Fondets avkastning på 2 511 milliarder kroner inkluderer regnskapsmessig effekt av endring i balanseført utsatt skatt. Avkastningen på investeringsporteføljene inkluderer ikke utsatt skatt og var på 2 515 milliarder kroner.

6 Inkluderer ikke effekten av svingninger i kronekursen på utsatt skatt.

Tabell 2 Fondets ti største beholdninger i prosent per 31. desember 2024, fordelt på land.

|

Land |

Totalt |

Aksjer |

Rentepapirer |

Unotert eiendom |

Unotert infrastruktur |

|---|---|---|---|---|---|

|

USA |

53,4 |

40,0 |

12,5 |

0,86 |

0,00 |

|

Japan |

6,2 |

4,7 |

1,5 |

0,04 |

|

|

Storbritannia |

5,5 |

3,7 |

1,4 |

0,33 |

0,04 |

|

Tyskland |

4,5 |

2,2 |

2,2 |

0,09 |

0,01 |

|

Frankrike |

3,4 |

2,1 |

1,0 |

0,26 |

|

|

Canada |

3,1 |

1,4 |

1,7 |

||

|

Sveits |

2,7 |

2,2 |

0,4 |

0,05 |

|

|

Kina |

2,2 |

2,2 |

0,0 |

||

|

Nederland |

2,0 |

1,3 |

0,7 |

0,02 |

0,06 |

|

India |

1,7 |

1,7 |

0,0 |

FIGUR 1 Fondets investeringer i prosent per 31. desember 2024. Aksjer, unotert eiendom og infrastruktur fordelt etter land og obligasjoner fordelt etter valuta.

Tabell 3 Avkastningstall i prosent.

|

2024 |

2023 |

2022 |

20211 |

2020 |

|

|---|---|---|---|---|---|

|

Avkastning målt i fondets valutakurv |

|||||

|

Aksjeinvesteringer |

18,19 |

21,25 |

-15,36 |

20,76 |

12,14 |

|

Renteinvesteringer |

1,28 |

6,13 |

-12,11 |

-1,93 |

7,46 |

|

Unoterte eiendomsinvesteringer |

-0,57 |

-12,37 |

0,07 |

13,64 |

-0,08 |

|

Unoterte infrastrukturinvesteringer |

-9,81 |

3,68 |

5,12 |

4,15 |

|

|

Fondets avkastning |

13,09 |

16,14 |

-14,11 |

14,51 |

10,86 |

|

Fondets relative avkastning (prosentpoeng) |

-0,45 |

-0,18 |

0,87 |

0,75 |

0,27 |

|

Forvaltningskostnader |

0,04 |

0,05 |

0,04 |

0,04 |

0,05 |

|

Fondets avkastning etter forvaltningskostnader |

13,04 |

16,09 |

-14,15 |

14,47 |

10,81 |

|

Avkastning målt i norske kroner |

|||||

|

Aksjeinvesteringer |

28,10 |

26,26 |

-9,27 |

20,67 |

12,70 |

|

Renteinvesteringer |

9,77 |

10,51 |

-5,78 |

-2,01 |

8,00 |

|

Unoterte eiendomsinvesteringer |

7,77 |

-8,75 |

7,27 |

13,55 |

0,42 |

|

Unoterte infrastrukturinvesteringer |

-2,25 |

7,96 |

12,69 |

7,24 |

|

|

Fondets avkastning |

22,57 |

20,93 |

-7,93 |

14,42 |

11,41 |

1 Første infrastrukturinvestering ble gjort i 2021.

Tabell 4 Fondets avkastning i prosent per 31. desember 2024, målt i ulike valutaer.

|

Siden 01.01.1998 Annualiserte tall |

2024 |

2023 |

2022 |

2021 |

2020 |

|

|---|---|---|---|---|---|---|

|

Amerikanske dollar |

6,28 |

9,60 |

17,30 |

-17,58 |

11,09 |

14,35 |

|

Euro1 |

6,51 |

16,92 |

13,33 |

-12,18 |

19,53 |

4,90 |

|

Britiske pund |

7,38 |

11,56 |

10,68 |

-7,19 |

12,12 |

10,82 |

|

Norske kroner |

8,02 |

22,57 |

20,93 |

-7,93 |

14,42 |

11,41 |

|

Valutakurven |

6,34 |

13,09 |

16,14 |

-14,11 |

14,51 |

10,86 |

1 Euro ble introdusert som valuta 01.01.1999. WM/Reuters sin eurokurs er benyttet som anslag for 31.12.1997.

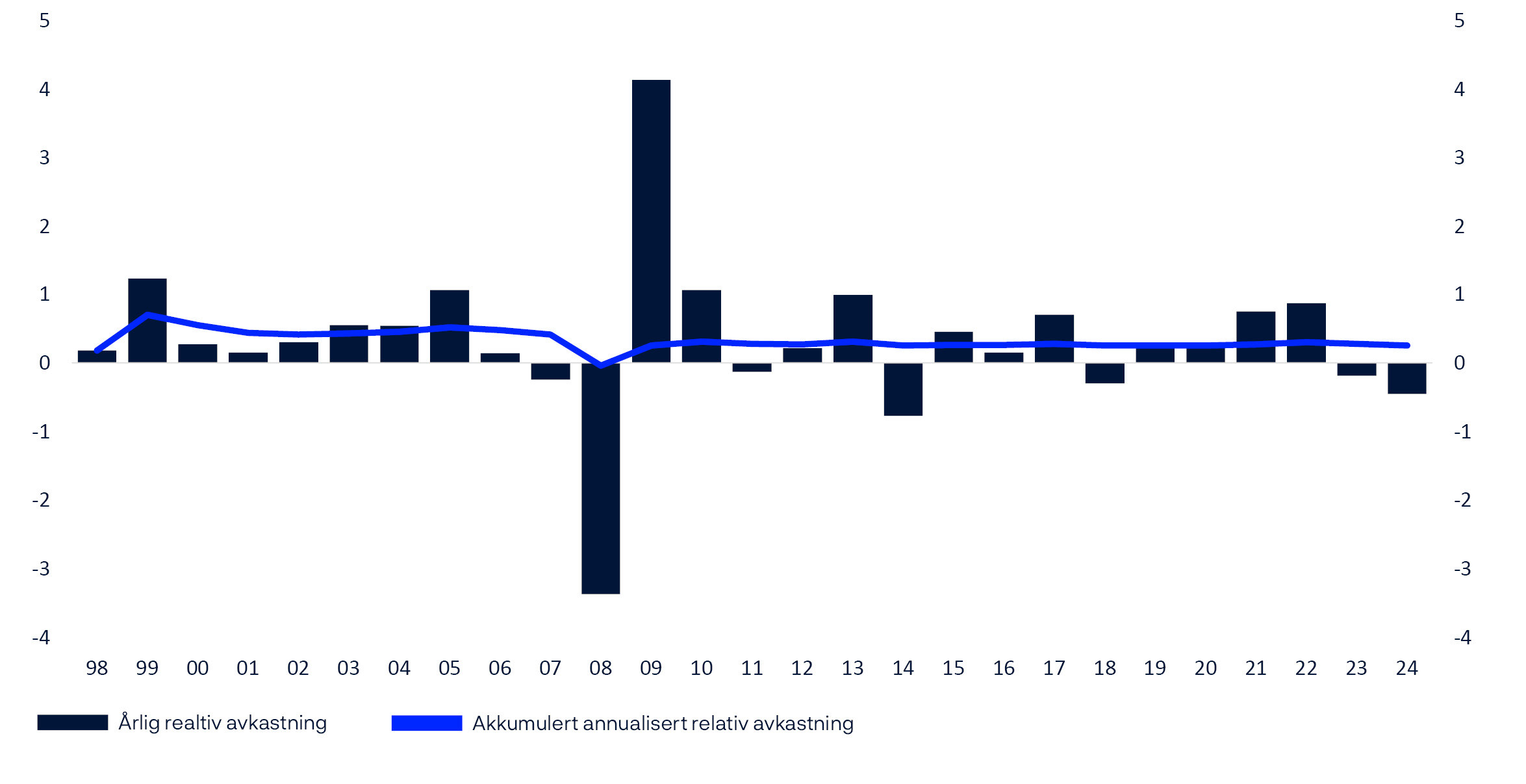

FIGUR 2 Årlig avkastning og akkumulert annualisert avkastning på fondet i prosent.

Tabell 5 Historiske nøkkeltall i prosent per 31. desember 2024. Annualiserte tall målt i fondets valutakurv.

|

Siden 01.01.1998 |

Siste 15 år |

Siste 10 år |

Siste 5 år |

Siste 12 måneder |

|

|---|---|---|---|---|---|

|

Fondets avkastning (prosent) |

6,34 |

7,70 |

7,25 |

7,44 |

13,09 |

|

Årlig prisvekst (prosent) |

2,12 |

2,35 |

2,61 |

3,69 |

2,67 |

|

Årlige forvaltningskostnader (prosent) |

0,08 |

0,06 |

0,05 |

0,04 |

0,04 |

|

Fondets netto realavkastning (prosent) |

4,06 |

5,17 |

4,47 |

3,57 |

10,10 |

|

Fondets faktiske standardavvik (prosent) |

8,39 |

8,95 |

9,72 |

11,85 |

6,28 |

|

Fondets relative avkastning (prosentpoeng)1 |

0,25 |

0,26 |

0,26 |

0,29 |

-0,45 |

|

Fondets faktiske relative volatilitet (prosentpoeng)1 |

0,63 |

0,39 |

0,39 |

0,45 |

0,21 |

|

Fondets informasjonsrate (IR)1,2 |

0,41 |

0,61 |

0,61 |

0,57 |

-1,90 |

1 Beregnet på aggregerte aksje- og renteinvesteringer frem til og med 2016. 2 IR er forholdstallet mellom fondets gjennomsnittlige månedlige relative avkastning og fondets faktiske relative volatilitet. IR viser den relative avkastningen per relativ risikoenhet.

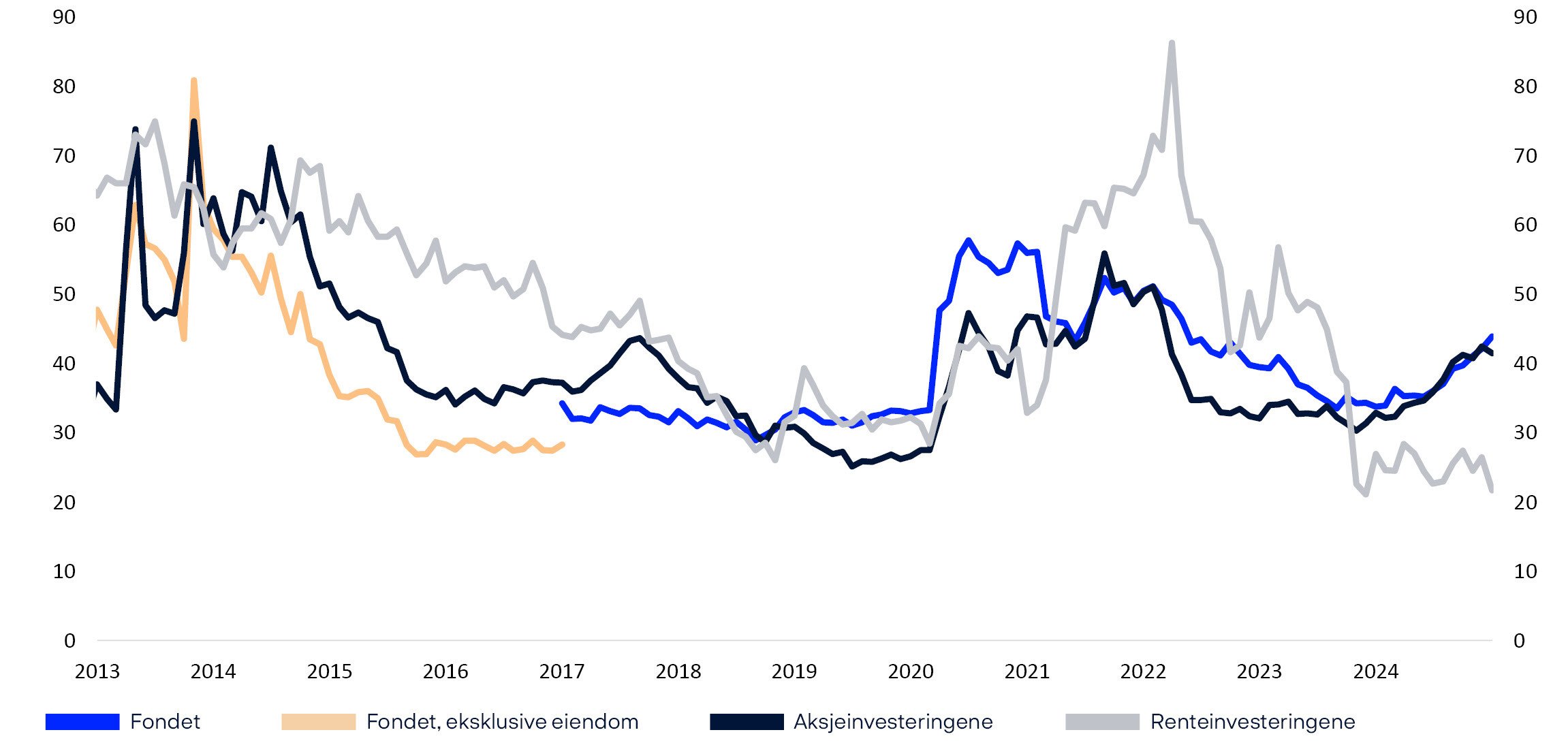

FIGUR 3 Historisk avkastning i prosent, fordelt på aktivklassene.

FIGUR 4 Fondets markedsverdi i milliarder kroner, fordelt på aktivaklassene.

FIGUR 5 Fondets markedsverdi i milliarder kroner.

FIGUR 6 Endringer i markedsverdien i milliarder kroner.

Sterkt år for aksjeinvesteringene

Fondets aksjeinvesteringer fikk en avkastning på 18,2 prosent i 2024 og fortsatte den positive utviklingen fra 2023. Solid selskapsinntjening og økt optimisme om vekst bidro til oppgangen, sammen med fallende styringsrenter og lavere inflasjonsforventninger.

Amerikanske teknologiaksjer bidro mest til den positive avkastningen, særlig de største teknologiselskapene.

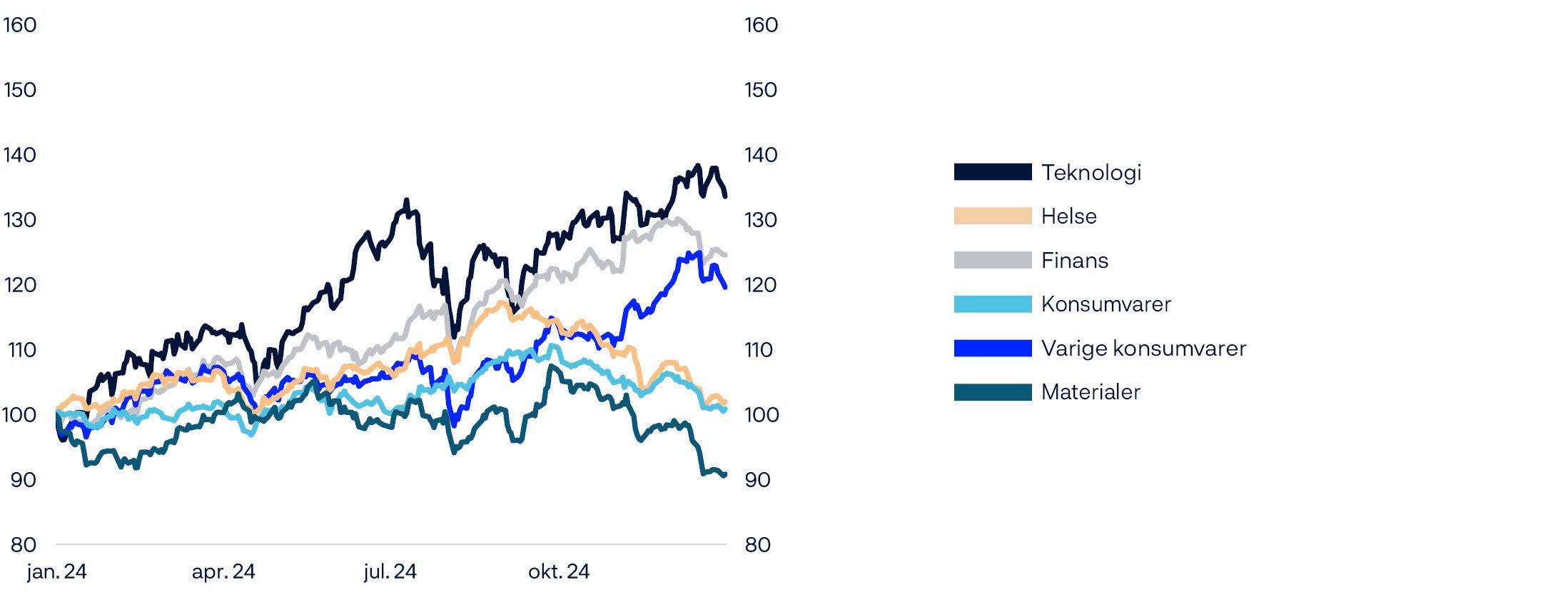

Høyest avkastning for teknologiselskaper

Teknologiselskaper fikk høyest avkastning i 2024 på hele 35,1 prosent. Det sterke resultatet skyldes høy etterspørsel etter reklame- og chatløsninger basert på kunstig intelligens fra de ledende internett- og programvareselskapene og deres halvlederleverandører.

Finansselskaper hadde nest høyest avkastning på 27,8 prosent. Et sterkt økonomisk klima, høye, men avtagende renter og utfallet av det amerikanske valget førte til økt optimisme for vekst i utlåns- og kapitalmarkedene, samtidig som utlånskvaliteten holdt seg stabil.

Selskaper som produserer varige konsumvarer ga tredje høyest avkastning på 19,3 prosent. Verdien av de ledende selskapene i sektoren fortsatte å øke gjennom større markedsandeler og økt inntjening, selv i et utfordrende marked. Verdien av selskapene steg til høyere nivåer enn før koronapandemien.

Selskaper innen materialer ga svakest avkastning på -7,3 prosent. Høye renter påvirket resultatet negativt, sammen med flat etterspørsel i USA og redusert behov for materialer i Europa og Kina. Også regulatorisk usikkerhet og svak interesse for elbiler utenfor Kina trakk ned.

Enkeltinvesteringer

Ved utgangen av 2024 var fondet investert i 8 659 selskaper mot 8 859 selskaper i 2023. Nedgangen skyldes hovedsakelig løpende porteføljetilpasninger som våre interne og eksterne forvaltere gjør.

Investeringene i teknologiselskapene NVIDIA Corp, Apple Inc og Amazon.com Inc bidro mest til fondets avkastning i 2024. Fondets største verdifall i enkeltselskaper var i telekommunikasjonsselskapet Samsung Electronics, konsumvareselskapet Nestlé SA og teknologiselskapet Intel Corp.

Fondet deltok totalt i 112 børsnoteringer. De største børsnoteringene som fondet kjøpte aksjer i, var i Midea Group Co LTD, SF Holdings Co og Hyundai Motor Ltd India. Blant børsnoteringene hadde fondet sine største prosentvise eierandeler i Lineage Inc, Puig Brands SA-B og Viking Holdings LTD.

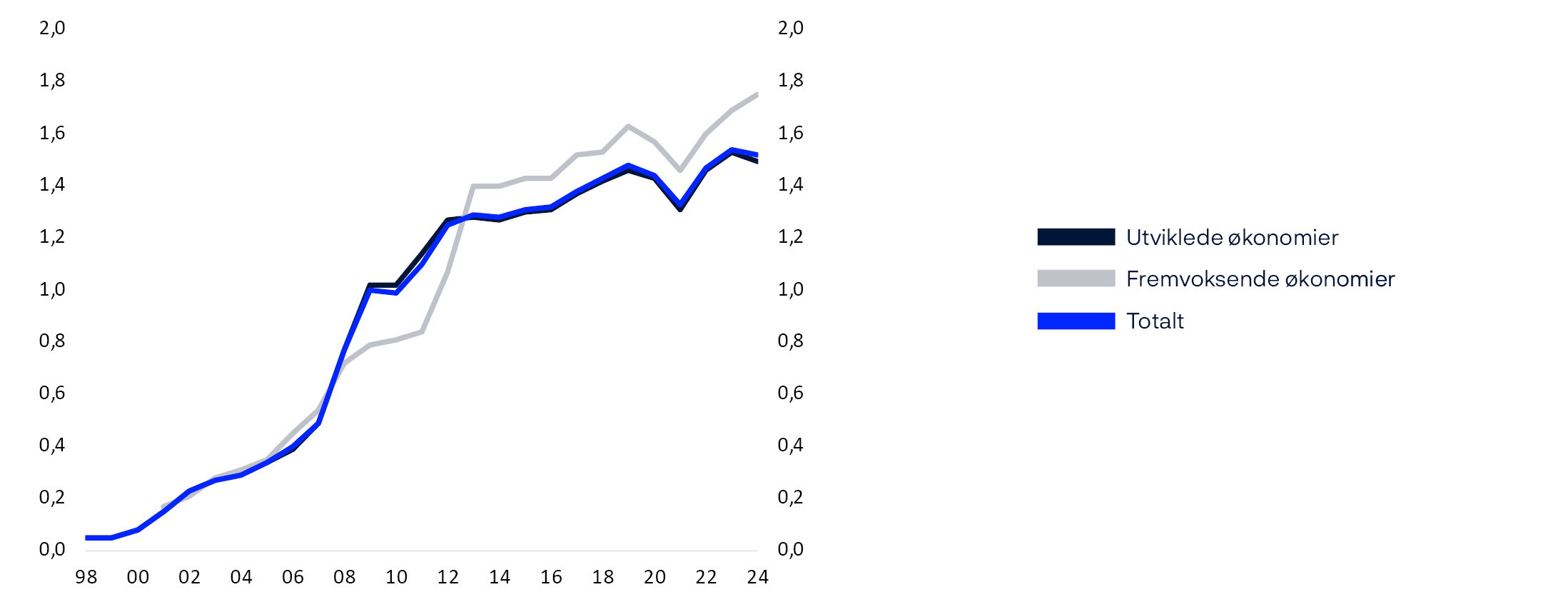

Eierandelen var høyere enn 2 prosent i 1 199 selskaper og over 5 prosent i 69 selskaper. Ved utgangen av året hadde fondet en gjennomsnittlig eierandel på 1,5 prosent i verdens børsnoterte selskaper.

Fondets største prosentvise eierandel i et enkeltselskap, utenom børsnoterte eiendomsselskaper, var i Croda International PLC. Eierandelen på 9,5 prosent hadde en verdi på 6,4 milliarder kroner. Fondet kan ikke eie mer enn 10 prosent av de stemmeberettigede aksjene i et enkeltselskap, med unntak av børsnoterte eiendomsselskaper.

Alle fondets aksjeinvesteringer, er publiserte på www.nbim.no.

Tabell 6 Avkastning i prosent på fondets største aksjeinvesteringer i 2024. Fordelt etter land.

|

Land |

Avkastning i internasjonal valuta |

Avkastning i lokal valuta |

Andel av aksjeinvesteringene1 |

|---|---|---|---|

|

USA |

27,4 |

23,5 |

57,9 |

|

Japan |

11,4 |

20,3 |

6,8 |

|

Storbritannia |

10,3 |

8,8 |

5,4 |

|

Kina |

20,3 |

20,0 |

3,3 |

|

Sveits |

0,6 |

5,0 |

3,2 |

|

Tyskland |

14,8 |

18,7 |

3,2 |

|

Frankrike |

-3,7 |

-0,4 |

3,1 |

|

India |

20,1 |

19,8 |

2,5 |

|

Taiwan |

36,1 |

40,9 |

2,5 |

|

Canada |

17,8 |

24,6 |

2,0 |

1 Summerer seg ikke til 100 prosent fordi kontanter og derivater ikke er inkludert.

Tabell 7 Avkastning i prosent på fondets aksjeinvesteringer i 2024. Målt i internasjonal valuta og fordelt på sektor.

|

Sektor |

Avkastning |

Andel av aksjebeholdningen1 |

|---|---|---|

|

Teknologi |

35,1 |

27,9 |

|

Finans |

27,8 |

15,9 |

|

Varige konsumvarer |

19,3 |

14,8 |

|

Industri |

16,2 |

13,1 |

|

Helse |

5,1 |

10,2 |

|

Eiendom |

7,3 |

5,1 |

|

Konsumvarer |

-0,2 |

4,8 |

|

Energi |

3,8 |

3,3 |

|

Materialer |

-7,3 |

3,2 |

|

Telekommunikasjon |

7,6 |

3,0 |

|

Kraft- og vannforsyning |

10,9 |

2,4 |

1 Summerer seg ikke til 100 prosent fordi kontanter og derivater ikke er inkludert.

FIGUR 7 Fondets eierandeler i aksjemarkedene. Prosent av markedsverdien til aksjer i referanseindeksen.

Kilde: FTSE Russell, Norges Bank Investment Management

FIGUR 8 Fondets eierandeler i aksjemarkedene. Prosent av markedsverdien til aksjer i referanseindeksen.

Kilde: FTSE Russell, Norges Bank Investment Management

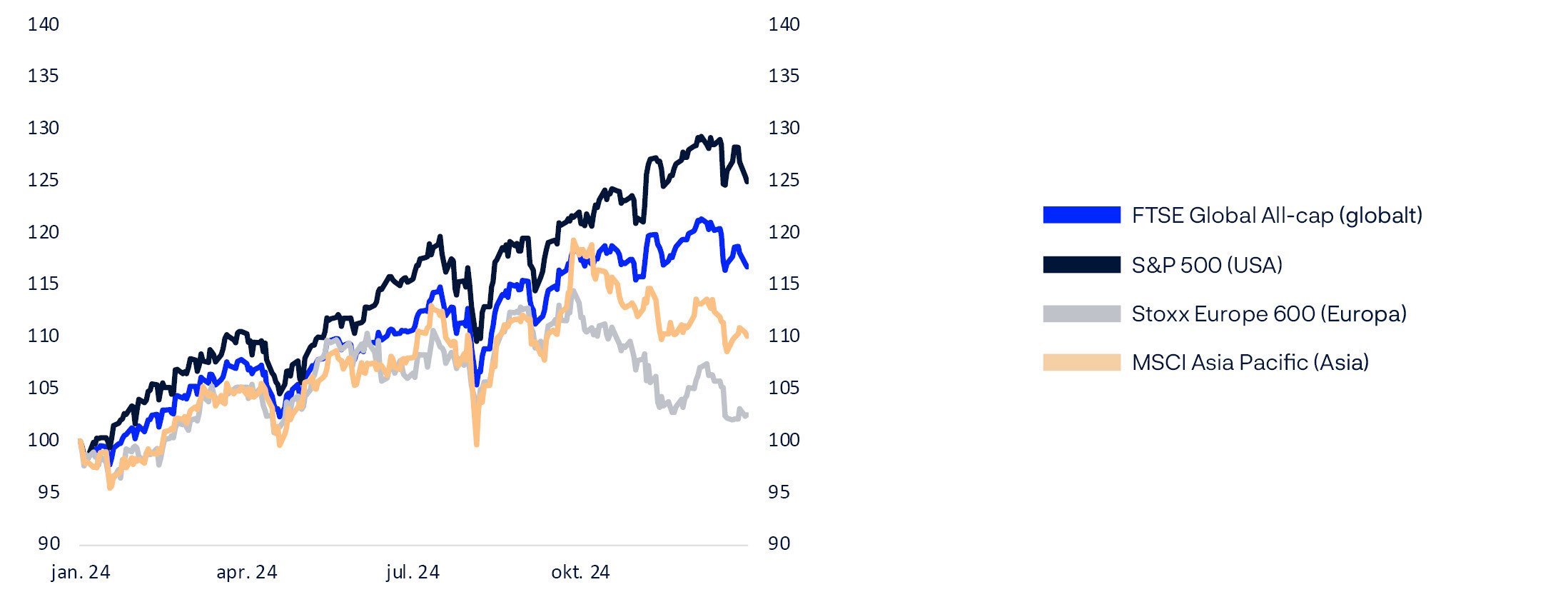

FIGUR 9 Avkastning i regionale aksjemarkeder. Målt i amerikanske dollar. Indeksert totalavkastning 31.12.2023 = 100.

Kilde: Bloomberg

FIGUR 10 De tre sektorene med høyest og lavest avkastning i FTSE Global All Cap-indeksen. Målt i amerikanske dollar. Indeksert totalavkastning 31.12.2023 = 100.

Kilde: FTSE Russell

Svak positiv avkastning på renteinvesteringene

Fondets renteinvesteringer fikk en avkastning på 1,3 prosent i 2024. Rentenivåene steg gjennom året sett under ett. Avkastningen lå dermed under den gjennomsnittlige utlånsrenten i porteføljen.

De lange rentene steg i årets fire første måneder. Inflasjonstallene kom inn høyere enn forventet, og markedenes forventninger til rentekutt i 2024 avtok. Utover våren ble det likevel tydelig at økonomiene i Nord-Amerika og Europa hadde kjølt seg tilstrekkelig ned. Den europeiske sentralbanken begynte å kutte styringsrenten i juni, mens den amerikanske sentralbanken ventet til september.

Høyest avkastning på selskapsobligasjoner

Statsobligasjoner fikk en avkastning på -0,1 prosent i 2024 og utgjorde 60,2 prosent av renteinvesteringene.

Amerikanske statsobligasjoner fikk en avkastning på 3,4 prosent og utgjorde 31,0 prosent av renteinvesteringene. Den amerikanske sentralbanken senket styringsrenten med til sammen ett prosentpoeng i løpet av året.

Statsobligasjoner i eurosonen fikk en avkastning på -2,1 prosent og utgjorde 12,3 prosent av renteinvesteringene. Også den europeiske sentralbanken satt ned styringsrenten med ett prosentpoeng i 2024. Den lavere avkastningen sammenlignet med USA skyldes at euroen svekket seg.

Japanske statsobligasjoner fikk en avkastning på -10,5 prosent og stod for 5,1 prosent av renteinvesteringene. Japan gikk mot strømmen og strammet inn pengepolitikken i 2024. Den japanske valutaen falt kraftig frem til sommeren, og myndighetene grep inn to ganger for å stabilisere kursen.

Tabell 8 Avkastning i prosent på fondets største obligasjonsbeholdninger i 2024. Fordelt etter valuta.

|

Valuta |

Avkastning i internasjonal valuta |

Avkastning i lokal valuta |

Andel av renteinvesteringene |

|---|---|---|---|

|

Amerikanske dollar |

4,6 |

1,4 |

52,4 |

|

Euro |

-0,7 |

2,7 |

27,6 |

|

Japanske yen |

-10,2 |

-3,0 |

5,3 |

|

Kanadiske dollar |

-1,3 |

4,3 |

5,3 |

|

Britiske pund |

-2,2 |

-3,5 |

4,6 |

|

Singaporske dollar |

3,4 |

3,7 |

4,2 |

|

Australske dollar |

-3,9 |

2,6 |

2,2 |

|

Sveitsiske franc |

1,1 |

5,5 |

0,8 |

|

Svenske kroner |

-3,4 |

2,6 |

0,6 |

|

Newzealandske dollar |

-4,5 |

4,6 |

0,5 |

Selskapsobligasjoner fikk en avkastning på 4,8 prosent og utgjorde 24,8 prosent av fondets renteinvesteringer ved utgangen av året. Avkastningen ble positivt påvirket av en høy dollarandel og lavere kredittpremier, som er kompensasjonen investorer krever for å holde disse obligasjonene sammenlignet med sikrere alternativer.

Alle fondets renteinvesteringer, er publiserte på www.nbim.no.

Tabell 9 Avkastning i prosent på fondets renteinvesteringer i 2024. Målt i internasjonal valuta og fordelt på sektor.

|

Sektor |

Avkastning |

Andel av renteinvesteringene1 |

|---|---|---|

|

Statsobligasjoner2 |

-0,1 |

60,2 |

|

Statsrelaterte obligasjoner2 |

-0,3 |

9,4 |

|

Realrenteobligasjoner2 |

-0,1 |

5,8 |

|

Selskapsobligasjoner |

4,8 |

24,8 |

|

Pantesikrede obligasjoner |

0,9 |

5,8 |

1 Summerer seg ikke til 100 prosent fordi kontanter og derivater ikke er inkludert. 2 Nasjonale stater utsteder flere typer obligasjoner, og disse grupperes i ulike kategorier for fondets renteinvesteringer. Obligasjoner som er utstedt av et land i landets egen valuta, klassifiseres som statsobligasjoner. Obligasjoner som er utstedt av et land i et annet lands valuta, inngår i kategorien statsrelaterte obligasjoner. Realrenteobligasjoner som er utstedt av et land, inngår i kategorien realrenteobligasjoner.

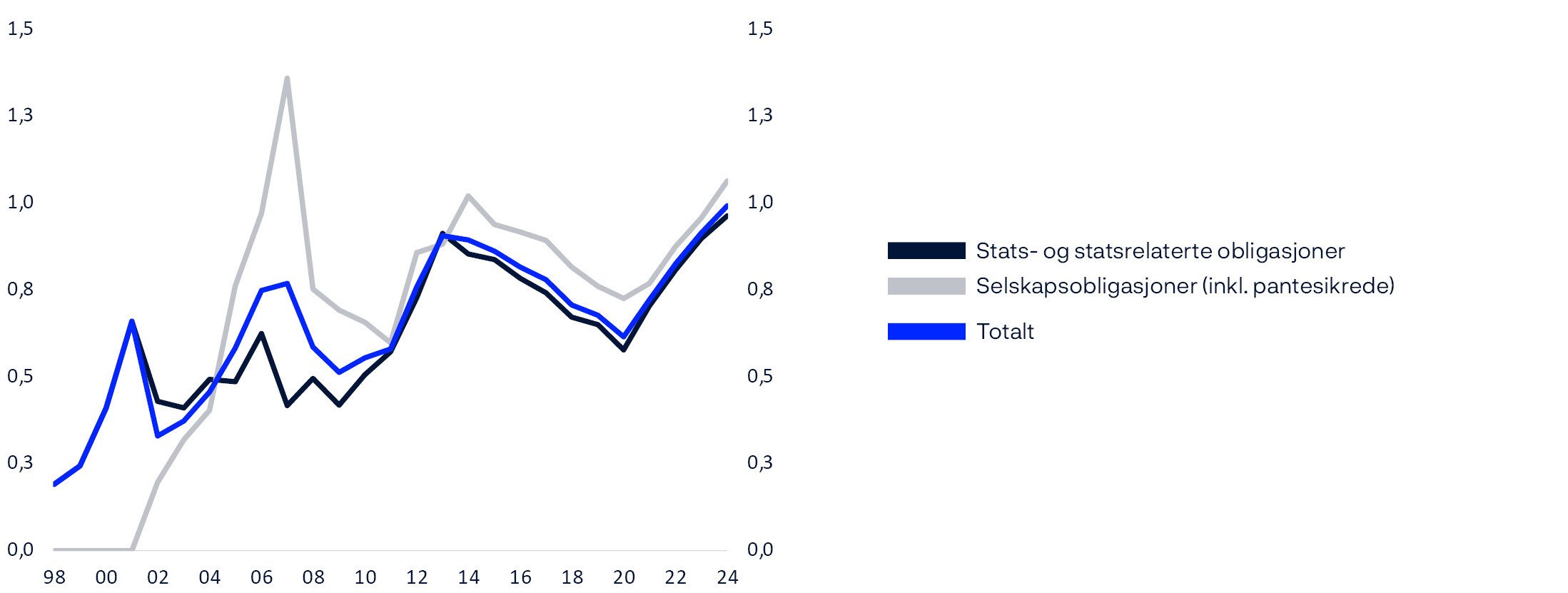

FIGUR 11 Fondets eierandeler i obligasjonsmarkedene. Prosent av markedsverdien til obligasjoner i referanseindeksen.

Kilde: Bloomberg Barclays Indices, Norges Bank Investment Management

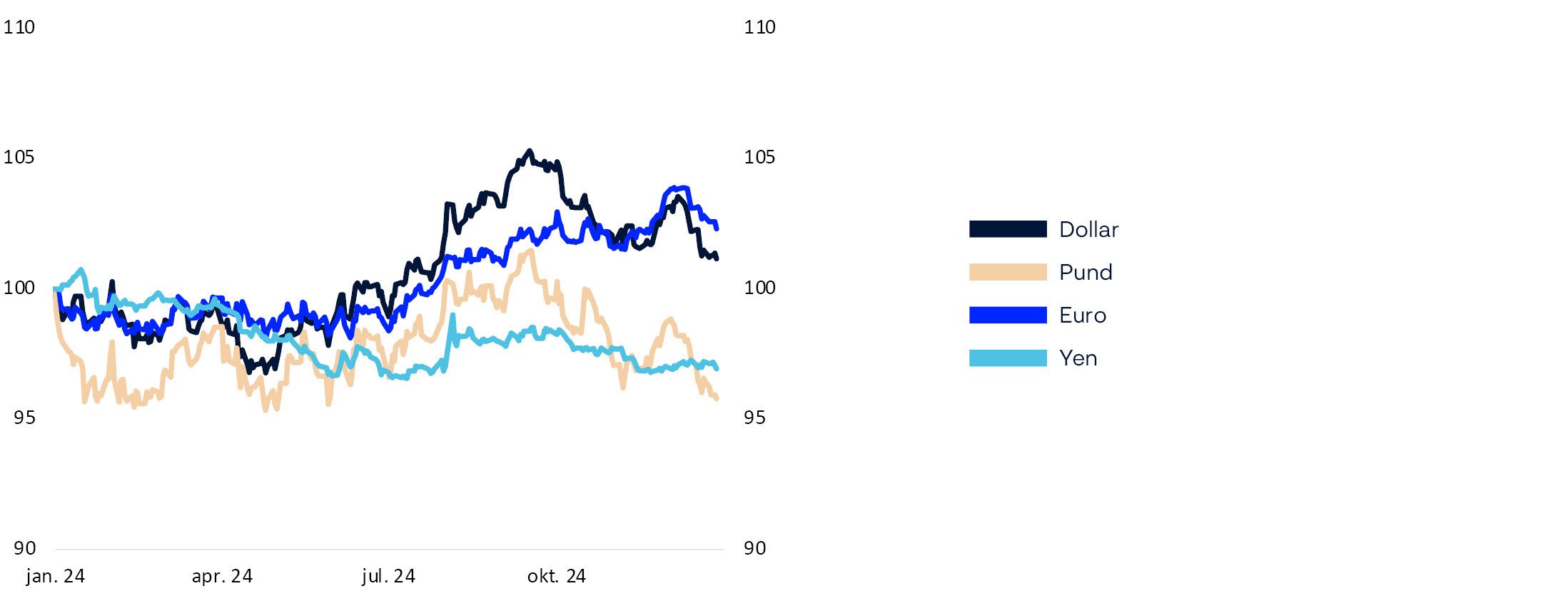

FIGUR 12Avkastning på obligasjoner som er utstedt i ulike valutaer. Målt i lokal valuta. Indeksert totalavkastning 31.12.2023 = 100.

Kilde: Bloomberg Barclays Indices

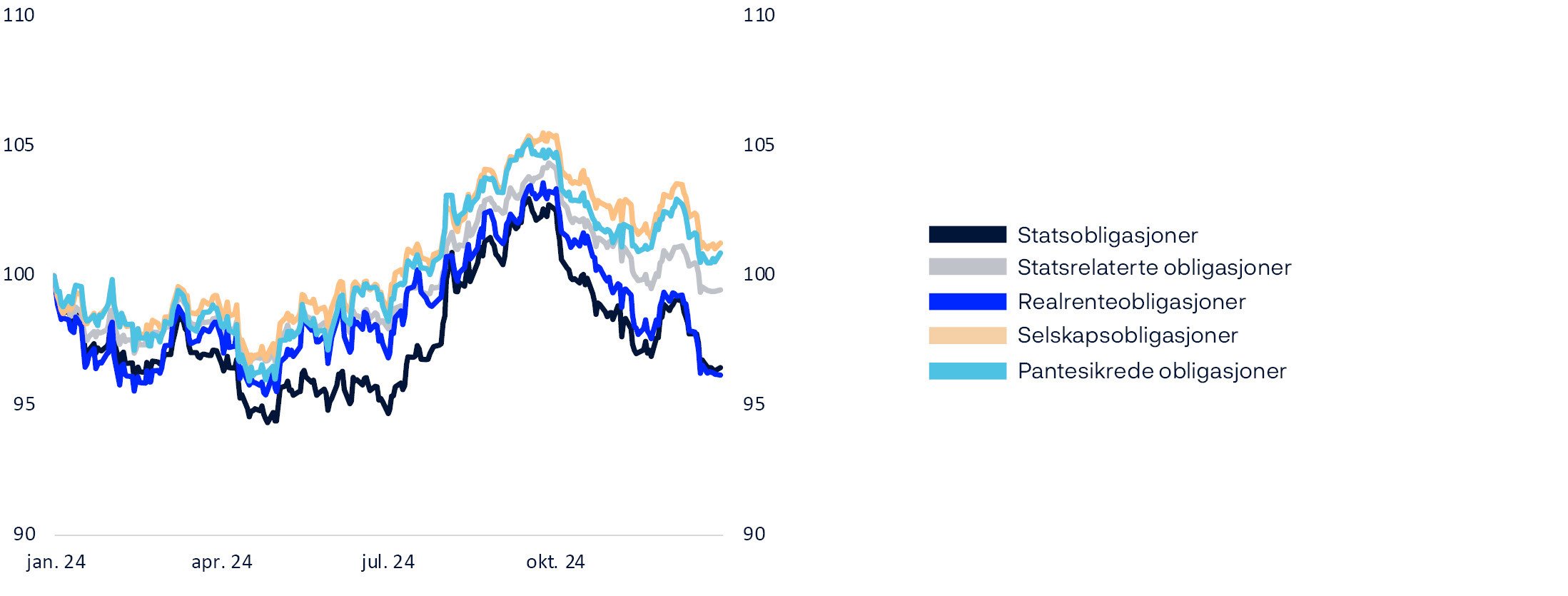

FIGUR 13Avkastning på ulike typer obligasjoner. Målt i amerikanske dollar. Indeksert totalavkastning 31.12.2023 = 100.

Kilde: Bloomberg Barclays Indices

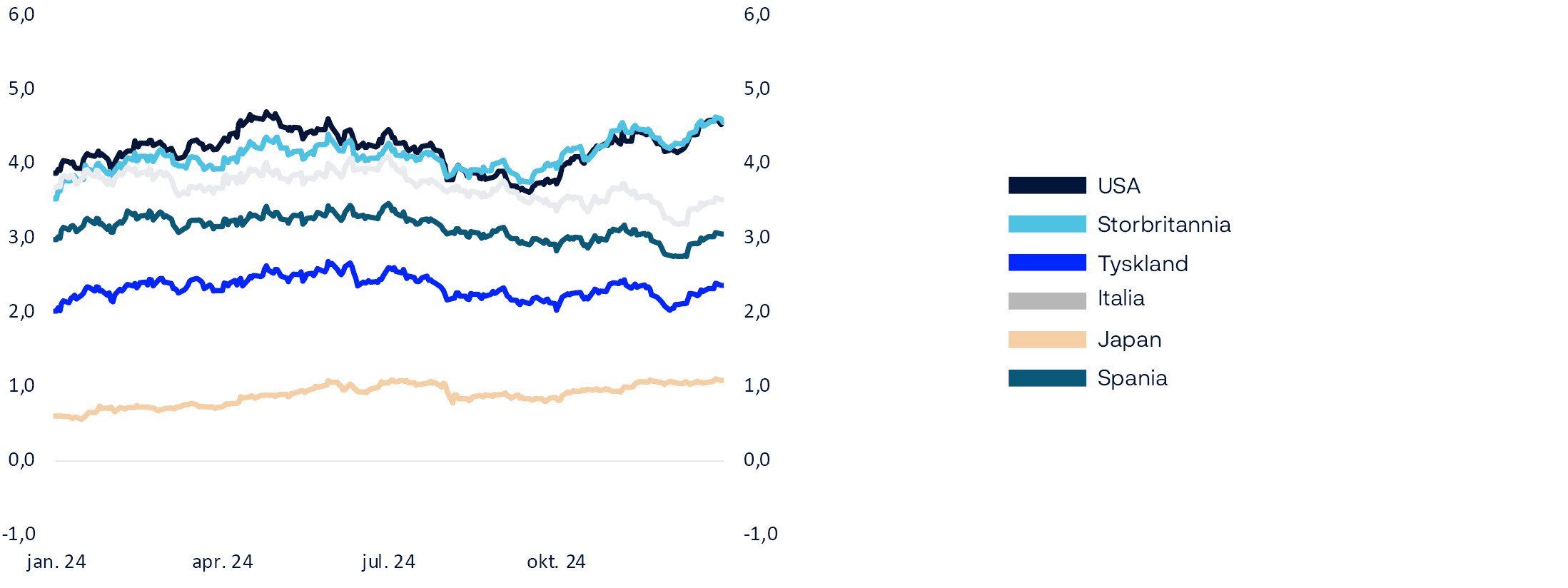

FIGUR 14 Utviklingen i prosent for rentene på tiårige statsobligasjoner.

Kilde: Bloomberg

Positiv avkastning på eiendomsinvesteringene

Fondets investeringer i eiendom ga en samlet avkastning på 4,8 prosent og utgjorde 3,7 prosent av fondet ved utgangen av 2024. De unoterte eiendomsinvesteringene fikk en avkastning på -0,6 prosent. Avkastningen på de børsnoterte eiendomsinvesteringene var på 9,9 prosent.

Fondets strategi for eiendom omfatter både unoterte og børsnoterte eiendomsinvesteringer. Til sammen utgjorde investeringene 722 milliarder kroner ved utgangen av året.

Unotert eiendom

De unoterte eiendomsinvesteringene hadde en markedsverdi på 364 milliarder kroner og utgjorde 1,8 prosent av fondet ved utgangen av 2024. Investeringene utgjorde 50,4 prosent av den kombinerte eiendomsporteføljen.

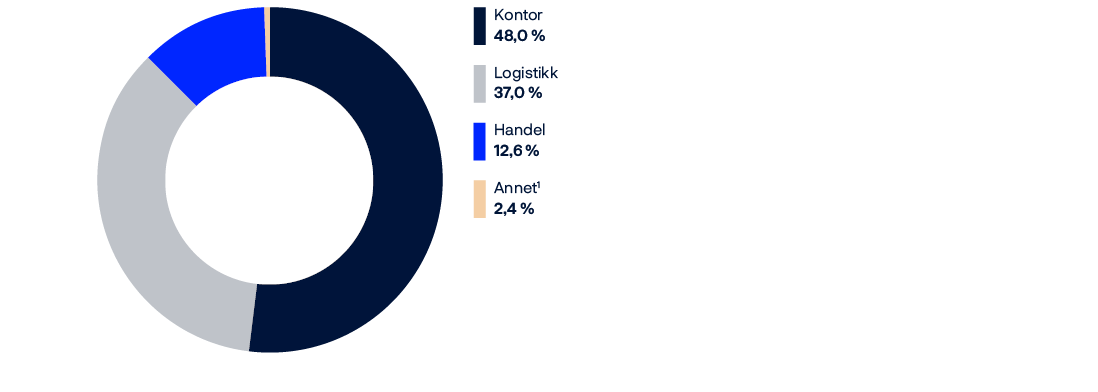

Fondets investeringer i unotert eiendom er hovedsakelig i kontor, handel og logistikk. Kontoreiendommene utgjør om lag halvparten av porteføljen, og investeringene i kontor og varehandel er konsentrert til et begrenset antall store byer.

Tabell 10 Verdien på eiendomsinvesteringene i millioner kroner per 31. desember 2024.

|

Verdi1 |

|

|---|---|

|

Unoterte eiendomsinvesteringer |

363 583 |

|

Børsnoterte eiendomsinvesteringer |

358 524 |

|

Aggregerte eiendomsinvesteringer |

722 107 |

1 Inkludert bankinnskudd og andre fordringer

Finansdepartementet har i mandatet til Norges Bank satt en øvre grense for investeringer i unotert eiendom på 7 prosent av fondets verdi. Fondet har en langsiktig investeringsstrategi og lav belåningsgrad, noe som gjør at vi også kan være selektive og investere når markedskorreksjoner gir attraktive muligheter.

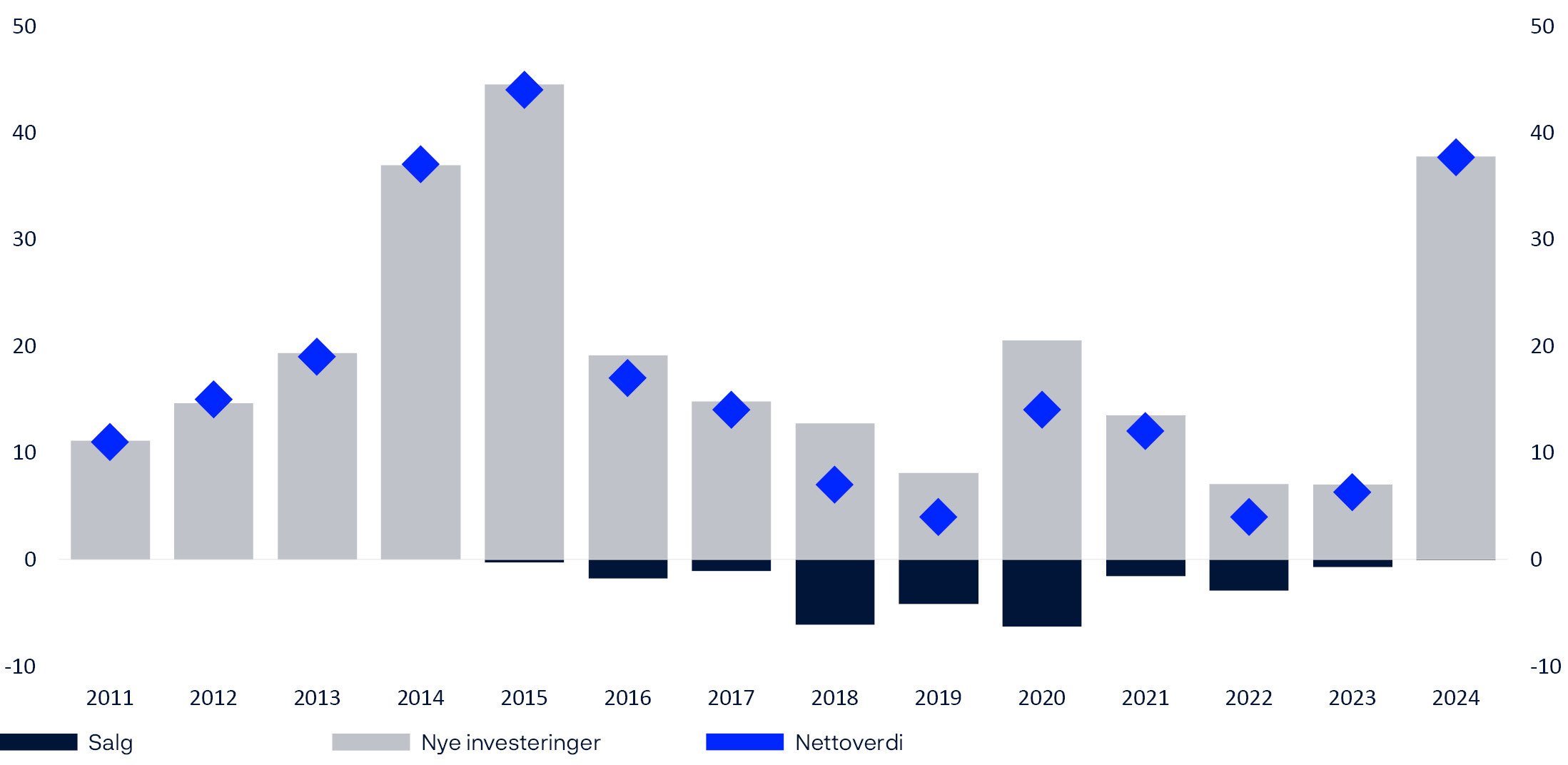

Eiendomsmarkedene stabiliserte seg noe i 2024, etter flere turbulente år. Transaksjonsaktiviteten var fremdeles lav, men tiltagende i de fleste markeder.

Vi har aktivt utnyttet usikkerheten og mangelen på likviditet i markedet til å gjennomføre flere kjøp. Kjøpsvolumet har generelt vært lavt siden 2015, men økte betraktelig i 2024. Flere påbegynte transaksjoner vil bli fullført i første kvartal av 2025.

Tabell 11 Avkastningen på fondets unoterte eiendomsinvesteringer i prosentpoeng.

|

Siden 01.04.2011 |

2024 |

2023 |

2022 |

2021 |

2020 |

|

|---|---|---|---|---|---|---|

|

Leieinntekter |

3,7 |

3,9 |

3,4 |

3,1 |

3,4 |

3,4 |

|

Verdiendringer |

0,8 |

-4,8 |

-16,2 |

-3,0 |

9,8 |

-3,5 |

|

Transaksjons- kostnader |

-0,7 |

-0,1 |

-0,1 |

-0,1 |

-0,1 |

-0,2 |

|

Resultat av valutajusteringer |

0,2 |

0,6 |

1,1 |

0,1 |

0,2 |

0,3 |

|

Totalt (prosent) |

4,0 |

-0,6 |

-12,4 |

0,1 |

13,6 |

-0,1 |

Tabell 12 Fondets største unoterte eiendomsinvesteringer per 31. desember 2024.

|

Handel, kontor og annet per by1 |

Prosent |

|---|---|

|

Paris |

13,4 |

|

London |

12,4 |

|

Boston |

9,0 |

|

New York |

7,4 |

|

Washington, D.C. |

4,0 |

|

Berlin |

3,9 |

|

San Francisco |

3,7 |

|

Zurich |

2,9 |

|

Tokyo |

2,2 |

|

Sheffield |

1,6 |

|

Cambridge |

0,3 |

|

Logistikk per land |

Prosent |

|---|---|

|

USA |

25,0 |

|

Storbritannia |

4,4 |

|

Frankrike |

1,4 |

|

Tyskland |

1,1 |

|

Nederland |

1,1 |

|

Spania |

1,0 |

|

Italia |

1,0 |

|

Tjekkia |

0,7 |

|

Andre land |

1,1 |

1 Ekskludert investeringer i logistikk.

Tabell 13 Avkastning i prosent på fondets unoterte eiendomsinvesteringer per 31. desember 2024, sortert på marked.

|

Marked |

Avkastning |

Andel av porteføljen |

|---|---|---|

|

Europa |

3,8 |

47,8 |

|

USA |

-5,9 |

50,0 |

|

Japan |

2,5 |

2,2 |

FIGUR 15 Fondets unoterte eiendomsinvesteringer fordelt etter sektor per 31. desember 2024.

1Andre sektorer, bankinnskudd og andre fordringer

FIGUR 16 Fondets unoterte eiendomsinvesteringer fordelt etter land per 31. desember 2024.

FIGUR 17 Årlige investeringer i unotert eiendom. Gjennomførte transaksjoner i milliarder kroner.

Børsnotert eiendom

Investeringene i børsnotert eiendom utgjorde 1,8 prosent av fondet ved utgangen av 2024. Børsnoterte eiendomsselskaper utgjorde 49,6 prosent av eiendomsforvaltningen og besto av 53 børsnoterte selskaper.

Ved utgangen av 2024 hadde fondet sin høyeste eierandel på 25,2 prosent i det børsnoterte eiendomsselskapet Shaftesbury Capital PLC og 14,7 prosent i Vonovia SE. Investeringen i Welltower Inc var den største målt i verdi, på 44,6 milliarder kroner.

Alle fondets eiendomsinvesteringer, er publiserte på www.nbim.no.

Tabell 14 Fondets største eierandeler i eiendomsforvaltningens børsnoterte investeringer i prosent per 31. desember 2024.

|

Selskap |

Land |

Eierandel1 |

|---|---|---|

|

Shaftesbury Capital PLC |

Storbritannia |

25,2 |

|

Vonovia SE |

Tyskland |

14,7 |

|

Great Portland Estates PLC |

Storbritannia |

9,4 |

|

Alexandria Real Estate Equities Inc |

USA |

9,4 |

|

Gecina SA |

Frankrike |

9,3 |

|

Equity Residential |

USA |

9,1 |

|

Grainger PLC |

Storbritannia |

9,1 |

|

Regency Centers Corp |

USA |

9,1 |

|

Vornado Realty Trust |

USA |

9,1 |

|

UNITE Group PLC/The |

Storbritannia |

8,9 |

1 Eierandelen inkluderer også beholdninger som er en del av aksjeforvaltningen.

Tabell 15 Fondets største beholdninger i eiendomsforvaltningens børsnoterte investeringer. I millioner kroner per 31. desember 2024.

|

Selskap |

Land |

Beholdning1 |

|---|---|---|

|

Welltower Inc |

USA |

44 611 |

|

Digital Realty Trust Inc |

USA |

43 769 |

|

Vonovia SE |

Tyskland |

41 751 |

|

Equity Residential |

USA |

28 255 |

|

Simon Property Group Inc |

USA |

23 260 |

|

Invitation Homes Inc |

USA |

18 657 |

|

Alexandria Real Estate Equities Inc |

USA |

18 194 |

|

AvalonBay Communities Inc |

USA |

16 952 |

|

UDR Inc |

USA |

14 430 |

|

Regency Centers Corp |

USA |

14 307 |

1 Beholdningene inkluderer også beholdninger som er en del av aksjeforvaltningen.

Unotert infrastruktur for fornybar energi

Investeringene i unotert infrastruktur for fornybar energi fikk en avkastning på -9,8 prosent og utgjorde 0,1 prosent av fondet ved utgangen av året.

Avkastningen på investeringene i infrastruktur for fornybar energi består av nettoinntekten og verdiendringene av eiendelene i den aktuelle perioden. Verdivurderingen påvirkes av forventede fremtidige strømpriser og produksjonsvolum, samt estimert kapitalkostnad. Verdien av eiendelene reduseres over tid ettersom forventet gjenværende levetid blir kortere.

Den negative avkastingen i 2024 skyldes hovedsakelig økte kapitalkostnader.

Fondet gjorde fire nye investeringer i unotert infrastruktur for fornybar energi i løpet av året. I januar signerte vi en avtale om å kjøpe en andel på 49 prosent av en portefølje med sol- og landbasert vindkraft i Spania og Portugal for 307 millioner euro, tilsvarende rundt 3,5 milliarder kroner. I april inngikk vi en avtale om å kjøpe 49 prosent av to sol-prosjekter i Spania for 203 millioner euro, eller omtrent 2,4 milliarder kroner. Samme måned signerte vi også en avtale om å kjøpe 37,5 prosent av Race Bank, et operasjonelt havvindprosjekt i Storbritannia for 330 millioner pund, tilsvarende rundt 4,5 milliarder kroner. Vår andel av prosjektet inkluderer en gjeld på rundt 644 millioner pund, eller rundt 8,8 milliarder kroner.

I august signerte vi en avtale om å investere 900 millioner euro, tilsvarende rundt 10,6 milliarder kroner, i Copenhagen Infrastructure Partners (CIP) femte flaggskipfond «CI V». CIP og CI V vil investere i fornybar energi med fokus på havvind, vind på land, solparker, strømnett og lagring. Investeringene vil fordeles jevnt på tre regioner: Nord-Amerika, Vest-Europa og utviklede land i Asia-regionen.

Finansdepartementet har i mandatet satt en øvre ramme for investeringene i unotert infrastruktur for fornybar energi på 2 prosent av fondets verdi.

Alle fondets investeringer i unotert infrastruktur for fornybar energi, er publiserte på www.nbim.no.

Tabell 16Verdien av unoterte infrastrukturinvesteringer for fornybar energi i millioner kroner per 31. desember 2024.

|

Verdi1 |

|

|---|---|

|

Unoterte infrastrukturinvesteringer |

25 348 |

1 Inkludert bankinnskudd og andre fordringer.

Tabell 17 Avkastning på unoterte infrastrukturinvesteringer for fornybar energi i prosent per 31. desember 2024.

|

Avkastning |

|

|---|---|

|

Unoterte infrastrukturinvesteringer |

-9,81 |

Investeringsrisiko

Med et stort og globalt fond og en aksjeandel på 70 prosent må vi være forberedt på store svingninger i fondets avkastning og verdi.

Risikostyring og volatilitet

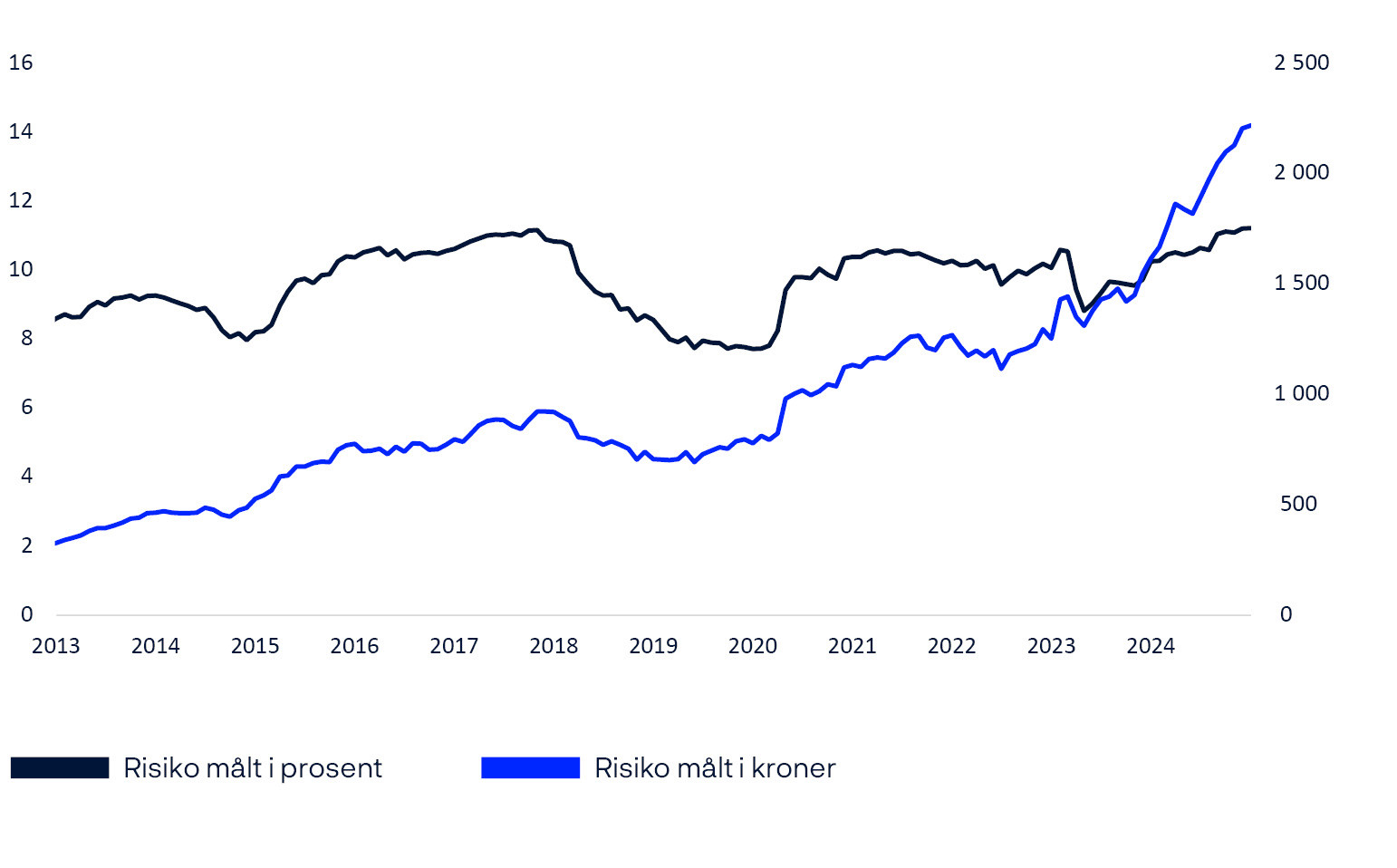

Fondets risiko er i stor grad drevet av aksjeandelen og svingningene i aksjemarkedene. Endringer i rentenivåer, kompensasjonen for å ta kredittrisiko og valutakurser påvirker også risikoen. Det samme gjør verdiendringer i investeringene i eiendom og unotert infrastruktur for fornybar energi. Som investor må vi ha gode systemer for å analysere og håndtere denne risikoen.

Å måle risikoen fondet eksponeres mot er en krevende oppgave. For å få et helhetlig bilde gjennomfører vi flere ulike risikoanalyser og beregninger. Vi overvåker fondets konsentrasjonsrisiko, forventede svingninger i markedene og fondsverdien, faktoreksponering og likviditetsrisiko. Vi gjennomfører også stresstester og fremoverskuende scenarioanalyser av porteføljen. Enkelte investeringsstrategier kan gi økt risiko for sjeldne, men store og uforutsigbare tap. Vi følger derfor nøye med på eksponeringen mot denne type strategier.

Forventet absolutt volatilitet er et mål på hvor mye den årlige avkastningen på fondets investeringer normalt kan forventes å svinge. Vi beregner forventet absolutt volatilitet som standardavvik basert på tre års prishistorikk. Ved utgangen av 2024 var fondets forventede absolutte volatilitet 11,2 prosent, eller om lag 2 200 milliarder kroner. Det innebærer at fondets verdi i ett av tre år forventes å svinge med mer enn 2 200 milliarder kroner.

FIGUR 18 Forventet absolutt volatilitet for fondet. Prosent (venstre akse) og milliarder kroner (høyre akse).

Scenarioanalyser

Årlig publiserer vi resultatene av ulike fremoverskuende scenarioer. Scenarioene kan endre seg fra år til år i tråd med markedsutviklingen og hendelser som påvirker den makroøkonomiske utviklingen. I år har vi analysert hvordan kombinasjonen av høye aksjeverdsettelser, høye gjeldsnivåer og økte geopolitiske spenninger kan gi store fall i fondets verdi over tid.

Årets scenarioer bygger videre på fjorårets analyser, der vi vurderte hvordan reprising av risiko, gjeldskrise og en polarisert verden kunne påvirke fondets verdi negativt. Scenarioet om en KI-korreksjon kan sees som en videreføring av fjorårets scenario om reprising av risiko. I årets analyser legger vi særlig vekt på konsentrasjonen av KI-aksjer i markedet. Årets scenario om en gjeldskrise er mer omfattende enn fjorårets og fokuserer på et bredt tap av tillit blant investorer. Scenarioet om en fragmentert verden er utvidet fra å fokusere på to økonomiske blokker med geopolitiske spenninger til å gjelde flere regioner.

KI-korreksjon

En betydelig korreksjon i teknologisektoren utløses av at investeringer i kunstig intelligens ikke genererer forventet inntjening og verdiskapning. Dette kan skyldes strengere reguleringer, teknologiske utfordringer eller mangel på nødvendige ressurser. Korreksjonen påvirker særlig den amerikanske teknologisektoren, men sprer seg også til andre sektorer og regioner.

Gjeldskrise

Høye globale gjeldsnivåer kombinert med en aldrende befolkning, klimaendringer og internasjonale konflikter utløser en obligasjonskrise. Svekket tillit i markedet fører til at rentene og risikopremiene øker betydelig, som igjen påvirker både aksje- og obligasjonsmarkedet negativt.

Fragmentert verden

Verden deles inn i flere økonomiske blokker med redusert samarbeid. Dette fører til økte handelshindringer, strengere reguleringer og mindre investeringer i utlandet. Utviklingsland rammes særlig hardt. Det reduserte økonomiske samarbeidet fører til at den globale veksten avtar, høyere inflasjon og økt markedsvolatilitet.

Vi har analysert hvordan disse scenarioene kan påvirke fondets verdi og beregnet mulige tap over en tidsperiode på opptil fem år. Aksjetapene er betydelige i alle scenarioene, mens effekten på rentemarkedet varierer. Gjeldskrise-scenarioet gir størst tap, med en nedgang på 40 prosent i fondets verdi.

En fullstendig rapport om stresstesting er tilgjengelig på fondets nettside.

FIGUR 19 Anslått markedsverdi på fondet under hvert scenario og mulige tap i prosent.

Fondets relative avkastning

Vi utnytter fondets langsiktige investeringshorisont og betydelige størrelse for å oppnå høy avkastning med akseptabel risiko. I 2024 var fondets samlede avkastning -0,45 prosentpoeng lavere enn avkastningen på referanseindeksen.

Avkastningen på fondets investeringer sammenlignes med avkastningen på fondets referanseindeks, som er fastsatt av Finansdepartementet og sammensatt av globale indekser for aksjer og obligasjoner. Aksjedelen av indeksen tar utgangspunkt i FTSE Global All Cap-indeksen og besto av 8 716 børsnoterte selskaper ved utgangen av 2024. Obligasjonsdelen av indeksen tar utgangspunkt i indekser fra Bloomberg Indices og besto av 18 354 obligasjoner fra 2 456 utstedere.

Ved utgangen av 2024 var fondet investert i 8 659 børsnoterte selskaper og 6 934 obligasjoner fra 1 507 utstedere. Fondet hadde også 910 investeringer i unoterte eiendommer og 7 investeringer i unotert infrastruktur for fornybar energi. For å oppnå målet om høyest mulig avkastning etter kostnader, delegerer vi ansvaret for enkeltinvesteringer til våre porteføljeforvaltere gjennom individuelle mandater. Mandatene er etablert innenfor fondets tre hovedstrategier, markedseksponering, verdipapirseleksjon og allokering. Dette gir oss inngående kunnskap om utvalgte markedssegmenter og selskaper, og gjør oss til en mer ansvarlig investor. Ved utgangen av året hadde vi 276 individuelle aksje- og obligasjonsmandater, hvor 114 var hos eksterne aksjeforvaltere. Denne tilnærmingen muliggjør presis styring og kontroll av risiko, avkastningsmåling, kostnader og insentiver for hvert enkelt investeringsmandat.

Fondets investeringer i eiendom og unotert infrastruktur for fornybar energi inngår ikke i referanseindeksen fastsatt av departementet. For å finansiere disse investeringene selger vi aksjer og obligasjoner fra referanseindeksen. Hvilke aksjer og obligasjoner som selges, avhenger av landet og valutaen investeringen gjøres i. Når vi måler den relative avkastningen på aksje- og obligasjonsforvaltningen, tar vi utgangspunkt i referanseindeksen justert for aksjene og obligasjonene vi har solgt for å finansiere investeringene i eiendom og unotert infrastruktur for fornybar energi. Avkastningen på eiendoms- og infrastrukturinvesteringene måles mot aksjene og obligasjonene som er solgt for å finansiere investeringene.

I 2024 var fondets avkastning -0,45 prosentpoeng lavere enn avkastningen på fondets referanseindeks. Siden 1998 har fondets årlige relative avkastning vært 0,25 prosentpoeng høyere enn referanseindeksen. De siste ti årene har den vært 0,26 prosentpoeng høyere og de siste fem årene 0,29 prosentpoeng høyere.

Tabell 18 Relativ avkastning i 2024.

|

Prosentpoeng |

|

|---|---|

|

Fondet |

-0,45 |

|

Aksjeinvesteringene |

-0,47 |

|

Renteinvesteringene |

0,21 |

FIGUR 20 Årlig relativ avkastning og akkumulert annualisert relativ avkastning på fondet i prosentpoeng. Beregnet på aggregerte aksje- og renteinvesteringer frem til og med 2016.

Aksjeforvaltningen

Aksjeforvaltningen måles mot aksjedelen i referanseindeksen, justert for aksjene som er solgt for å finansiere investeringer i eiendom og infrastruktur for fornybar energi. Avkastningen på aksjeforvaltningen var -0,20 prosentpoeng lavere enn den justerte referanseindeksen for aksjer i 2024 og bidro med -0,13 prosentpoeng til fondets relative avkastning. Investeringer i sektorene telekommunikasjon og teknologi ga størst negative bidrag. Investeringene i konsumvarer og helse bidro positivt. Blant landene fondet var investert i, bidro aksjer i USA, Sveits og Kina mest negativt, mens aksjer i Singapore og Taiwan bidro positivt.

Siden 1999 har aksjeforvaltningens årlige relative avkastning vært 0,45 prosentpoeng høyere enn referanseindeksen. De siste ti årene har den vært 0,39 prosentpoeng høyere og de siste fem årene 0,50 prosentpoeng høyere.

Renteforvaltningen

Renteforvaltningen måles mot obligasjonsdelen av referanseindeksen, justert for obligasjonene som er solgt for å finansiere investeringer i eiendom og infrastruktur for fornybar energi. Avkastningen på renteforvaltningen var 0,18 prosentpoeng høyere enn den justerte referanseindeksen i 2024, og bidro med 0,05 prosentpoeng til fondets relative avkastning. Forvaltningen av rentepapirer i utviklede land ga det største positive bidraget. Investeringer i selskapsobligasjoner bidro også positivt. Fondet investerer også i obligasjoner utstedt av myndigheter i fremvoksende land. Rentene i Latin-Amerika steg betraktelig gjennom året og trakk ned meravkastningen.

Siden 1998 har renteforvaltningens årlige relative avkastning vært 0,24 prosentpoeng høyere enn referanseindeksen. De siste ti årene har den vært 0,37 prosentpoeng høyere og de siste fem årene 0,65 prosentpoeng høyere.

Eiendom

Fondets samlede strategi for eiendom består av både unoterte og børsnoterte eiendomsinvesteringer. Den relative avkastningen for eiendomsforvaltningen måles som forskjellen mellom avkastningen på fondets eiendomsinvesteringer og avkastningen på obligasjonene og aksjene vi har solgt for å finansiere disse. Eiendomsforvaltningen bidro med -0,26 prosentpoeng til fondets relative avkastning i 2024. De unoterte investeringene ga et negativt bidrag på -0,13 prosentpoeng. Investeringene i alle regionene, USA, Europa og Asia, bidro negativt til fondets relative avkastning, særlig kontoreiendommene i USA. De børsnoterte eiendomsinvesteringene ga et negativt bidrag på -0,13 prosentpoeng med de største bidragene fra investeringene i USA.

Vi rapporterer avkastningen på unotert eiendom kvartalsvis og årlig, men eiendomsstrategien bør vurderes over en lengre tidsperiode. Fra fondets første unoterte eiendomsinvestering i 2011 og frem til utgangen av 2016 var den årlige avkastningen 5,98 prosent. I denne perioden ble eiendomsinvesteringene finansiert ved salg av obligasjoner. Obligasjonsinvesteringene ga en årlig avkastning på 4,37 prosent i samme periode. Fra 2017 til 2024 var den årlige avkastningen på de unoterte eiendomsinvesteringene 2,55 prosent. I denne perioden er unotert eiendom finansiert med salg av både aksjer og obligasjoner. Disse hadde en årlig avkastning på 4,03 prosent i samme periode.

Unotert infrastruktur for fornybar energi

Fondets strategi er å bygge opp en portefølje av høykvalitets vind- og solkraftanlegg i stor skala. Den relative avkastningen for fornybar energi måles som forskjellen mellom avkastningen på fondets investeringer i infrastruktur for fornybar energi og avkastningen på obligasjonene vi har solgt for å finansiere disse. Investeringene i infrastruktur for fornybar energi ga en avkastning på -9,81 prosent i 2024, drevet av økte kapitalkostnader. Siden oppstarten har strategien gitt en årlig avkastning på 0,66 prosent.

Tabell 19 Relativ avkastning for fondets forvaltning i prosentpoeng.

|

År |

Fondet1 |

Aksjeforvaltningen2 |

Renteforvaltningen2 |

Eiendomsforvaltningen2 |

Infrastrukturforvaltningen |

|---|---|---|---|---|---|

|

2024 |

-0,45 |

-0,20 |

0,18 |

-6,72 |

-7,35 |

|

2023 |

-0,18 |

0,38 |

0,51 |

-10,51 |

-5,67 |

|

2022 |

0,87 |

0,52 |

1,68 |

0,22 |

25,09 |

|

20213 |

0,75 |

0,78 |

-0,04 |

7,36 |

8,04 |

|

2020 |

0,27 |

0,98 |

0,76 |

-13,81 |

|

|

2019 |

0,23 |

0,51 |

0,11 |

-3,89 |

|

|

2018 |

-0,30 |

-0,69 |

-0,01 |

5,49 |

|

|

2017 |

0,70 |

0,79 |

0,39 |

0,70 |

|

|

2016 |

0,15 |

0,15 |

0,16 |

||

|

2015 |

0,45 |

0,83 |

-0,24 |

||

|

2014 |

-0,77 |

-0,82 |

-0,70 |

||

|

2013 |

0,99 |

1,28 |

0,25 |

||

|

2012 |

0,21 |

0,52 |

-0,29 |

||

|

2011 |

-0,13 |

-0,48 |

0,52 |

||

|

2010 |

1,06 |

0,73 |

1,53 |

||

|

2009 |

4,13 |

1,86 |

7,36 |

||

|

2008 |

-3,37 |

-1,15 |

-6,60 |

||

|

2007 |

-0,24 |

1,15 |

-1,29 |

||

|

2006 |

0,14 |

-0,09 |

0,25 |

||

|

2005 |

1,06 |

2,16 |

0,36 |

||

|

2004 |

0,54 |

0,79 |

0,37 |

||

|

2003 |

0,55 |

0,51 |

0,48 |

||

|

2002 |

0,30 |

0,07 |

0,49 |

||

|

2001 |

0,15 |

0,06 |

0,08 |

||

|

2000 |

0,27 |

0,49 |

0,07 |

||

|

1999 |

1,23 |

3,49 |

0,01 |

||

|

1998 |

0,18 |

0,21 |

1 Inkluderer eiendomsforvaltningen fra og med 2017. Fondets relative avkastning før 2017 er beregnet på aksje- og renteforvaltningen.

2 Målt mot faktisk finansiering fra og med 2017. Aksje- og renteforvaltningens relative avkastning før 2017 er målt mot Finansdepartementets delindekser for akjer og renter.

3 Fondets og renteforvaltningens relative avkastning for 2021 har blitt korrigert med 0,01 prosentpoeng grunnet en oppdatering av avkastningen til referanseindeksen.

Investeringsstrategier

I forvaltningen av fondet bruker vi flere ulike investeringsstrategier. Disse er gruppert i hovedstrategiene markedseksponering, verdipapirseleksjon og allokering, som går på tvers av aksje-, rente- og realaktivaforvaltningen.

Strategien for markedseksponering består av posisjonering og utlån av verdipapirer. Samlet bidro disse strategiene med 0,07 prosentpoeng til fondets relative avkastning. Gjennom strategien for posisjonering implementeres markedseksponeringer med sikte på å øke avkastningen og redusere transaksjonskostnadene. Dette gjøres blant annet ved å utnytte prisforskjeller mellom ulike verdipapirer og utstedere i markedet og dra fordel av selskaps- og markedshendelser på en effektiv måte. Dette omfatter posisjonering basert på rentenivå, inflasjon, valuta og renteforskjeller mellom land. I aksjeforvaltningen ga strategien posisjonering et bidrag på -0,01 prosentpoeng der amerikanske aksjer ga størst negativt bidrag. Investeringer i Europa bidro positivt. Posisjonering i renteforvaltningen bidro med 0,05 prosentpoeng til fondets relative avkastning, med positive bidrag fra alle regioner. Utlån av verdipapirer bidro med 0,04 prosentpoeng til fondets relative avkastning, hovedsakelig gjennom utlån av aksjer.

Strategien verdipapirseleksjon baserer seg på selskapsanalyser av fondets største investeringer. Målet er å forbedre avkastningen og styrke vår rolle som en ansvarlig og aktiv eier. Strategien bidro med -0,06 prosentpoeng til fondets relative avkastning i 2024. Intern aksjeseleksjon ga et bidrag på -0,13 prosentpoeng. Nordamerikanske aksjer bidro mest negativt til resultatet, der investeringene i telekommunikasjon og teknologiselskaper bidro særlig negativt. Investeringer i finanssektoren bidro mest positivt. Ekstern aksjeseleksjon bidro med 0,07 prosentpoeng, med positive bidrag fra markeder i Midtøsten og Sør-Afrika. Investeringene i Latin-Amerika og utviklede land i Europa trakk ned. Seleksjonsstrategien i renteforvaltningen er rettet mot kredittobligasjoner. Strategien bidro med 0,01 prosentpoeng til fondets relative avkastning i 2024.

Allokeringsstrategien består av ulike strategier som skal forbedre fondets avkastnings- og risikoegenskaper over tid. Strategien bidro negativt med -0,46 prosentpoeng til fondets relative avkastning i 2024.

Investeringene i eiendom og i infrastruktur for fornybar energi rapporteres under fondsallokering. Eiendomsinvesteringene bidro med -0,26 prosentpoeng til fondets relative avkastning, mens investeringene i infrastruktur for fornybar energi bidro med -0,01 prosentpoeng.

Gjennom 2024 hadde fondet en undervekt av aksjer og en overvekt av obligasjoner, spesielt i fremvoksende økonomier. Vi hadde også lavere vekt i de største teknologiselskapene i USA sammenlignet med referanseindeksen. Samlet bidro disse allokeringsbeslutningene med -0,20 prosentpoeng i 2024.

Tabell 20 Bidrag fra investeringsstrategiene til fondets relative avkastning i 2024 i prosentpoeng.

|

Aksjeforvaltningen |

Renteforvaltningen |

Realaktiva-forvaltningen |

Allokering |

Totalt |

|

|---|---|---|---|---|---|

|

Markedseksponering |

0,02 |

0,05 |

0,00 |

0,07 |

|

|

Posisjonering |

-0,01 |

0,05 |

0,00 |

0,03 |

|

|

Utlån av verdipapirer |

0,03 |

0,00 |

0,04 |

||

|

Verdipapirseleksjon |

-0,06 |

0,01 |

-0,06 |

||

|

Intern verdipapirseleksjon |

-0,13 |

0,01 |

-0,12 |

||

|

Ekstern verdipapirseleksjon |

0,07 |

0,07 |

|||

|

Allokering |

-0,09 |

0,00 |

-0,26 |

-0,11 |

-0,46 |

|

Eiendom |

-0,26 |

-0,26 |

|||

|

Unotert eiendom |

-0,13 |

-0,13 |

|||

|

Notert eiendom |

-0,13 |

-0,13 |

|||

|

Infrastruktur for fornybar energi |

-0,01 |

-0,01 |

|||

|

Allokeringsbeslutninger |

-0,09 |

0,00 |

-0,11 |

-0,20 |

|

|

Totalt |

-0,13 |

0,05 |

-0,26 |

-0,11 |

-0,45 |

TABELL 21 Bidrag fra investeringsstrategiene til fondets relative avkastning annualisert fra 2013-2024 i prosentpoeng.

|

Aksjeforvaltningen |

Rente-forvaltningen |

Realaktiva-forvaltningen |

Allokering |

Totalt |

|

|---|---|---|---|---|---|

|

Markedseksponering1 |

0,10 |

0,07 |

0,00 |

0,17 |

|

|

Posisjonering |

0,06 |

0,06 |

0,00 |

0,13 |

|

|

Utlån av verdipapirer |

0,04 |

0,01 |

0,05 |

||

|

Verdipapirseleksjon |

0,14 |

0,01 |

0,15 |

||

|

Intern verdipapirseleksjon |

0,05 |

0,01 |

0,06 |

||

|

Ekstern verdipapirseleksjon |

0,09 |

0,09 |

|||

|

Allokering |

-0,01 |

-0,01 |

-0,07 |

-0,01 |

-0,10 |

|

Eiendom |

-0,07 |

-0,07 |

|||

|

Unotert eiendom |

-0,01 |

-0,01 |

|||

|

Notert eiendom |

-0,06 |

-0,06 |

|||

|

Infrastruktur for fornybar energi |

0,00 |

0,00 |

|||

|

Allokeringsbeslutninger2,3 |

-0,01 |

-0,01 |

0,00 |

-0,01 |

-0,02 |

|

Totalt |

0,23 |

0,07 |

-0,07 |

0,00 |

0,23 |

1 Markedseksponering inkluderer -0,01 prosentpoeng fra strategien knyttet til systematiske risikofaktorer som ble avsluttet i andre kvartal av 2020.

2 Mandatet for forvaltningen knyttet til miljørelaterte mandater for aksjer og rentepapirer ble endret av Finansdepartementet i løpet av 2022. Den historiske relative avkastningen fra disse miljørelaterte mandater frem til 2022 er inkludert under allokeringsbeslutninger.

3 Fondets delstrategi for systematiske risikofaktorer ble avviklet i 2022. Den historiske relative avkastningen fra denne delstrategien frem til 2022 er inkludert under allokeringsbeslutninger.

Risiko i forhold til referanseindeksen

Fondet investeres annerledes enn referanseindeksen på flere områder, som aktivaklasser, valutaer, sektorer, land og regioner, samt enkeltaksjer og obligasjonsutstedere.

Ved utgangen av 2024 hadde aksjeporteføljen høyere vekt i volatile selskaper og selskaper med lavere løpende utbytter enn referansindeksen. Renteporteføljen hadde lavere eksponering mot selskapsobligasjoner enn referanseindeksen, men høyere eksponering mot obligasjoner i fremvoksende markeder og statsrelaterte obligasjoner. Fondet hadde 364 milliarder kroner investert i unotert eiendom og 359 milliarder kroner i børsnotert eiendom. Eiendomsinvesteringene utgjorde en av fondets største relative eksponeringer.

Finansdepartementet og Norges Banks hovedstyre har satt rammer for hvor mye fondets investeringer kan avvike fra referanseindeksen.

Én av grensene er for forventet relativ volatilitet, som begrenser hvor mye avkastningen på investeringene kan forventes å avvike fra fondets referanseindeks. Alle fondets investeringer er inkludert i beregningen av forventet relativ volatilitet i henhold til mandatet og måles mot referanseindeksen, som består av globale aksje- og obligasjonsindekser. Forvaltningen skal legges opp slik at forventet relativ volatilitet ikke overstiger 1,25 prosentpoeng. Ved utgangen av 2024 var fondets forventede relative volatilitet 0,44 prosentpoeng, opp fra 0,34 prosentpoeng året før. Oppgangen skyldes hovedsakelig økt forventet relativ volatilitet i aksjeinvesteringene.

Vi investerer i eiendom for å spre risikoen i fondet. Eiendomsinvesteringene forventes å ha en annen avkastningsprofil enn aksjer og obligasjoner, både på kort og lang sikt. Dette gir utslag i beregningen av fondets forventede relative volatilitet. Siden det ikke finnes daglige priser for de unoterte eiendomsinvesteringene våre, bruker vi en modell fra MSCI for å beregne risikoen.

Hovedstyret i Norges Bank har satt en grense for hvor mye fondets avkastning kan avvike negativt fra referanseindeksen i ekstreme situasjoner. Grensen for ekstremavviksrisiko er satt til 3,75 prosentpoeng. Ved utgangen av året var den 1,18 prosentpoeng, opp fra 1,08 prosentpoeng året før.

Tabell 22 Risiko og eksponering for fondet.

|

Grenser fastsatt av Finansdepartementet |

31.12.2024 |

|

|---|---|---|

|

Allokering |

Aksjeporteføljen 60–80 prosent av fondet1 |

71,4 |

|

Unotert eiendom inntil 7 prosent av fondet |

1,8 |

|

|

Obligasjonsporteføljen 20–40 prosent av fondet1 |

27,7 |

|

|

Unotert infrastruktur for fornybar energi inntil 2 prosent av fondet |

0,1 |

|

|

Markedsrisiko |

1,25 prosentpoeng forventet relativ volatilitet for fondets investeringer |

0,4 |

|

Kredittrisiko |

Inntil 5 prosent av renteinvesteringene kan ha lavere kredittvurdering enn kategori BBB- |

1,0 |

|

Fremvoksende markeder |

Inntil 5 prosent av renteinvesteringene kan være investert i fremvoksende markeder |

2,7 |

|

Eierandel |

Maksimalt 10 prosent av stemmeberettigede aksjer i et børsnotert selskap i aksjeporteføljen2 |

9,6 |

1 Derivater er representert med den underliggende økonomiske eksponeringen.

2 Eierskap i noterte og unoterte eiendomsselskaper er unntatt fra dette.

FIGUR 21 Forventet relativ volatilitet for fondet i basispunkter.

TABELL 23 Forventet relativ volatilitet for investeringsstrategiene per 31. desember 2024. Hver strategi er målt for seg, med de andre strategiene posisjonert i tråd med referanseindeksene. Alle tall er på fondsnivå oppgitt i basispunkter.

|

Aksje-forvaltningen |

Rente-forvaltningen |

Realaktiva-forvaltningen |

Allokering |

Totalt |

|

|---|---|---|---|---|---|

|

Markedseksponering |

6 |

3 |

0 |

6 |

|

|

Posisjonering |

6 |

3 |

0 |

6 |

|

|

Verdipapirseleksjon |

17 |

2 |

17 |

||

|

Intern verdipapirseleksjon |

15 |

2 |

14 |

||

|

Ekstern verdipapirseleksjon |

8 |

8 |

|||

|

Allokering |

11 |

4 |

37 |

8 |

46 |

|

Eiendom |

37 |

37 |

|||

|

Unotert eiendom |

20 |

20 |

|||

|

Notert eiendom |

24 |

24 |

|||

|

Infrastruktur for fornybar energi |

3 |

3 |

|||

|

Allokeringsbeslutninger |

11 |

4 |

8 |

18 |

|

|

Totalt |

19 |

5 |

37 |

8 |

44 |

Medarbeiderne våre er hjertet i organisasjonen

Medarbeiderne er vår fremste ressurs. Vi skal beholde, utvikle og tiltrekke oss de fremste talentene. Vi legger til rette for at alle kan jobbe effektivt, nyskapende og ha kompetansen til å møte nye utfordringer.

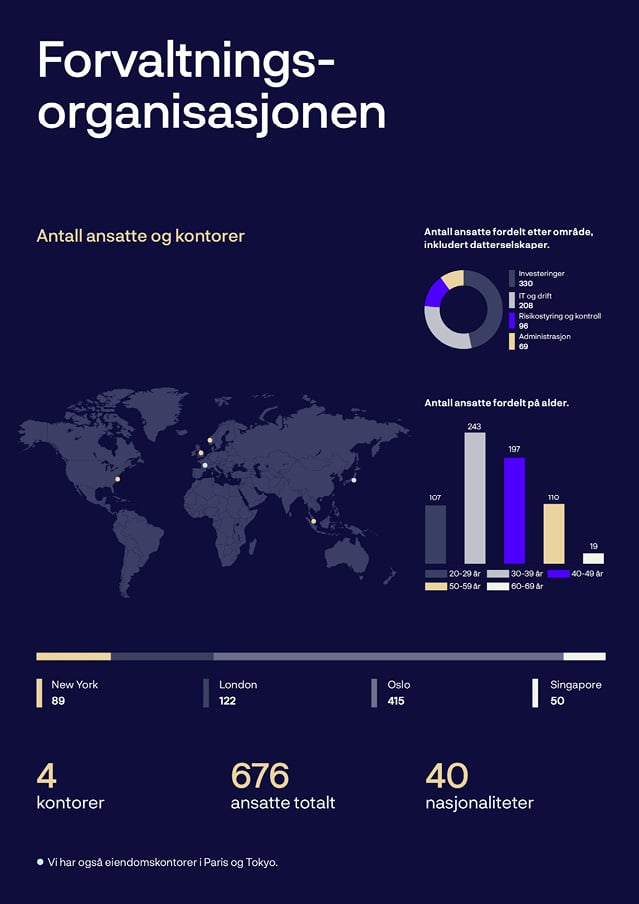

Vi er en global investeringsorganisasjon. Ved utgangen av 2024 jobbet 676 ansatte på våre kontorer i Oslo, London, New York og Singapore. I tillegg har vi eiendomskontorer i Paris og Tokyo. Et godt samarbeid på tvers av kontorene er avgjørende for å oppnå fondets mål om høyest mulig avkastning.

Lærings- og utviklingsmuligheter

Vi tror på livslang læring, og gir våre ansatte muligheten til å bygge opp relevante ferdigheter gjennom hele karrieren. Vi jobber systematisk med å utvikle våre medarbeidere og ledere ved å tilby ulike lærings- og utviklingsmuligheter. Vi har en kontinuerlig utviklingsprosess der leder og medarbeider sammen setter tydelige mål og forventninger. For å styrke samarbeidet, effektiviteten og prestasjonskulturen besluttet vi i 2024 å endre ordningen for hjemmekontor fra to til én valgfri dag i uken.

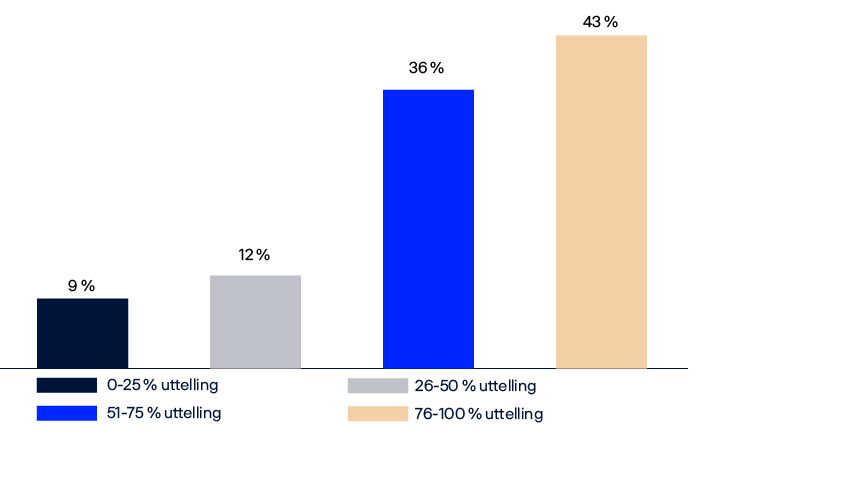

I 2024 lanserte vi en ny intern strategi for hvordan kunstig intelligens skal gjøre oss mer effektive, styrke risikostyringen vår og bidra til at vi oppnår høyest mulig avkastning. Målene er forankret i Strategi 25 og skal bidra til fondets langsiktige resultater. I løpet av året sikret vi tilgang til ledende modeller innen kunstig intelligens og styrket samarbeidet med leverandører av språkmodeller. For første gang arrangerte vi teknologidager ved alle våre kontorer for å øke kompetansen. Interne undersøkelser viser at medarbeiderne i gjennomsnitt har økt produktiviteten med 15 prosent ved bruk av KI-verktøy.

For andre året på rad gjennomførte vi vårt investeringsakademi for å styrke investeringskompetansen, verdikjedeforståelsen og samhandlingen på tvers av organisasjonen. Programmet ledes av våre egne eksperter, og tilbakemeldingene har vært svært positive. I tillegg arrangerte vi åtte forelesninger om det geopolitiske landskapet, maktdynamikk og finansielle implikasjoner, med fokus på temaer som energi, fornybar infrastruktur og teknologi. Vi gjennomførte også workshoper der medarbeiderne fikk verktøy for å håndtere kompleks informasjon, forbedre læringsprosessen og hvordan kunstig intelligens kan brukes som støtte i læringen.

Gjennom læringsplattformen vår tilbyr vi digitale kurs skreddersydd for organisasjonen. I tillegg har medarbeiderne tilgang til 7 000 kurs fra ledende universiteter og organisasjoner. Vi arrangerer også årlige kurs innen koding og kunstig intelligens.

Tilbakemeldinger er en sentral del av organisasjonskulturen vår og viktig for faglig utvikling. Vi tilbyr opplæring i å gi og motta tilbakemelding, og hvert år gjennomfører ledere og medarbeidere 360-graders evalueringer der alle får konstruktive tilbakemeldinger fra sine kollegaer. I 2024 ble det gitt 11 500 tilbakemeldinger. I tillegg innførte vi en mentorordning for å for å fremme nye perspektiver på tvers av team og for å støtte personlig utvikling.

Våre ledere er avgjørende for å bygge en sterk læringskultur. De setter retning, gir veiledning og legger til rette for nytenkning. Vi stiller tydelige forventninger til dem og arrangerer jevnlige møteplasser, inkludert årlige ledersamlinger. Nye ledere gjennomfører et introduksjonsprogram, og alle ledere får opplæring i temaer som psykologisk trygghet, tilbakemeldinger, stressmestring og mental motstandskraft.

Kunnskapsformidling og rekruttering

Vi jobber for å styrke kunnskapen om finans blant yngre målgrupper. I 2024 holdt vi blant annet 31 gjesteforelesninger ved norske og internasjonale universiteter og høyskoler. Hensikten er å gi studentene innsikt i praktisk fondsforvaltning, øke kompetansen om fondet og dele kunnskapen vår med yngre målgrupper.

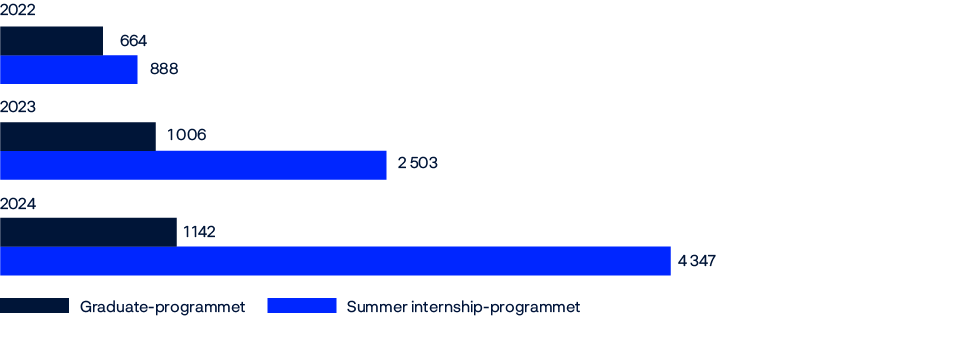

Vi arbeider systematisk for å rekruttere de beste kandidatene både i Norge og internasjonalt, og ser etter talenter med ulik kompetanse og bakgrunn. Vi opplevde en betydelig økning i antall søkere til våre utlyste stillinger fra 2023 til 2024, inkludert rekordhøye søkertall til graduate- og summer internship-programmene våre. For første gang tok vi imot summer interns ved New York-kontoret vårt.

FIGUR 22 Antall søkere til våre graduate- og summer internship-program.

Mangfold, likestilling og arbeidsmiljø

Vi skal være en inkluderende organisasjon med et mangfold av tankesett, etnisiteter, aldersgrupper, utdanningsbakgrunner og livserfaringer. Dette gir bredere perspektiver, øker kreativiteten og legger til rette for at vi kan ta bedre beslutninger.

For å styrke fellesskapet har vi utvidet tilbudet av sosiale arrangementer. I løpet av året markerte vi også internasjonale merkedager som Pride, den internasjonale kvinnedagen og verdensdagen for psykisk helse. I tillegg etablerte vi et nettverk av førstehjelpere for psykisk helse ved alle kontorene våre. Dette er ett av flere tiltak for å fremme et arbeidsmiljø der medarbeiderne trygt kan uttrykke sine meninger og lære av feil.

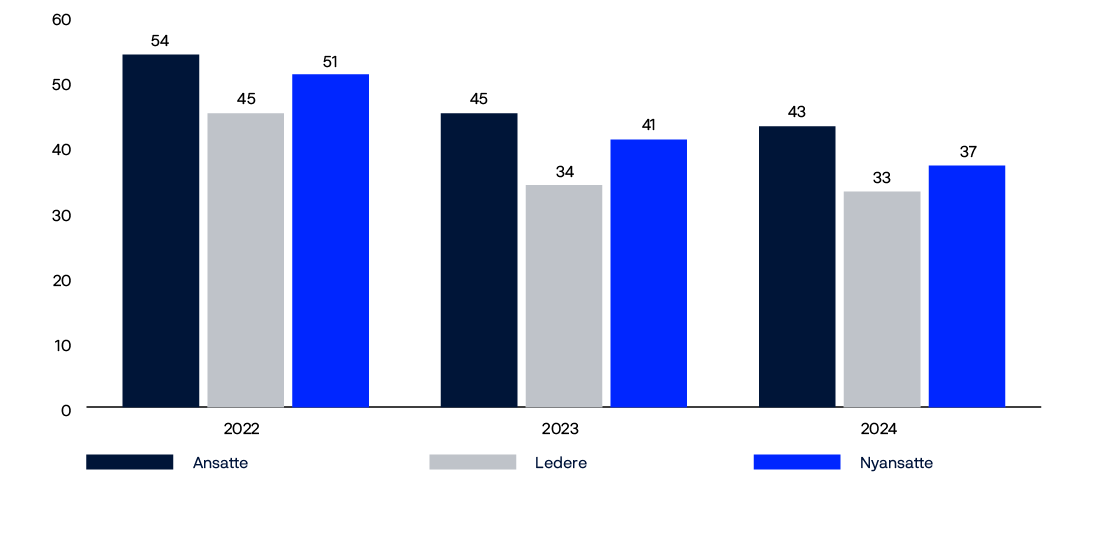

Vi jobber aktivt for å øke andelen kvinner totalt i organisasjonen og i lederstillinger. I 2024 støttet vi etableringen av en investeringsklubb for kvinner for å inspirere og motivere flere til å velge en karriere innen finans. Norges Bank er også en av initiativtakerne bak Kvinner i Finans Charter, og i 2024 var vi vertskap for arbeidet med charterets fjerde statusrapport. Målet vårt er å oppnå en kjønnsbalanse på minimum 40 prosent i Norges Bank som helhet og på ledernivåer og i spesialfunksjoner. Våre forpliktelser som følge av charterets fire prinsipper er publisert på nettsiden vår. Selv om kjønnsbalansen er god i enkelte stillingsgrupper, har vi fortsatt en vei å gå for å øke kvinneandelen i lederstillinger og tyngre fagstillinger.

Tabell 24Kjønnsbalanse per stillingsgruppe per 31. desember 2024 i prosent.

|

Stillingsgruppe |

Kvinner |

Menn |

|---|---|---|

|

Ledernivå 1 (Chief) |

55 |

45 |

|

Ledernivå 2 (Global Head) |

13 |

87 |

|

Ledernivå 3 (Head) |

31 |

69 |

|

Tyngre fagstillinger (nivå 4 og 5) |

22 |

78 |

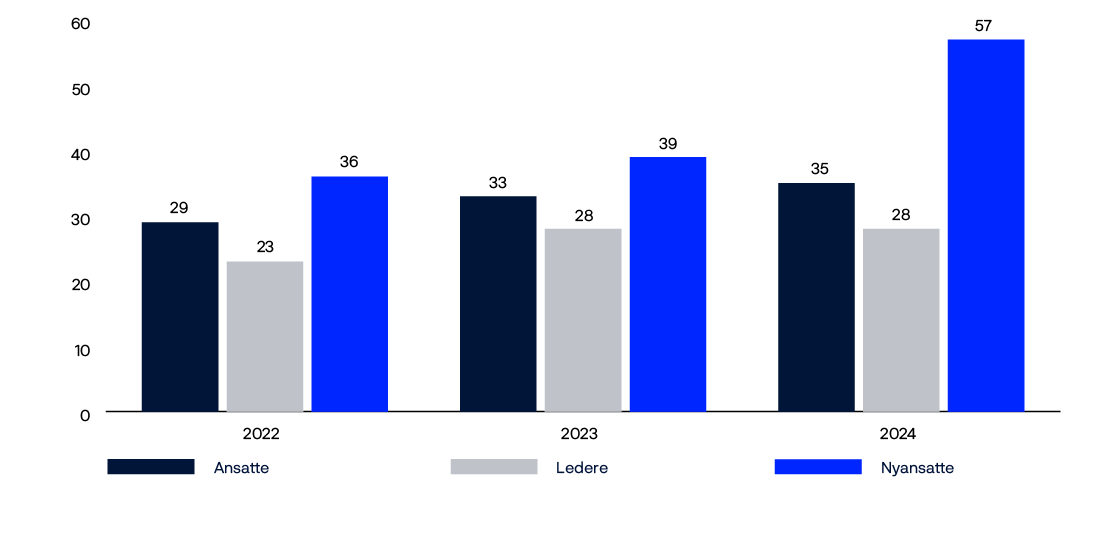

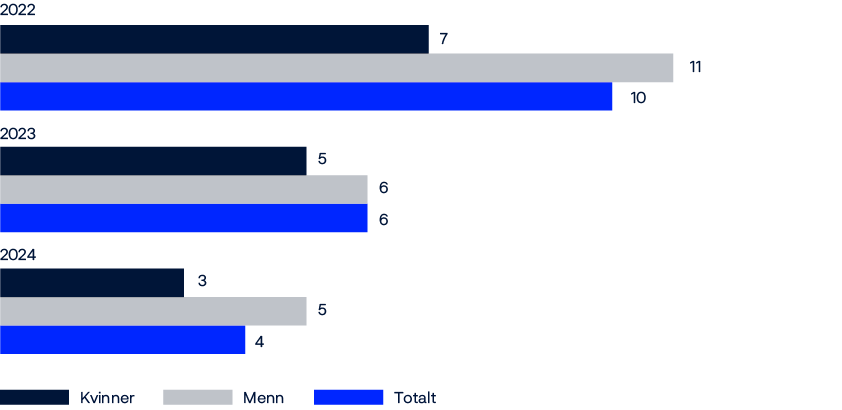

Vårt kontinuerlige arbeid med å øke kvinneandelen gir resultater. Flere kvinnelige ansatte blir værende i organisasjonen, og andelen kvinnelige søkere til våre ledige stillinger har økt.

FIGUR 23 Andel kvinner blant alle ansatte, ledere og nyansatte i prosent.

FIGUR 24 Andel ansatte, ledere og nyansatte med andre nasjonaliteter enn norsk i prosent.

FIGUR 25 Ansatte som avsluttet arbeidsforholdet fordelt på kjønn i prosent.

For å sikre at vi er konsekvente og rettferdige i vår tilnærming til ansattes progresjon, forfremmelse og kompensasjon, har hvert område i organisasjonen egne karrierestiger. Hver karrierestige kan inneholde opptil fem stillingsnivåer, med tilsvarende stillingstitler. Stillingsnivået gjenspeiler forventningene knyttet til jobben som skal utføres uavhengig av området den ansatte jobber i.

TABELL 25 Andel kvinner og menn per stillingsgruppe fordelt på våre kontorer per 31. desember 2024. I prosent.

|

Stillingsgruppe |

Oslo |

London |

New York |

Singapore |

||||

|---|---|---|---|---|---|---|---|---|

|

Andel ansatte |

Andel ansatte |

Andel ansatte |

Andel ansatte |

|||||

|

Menn |

Kvinner |

Menn |

Kvinner |

Menn |

Kvinner |

Menn |

Kvinner |

|

|

Enhetsdirektør |

83 |

17 |

100 |

0 |

100 |

0 |

100 |

0 |

|

Seksjonsleder |

67 |

33 |

62 |

38 |

82 |

18 |

100 |

0 |

|

Analysedirektør |

100 |

0 |

89 |

11 |

67 |

33 |

0 |

100 |

|

Spesialrådgiver |

77 |

23 |

73 |

27 |

88 |

12 |

67 |

33 |

|

Seniorrådgiver |

59 |

41 |

59 |

41 |

60 |

40 |

78 |

22 |

|

Rådgiver |

64 |

36 |

33 |

67 |

62 |

38 |

63 |

38 |

|

Analytiker |

37 |

63 |

60 |

40 |

100 |

0 |

33 |

67 |

Medarbeiderundersøkelsen for 2024 viser et sterkt engasjement blant våre ansatte. De opplever arbeidet som meningsfylt, er stolte av arbeidsplassen sin og trives i Norges Bank Investment Management på tvers av kjønn, alder og nasjonalitet. Et økende antall rapporterer at de er tilfredse med sine utviklingsmuligheter. Personlig utvikling oppgis som den viktigste driveren for motivasjon og trivsel.

Lønnssystemet

Norges Banks hovedstyre setter rammene for lønnssystemet og følger opp praktiseringen av ordningen. Lønnsnivået skal være konkurransedyktig, men generelt ikke markedsledende. Lønnsfastsettelsen er individuell og reflekterer stillingens ansvarsområder og den ansattes kompetanse, erfaring og prestasjoner. Utbetalt godtgjørelse inkluderer fastlønn, eventuell prestasjonsbasert lønn, utbetalt overtid og kompensasjon av reisetid.

I tråd med mandatet for forvaltningen av fondet fastsatt av Finansdepartementet følger lønnssystemet kravene i forskrift til verdipapirfondloven med nødvendige tilpasninger. Hovedstyrets godtgjørelsesutvalg skal bidra til grundig og uavhengig behandling av saker som gjelder godtgjørelsesordningene i Norges Bank. I tillegg avgir internrevisjonen i Norges Bank en uavhengig uttalelse om etterlevelse av regler og retningslinjer for godtgjøring. Gjennomgangen i 2024 bekrefter at praktiseringen av godtgjørelsesordningen for 2023 var i samsvar med regelverket.

Tabell 26 Fastlønn og annen nøkkelinformasjon for ledende ansatte i 2024.

|

Stilling |

Navn |

Kjønn |

Investeringsområde |

Alder |

Ansiennitet i Norges Bank Investment Management |

Årlig fastlønn i kroner |

|---|---|---|---|---|---|---|

|

HR-direktør |

Aass, Ada Magnæs |

Kvinne |

45 år |

10 år |

2 440 000 |

|

|

Direktør for aksjeinvesteringer |

Balthasar, Daniel1 |

Mann |

Investeringsområde |

48 år |

18 år |

13 670 000 |

|

Direktør for teknologi og drift |

Bryne, Birgitte |

Kvinne |

52 år |

9 år |

4 250 000 |

|

|

Direktør for aksjeinvesteringer |

Furtado Reis, Pedro1 |

Mann |

Investeringsområde |

49 år |

13 år |

13 670 000 |

|

Nestleder/stabsdirektør |

Grande, Trond |

Mann |

54 år |

17 år |

5 380 000 |

|

|

Direktør for eiendom- og infrastrukturinvesteringer |

Holstad, Mie Caroline |

Kvinne |

Investeringsområde |

42 år |

14 år |

3 620 000 |

|

Risikodirektør |

Huse, Dag |

Mann |

58 år |

21 år |

5 005 000 |

|

|

Direktør for eierskap og etterlevelse |

Ihenacho, Carine Smith1 |

Kvinne |

62 år |

7 år |

6 828 000 |

|

|

Direktør for markedsstrategier |

Norberg, Malin |

Kvinne |

Investeringsområde |

40 år |

15 år |

4 560 000 |

|

Direktør for markedsstrategier |

Nygård, Geir Øivind2 |

Mann |

Investeringsområde |

44 år |

17 år |

4 750 000 |

|

Direktør for kommunikasjon og eksterne relasjoner |

Skaar, Marthe |

Kvinne |

41 år |

11 år |

2 070 000 |

|

|

Leder |

Tangen, Nicolai |

Mann |

58 år |

4 år |

7 385 000 |

1 Mottar lønn i britiske pund, tall inkluderer derfor valutaeffekt ved omregning til norske kroner.

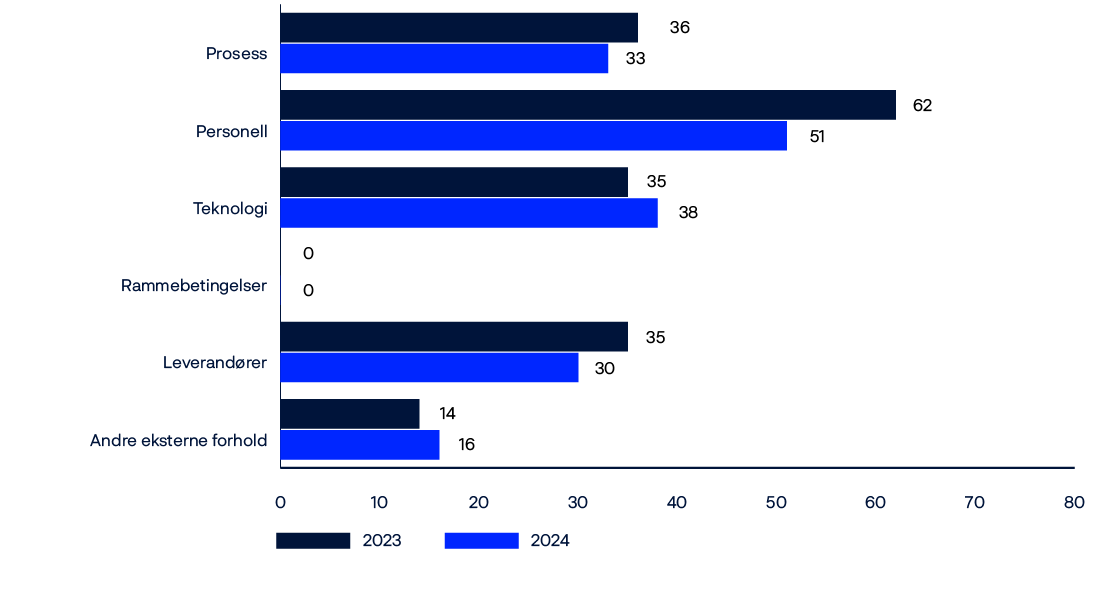

2 Gikk over til en annen stilling internt i Norges Bank Investment Management 01.12.2024. Godtgjørelse vises frem til dette tidspunktet.